大宗商品板块投资月度观察:高价改变边际供需 波动加剧多看少做

来源:国投安信期货 2021-03-05 11:23:51

1.市场交易行为分析

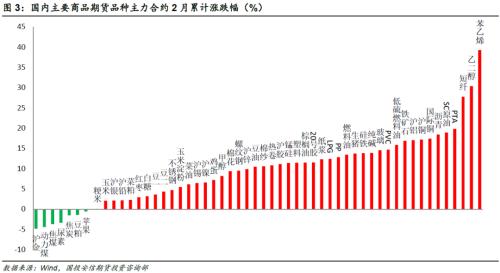

2021年2月份,国内大宗商品期货市场出现大范围上涨行情,统计的54个品种中,47个收涨、只有7个收跌,较为罕见。春节假期期间国际原油和伦铜、伦锡价格的破位上行,点燃了节后国内大宗商品市场的上涨热情;反之,避险资产黄金期货的跌幅居前。

分商品板块来看,强弱关系依次是化工>能源>有色金属>黑色系>农产品(行情000061,诊股)>贵金属。

苯乙烯和乙二醇以超过30%的涨幅领涨,美国德克萨斯州原油炼化装置因断电停机带来的化工原料供应中断是重要驱动力,聚酯产业链的短纤和PTA亦涨幅突出。SC原油上涨18.93%,沪铜和沪铝均上涨约17%,铁矿石是黑色系最强品种,生猪是农产品最强品种。黄金领跌,煤炭也表现疲软。

月差方面,截至2021年2月末,近月显著贴水的品种主要是苹果、纯碱、LPG等;近月显著升水的品种主要是豆油、乙二醇、铁矿石等。

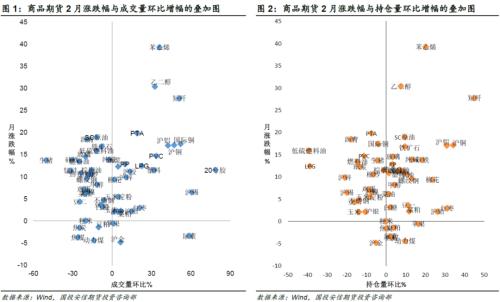

量仓方面,2021年2月份,国内期货市场成交额环比下降约24%,沉淀资金却再创新高。统计的54个品种中,26个增量、28个缩量;33个增仓、21个减仓。显著放量且增仓的品种主要是短纤、苯乙烯、沪铜、沪铝。

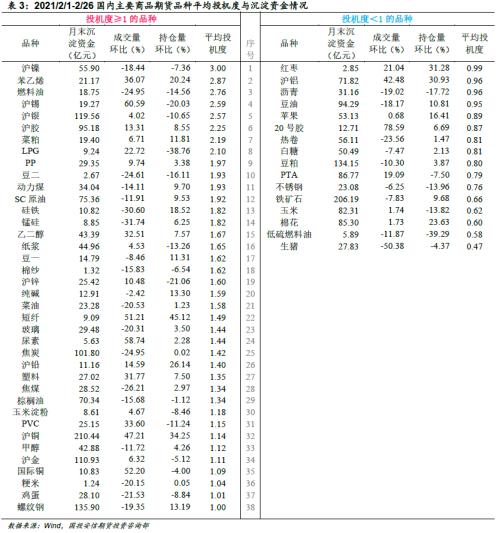

从投机度来看,2021年2月份,国内大宗商品期货市场平均投机度有所下降,但并未受到春节长假的严重拖累。统计的54个品种中,投机度超过1(即日均成交量超过日均持仓量)的品种数量依然高达38个。其中,沪锡、沪银、沪铜、PVC的投机度有所提升,而生猪、玻璃、硅铁、锰硅、动力煤的投机度明显下降。

2. 股期联动分析

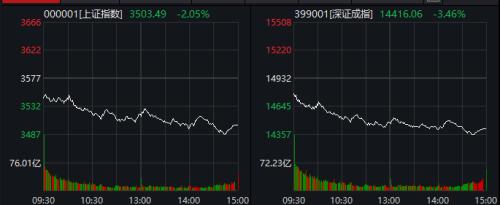

2021年2月份,沪深两市在疑似双重顶的颈线位置获得强劲支撑,一路上涨,沪深300指数2月18日盘中以5930.91点创出历史新高,但当天便收长阴线,随后沪深两市承压回调,最终沪深300指数当月累计微跌-0.28%。

结合主要商品大类指数的表现来看,畜禽养殖、有色金属、黄金、能源、化工、钢铁、房地产等股票板块与大宗商品期货市场形成共振式上涨。然而,从幅度上来看,受2月下旬股市剧烈回调行情的拖累,这些股票板块2月份累计涨幅普遍不及商品大类指数。

可见,宏观扰动对商品价格和相关上市公司股价的影响程度是存在差异的。宏观扰动更容易造成周期股的大幅波动,而对部分大宗商品价格来说,供需缺口难以在短期迅速弥补,这种供需矛盾对商品价格的支撑作用是中长期的,不会轻易被短暂的宏观扰动对冲掉,除非宏观周期也发生大的变化。

为了更精准地分析期货品种与关联个股之间的联动性,我们又选择了2021年2月价格涨跌幅突出的商品期货及其所在产业链的龙头上市企业进行补充分析。

2.1. 苯乙烯、乙二醇、PTA与恒力石化(行情600346,诊股)

苯乙烯期货自2020年12月底重拾上涨节奏,而且上涨行情特别流畅,春节归来首个交易日收于涨停板,之后不断刷新该期货品种上市以来的最高价纪录,主力连续合约年初至今累计涨幅接近45%。当前苯乙烯价格回升至9000-10000元/吨左右,历史上最高峰大约是2013年的20000元/吨左右,2015年至今的价格运行区间大约是4400-14000元/吨。苯乙烯价格的大幅回升显著改善了上游生产企业的加工利润。

除苯乙烯外,乙二醇、PTA、聚丙烯等石化产品价格均录得较大幅度的上涨。

这些石化产品的生产产能曾经主要集中在中石化、中石油、中海油集团旗下,近年来民营炼化企业的加工产能扩张较快,占比有所提升。其中,恒力石化大力拓展上下游一体化高端产能,打造“原油—芳烃、烯烃—PTA、乙二醇—聚酯—民用丝、工业丝、聚酯薄膜、工程塑料”全产业链协同发展模式,已经由国内聚酯巨头迈入炼化全产业链一体化经营的新阶段。对比2020年7月1日以来恒力石化股价与苯乙烯、乙二醇、PTA期货主连收盘价,化工品价格中枢持续抬升是恒力股价上涨的重要驱动力,但个股估值上升过快,透支交易了化工品未来的涨价预期,导致股价高位回调风险加剧,这部分解释了2021年2月18日之后恒力股价与化工品价格的背道而驰。

2.2. 铜与江西铜业(行情600362,诊股)

【铜生产企业:江西铜业600362、铜陵有色(行情000630,诊股)、云南铜业(行情000878,诊股)】

有色金属价格与有色金属冶炼企业股价之间的相关性一直较高,而且有色股价的波动性通常大于商品价格本身。通过对比三家不同铜生产企业股价与沪铜主连收盘价,我们亦验证了“龙头效应”的存在——同一个产业链里龙头企业股价抗跌性和潜在上涨空间都更大。

3. 策略建议

2021年2月份,供应端利多题材激发了能源化工(美国德克萨斯州寒潮引发装置断电停机)、有色金属(南美铜矿生产恢复较慢)板块的大幅上涨行情,疫苗推进背景下经济复苏带来的需求增长预期也提振了大宗商品市场整体表现。不过,需求预期有待验证,这抑制了部分品种的上涨幅度。

自下而上来看,随着商品价格上涨至多年来的高位水平,热点品种的持仓增长放缓,主力资金获利了结的概率提升,这意味着期货合约的技术性回调或将接踵而至。基本面上,海外供应紧张、进口货源不足的利多题材已经被盘面充分交易,需要防范高价刺激供应在3月份边际增加;下游能否接受原材料价格高涨是3月份商品需求端的关注焦点,这也将左右盘面交易过的需求增长预期,一旦春季复工复产力度不及预期,商品甚至有可能承压运行。

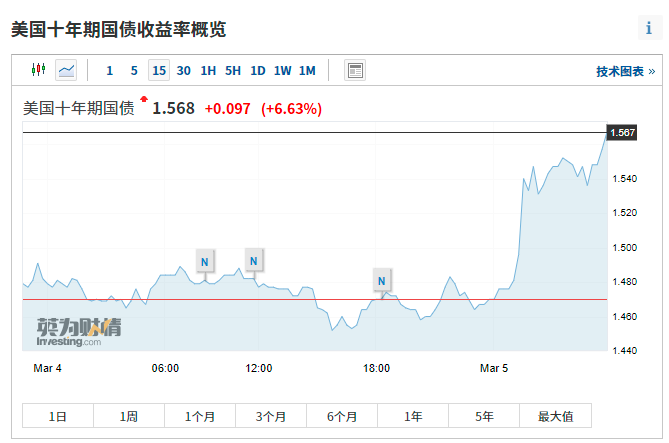

与此同时,基于自上而下的宏观视角,再通胀交易也将由惯性冲高转向阶段性向下折返,主要是美债收益率快速抬升,一方面打破了股债资产配置的相对平衡,令全球股指遭遇冲击;另一方面支撑美元指数维持强势,大宗商品市场将相对承压。

展望3月份,我们预测商品板块的强弱顺序大致为:农产品>有色金属>黑色系>化工>能源>贵金属。多数商品期货或以振荡为主,交易者可逢高减仓或落袋为安,多看少做,不建议单边参与左侧做空交易。

上期推荐的交易策略,可止盈离场。本期重点推荐以下交易策略,仅供参考。

【豆油】大豆成本抬升是基本支撑,经济恢复背景下植物油需求旺盛是核心驱动。国内豆油市场还面临豆油库存持续下降、进口大豆到港量低于预期等利多题材。估值方面,豆油基差处于近年来同期偏高水平,而且仍在走强;豆油进口倒挂,而且亏损幅度继续加深;由此来看,大连盘面的豆油期货价格仍有补涨空间。风险点在于国内储备政策是否会有变动,以及国际原油价格加剧波动或传导至植物油市场。

【铜】短期铜价上涨过快已经对下游需求产生了一定消极影响,导致铜库存环比增加。然而,碳中和与新能源题材对铜的需求构成中长期支撑,从全年供需平衡表来看,铜的需求增速大于供应增速,库存缺乏持续累积的基本面。在库存绝对水平仍处于历史低位的情况下,目前的累库程度不足以打压铜价深度回调。传统的铜消费旺季即将到来,若高价逐渐实现向下传导,则铜价有望止跌企稳,再度震荡上行。

【天然橡胶】港口现货库存高企、下游需求增速缓慢奠定了天然橡胶是化工板块基本面最差的品种之一,适宜作为悲观情景下的空头配置。技术面上,天然橡胶期货也已经走出“尖顶”形态,短线承压运行的概率较大。虽然面对这种高位回落的行情,做空弱势品种可能不是收益率最高的策略,但是风险会较低。