从257笔房企收并购看今年三大趋势

来源:大众证券报 2021-02-05 10:25:01

[编者的话]2020年房企收并购事件有257宗,涉及的交易金额约2338.1亿元,同比分别下降22.8%、21.0%。但平均单笔交易金额为9.1亿元,较2019年小幅增长。土地和资金是房企的“粮草”和“钱袋”,2020年受新冠疫情以及融资收紧的影响,房企收并购金额有所减少。近十年来看,房企收并购金额和土地成交均价呈现出同步波动趋势,当土地市场价格升高时,房企选择收并购方式拿地的力度就会增大。另外,去年8月“三道红线”融资新规的出台,对房企的融资造成一定影响,房企在四季度的收并购金额持续下降。中指院的报告,对2020年行业收并购规模、企业特征及标的进行梳理,探求收并购的走势与规律,并对行业发展进行预判,从而为企业提供决策参考。

谁是主角?

头部房企和大型国企、央企收并购力度强势

在房企融资监管趋严的环境下,“大而不倒”的惯性正在被打破,收并购市场除了传统的 “大鱼吃小鱼”,“大鱼吃大鱼”的现象也在出现。2020年,共有149家房企参与收并购,其中百强TOP30房企收并购金额占比为23.1%,收并购宗数占比20.6%。

头部房企和大型国企、央企收并购力度强势。碧桂园、绿地、招商等头部房企热衷收并购,其中绿地、招商连续两年位列收并购金额前15;华发、越秀、金茂等大型国企央企受益于融资成本低等优势,积极补充优质资产,收并购金额较高。

2020年,碧桂园等头部房企继续通过收并购巩固多元化成果。碧桂园2020年有近10宗收并购,其标的物较为多元化,包括地产开发、物业、经纪代理、农业等,拓宽利润来源的同时增强业务的协同性。绿地、金茂等通过收并购集团体系内项目公司,扩充土地储备。如金茂以68.5亿元收购武汉化资100%权益及项目,武汉化资旗下的3宗资产分别位于青岛、天津、武汉,这将有助于金茂迅速扩大其在三大战略布局城市的土地储备,提升市场占有率。

剑指何方?

做大地产主业,物业持续火热

从房地产企业并购标的类型来看,2020年房企收并购标的仍然以房地产开发项目为主,交易宗数占比高达60.2%。2020年,房企依然聚焦地产主业,通过收并购补充优质房地产开发资产的同时,快速布局新城市和新区域,行业整合力度进一步加大。同时,物业收并购占比21.3%,较2019年提升2.8个百分点,收并购力度持续加大。其中,蓝光嘉宝自2019年上市以来通过收并购加速扩张,2020年先后收购了17家物业管理企业,累计增加在管面积3272万平方米。商业收并购增多,多轮驱动促进协同发展。其中,商办市场受疫情冲击较大,资产再配置进一步优化,房企在商业地产领域的收并购宗数同比增长近10宗。

在金融严监管的背景下,2020年百强TOP30房企选择谨慎的投资策略,通过招拍挂、收并购、旧改等多元化方式进行土地资源的拓展,围绕各区域内的核心城市展开布局。从其收并购城市分布来看,呈现以下特点:

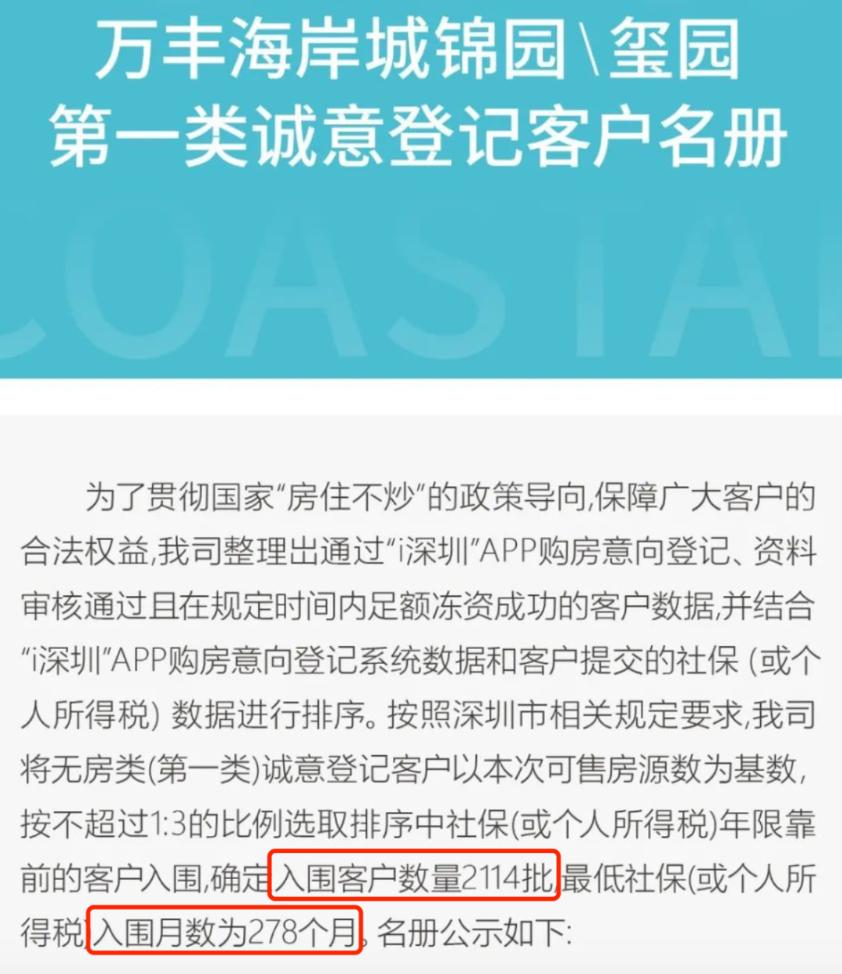

第一,热点二线城市受关注。2020年收并购拿地金额前十城市中有6个二线城市,其他三个为深圳、广州与北京一线城市;拿地面积前十城市中有7个二线城市,其余为三线城市。

第二,中西部土地市场持续升温。2020年收并购前十城市中,武汉、成都分别位列拿地金额与拿地面积前十城市首位,此外,昆明、成都上榜拿地金额前十城市,昆明、西安、长沙上榜拿地面积前十城市。

未来趋势

在疫情持续、融资收紧的背景下,房企的资金链进一步承压,随着2021年银行版“两道红线”的实施,行业集中度将进一步提高,我们认为2021年房地产的收并购将呈现以下3个主要特征:

收并购将更加谨慎,聚焦热点一二线优质地块。“三道红线”以及“两道红线”的出台,短期内对触线房企将造成一定的资金压力,房企将更加注重资金的安全性,在优选项目及资产包的前提下,收并购或将更加谨慎,一二线优质地块将更受青睐。

国企、央企内部整合加速。2020年6月底,中央全面深化改革委员会第十四次会议审议通过了《国企改革三年行动方案(2020-2022年)》,年底又发布了“双百名单”,其中大悦城控股、越秀、华发等房企在列,2021年初,国资委明确力争到年底完成三年总体改革任务的70%以上,整合力度进一步加速。整合之后的国企、央企将对行业格局具有一定冲击,尤其是国企央、企的发展相对稳健,其在融资方面更具优势,以及集团的产业多元化,这都对其发展更具优势。

物业收并购持续扩速,商业并购存量改造将加大。2020年底,物业服务企业在沪深A股以及香港主板成功上市企业达到43家(沪深股4家,香港39家),目前对物业服务企业而言,扩规模仍是王道,未来行业收并购将进一步加速;随着商业地产逐步进入存量市场,一二线城市的核心商圈的高地价和稀缺性的特性,以及疫情的持续将加速房企采用收并购的方式进行存量改造,提升其在一二线城市的占有率。

中指研究院