涉案超400亿!虚增利润、存款超百亿,这家公司造假路径曝光!证监会:从严追究!年报早有端倪

来源:e公司官微 2021-01-30 09:25:25

证监会昨日通报,*ST宜生(行情600978,诊股)涉嫌2016年至2019年定期报告存在严重虚假记载。

现初步查实,一是通过虚构销售业务、虚增销售额等方式虚增利润20余亿元;二是通过伪造银行单据等方式虚增银行存款80余亿元;三是未按规定披露与关联方资金往来300余亿元。

去年4月26日,*ST宜生因涉嫌信披违法违规被证监会立案调查。经过7个月调查终于出了结果,证监会称目前案件进入行政处罚程序,证监会将从严追究违法主体的责任。

而公司财务众多问题,早已引起质疑,主要是公司巨额贷款和存款不合理,公司巨额预付账款,巨额应收账款不合理,公司货币资金变动巨大,公司收藏名贵家具木雕艺术的做法,也缺乏合理性。

异象

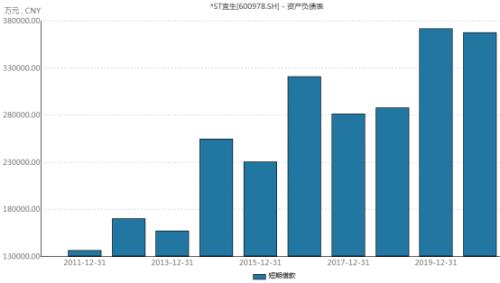

*ST宜生最直观的问题,是大额短期贷款,和大额货币资金并存,被称作双高。

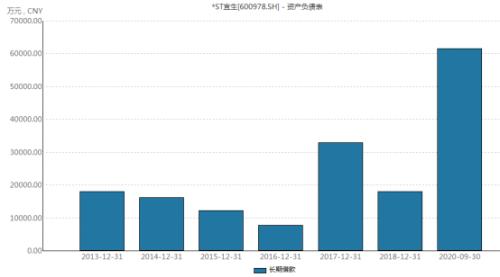

2013年年末货币资金超过14亿元之后,一直快速增长,到了2014年超过20亿元,2015年超过30亿元。2017年年底为42.29亿元,2018年年底为33.89亿元,2019年年年底为4.05亿元,2020年9月30日,只剩下2224.65万元。

而短期借款,2012年为17亿元,2013年为15.71亿元,2014年超过20亿元,2016年超过30亿元,此后就在28亿元之上,去年前三季度末,为36.75亿元。

也就是说,公司短期借款和货币资金都在快速增长,而货币资金一直高于短期借款不少,公司实在没有必要存有如此之多货币资金上账上,完全可以将这些资金用于理财,或者长期存款,毕竟民营企业对资金成本一般都会比较敏感,注重资金使用效率。

相比短期借款,公司长期借款金额偏低,债务结构不合理。

另外就是公司预付账款一直太多,可以看到公司预收账款基本上在1亿元以下,预付账款则一直维持数倍规模,2019年和去年三季度突然大幅增加,预付分别达到23亿元和28亿元。是什么样的生意,需要给别人提前付款如此之多?而且近两年公司营收还有所下降。

此外,公司应收账款规模也偏大,2014年以来都在10亿元以上,到了2018年突破20亿元。

而公司营收,近些年在40多亿元,到了2017年突破80亿元,后来又快速缩水,2019年减少到52亿元,去年前三季度为9亿元。

营收规模和存款、货币资金以及预付账款都不匹配。销售额快速增长,又减少,可以部分显示出公司虚构业务,虚增利润,而不合理的大额预付账款、大额应收账款,背后可能就是公司和关联方往来,证监会查明,未披露的关联方往来资金达300亿元。

而大额货币存款也不合理,一般推理,是通过临时拉存款,过渡一下美化报表,没想到*ST宜生是通过伪造银行单据等方式虚增银行存款80余亿元。所以2019年公司在被调查后,存款才会大幅下降,到了去年,几乎只剩下零头。

问询函

在披露2018年年报后,*ST宜生分别于2019年5月1日和18日两次收到上海证券交易所对该公司2018年年度报告的事后审核问询函。

交易所注意到存贷双高问题。

根据问询函,*ST宜生2018年末货币资金余额33.89亿元,长期借款、短期借款、应付债券余额合计52.56亿元。2018年财务费用4.47亿元,占归母净利润的115.50%。

然而,根据年报,*ST宜生并没有大额的货币资金受限的情况。年报显示,截至2018年末,受限的货币资金账面价值为3.62亿元,受限原因为“银行承兑汇票保证金、贷款质押保证金、海关监管保证金及税金保证金存款、支付宝保证金”。

*ST宜生随后回复问询函称,“公司持有货币资金量是在综合考虑公司运营资金需求,进行了合理资金使用规划,并结合公司资金实际可使用情况以及民营企业面临的金融环境等多种因素下作出的决策。”

*ST宜生表示,综合各事项考虑,2018年最安全的资金需求为50.5亿元。同时,公司对各事项资金需求的具体支付情况进行分析,判断各项资金需求在同一时间点全部发生的可能性,为了更好地提高公司资金使用效率,降低公司筹集资金的成本,公司在做出总体资金规划时,除最低营运资金23亿元外,其他项目资金按照50%可能同时发生的情况,公司采取谨慎保守应对措施,2018年平时资金持有量应维持在37亿元以上的安全界限。

尽管这个回应,对于无法了解公司真实情况的投资者,也是一种说法,不过随后公司爆发违约问题,公司高度缺资金,维持如此高现金储备,实在说不过去。

证监会的调查,说明公司在回答问询函上,完全没有说实话。

除了“存贷双高”问题,*ST宜生同样也被交易所要求核实并补充披露:最近三年内,是否存在利用货币资金存款等,向控股股东及其关联方提供担保、保证等任何形式的利益倾斜。

对此,*ST宜生回复称:“公司控股股东、实际控制人及其关联方在公司主要存款银行的贷款,提供了相应的担保及抵押和质押物,且整体抵押和质押物的估值金额超过贷款金额,不存在公司资金为关联方提供担保、保证等任何形式的利益倾斜;公司控股股东不存在与相关银行签署了《现金管理合作协议》情况,也不存在上市公司资金存入控股股东账户的情形。”

2019年年报披露后,交易所问询,同样关注到存贷双高问题,还增加了一些问题,这些提炼出来的问题背后可能都有很诡异的原因。

比如从2012年开始,*ST宜生持续购入名贵家具及木雕艺术品用于收藏展示。截至2018年末,收藏展示品的余额已达到5.16亿元。此外,宜华生活在2018年预付了3.58亿元购买物业房产,已在北京、上海、广州、汕头、大连、深圳等地设立了19家体验中心,这些体验中心加上产业基地,已合计占用了宜华生活母公司31.85亿元资金。

而*ST宜生预付房款的对象中,发生款项占比最大的四川达州市大昌实业有限责任公司,是公司2018年第五大客户四川宏义地产控股集团有限公司的关联方。面对质疑,宜华生活称,“后续会计师将就达州物业交易事项和公司与宏义集团合作业务事项出具核查意见。”

名贵家具和木雕艺术品,以及展示中心,在公司业务不景气的情况下,大概率只是一种资金转移途径。

交易所还注意到,公司报告期内实现营业收入52.44 亿元,同比下滑29.15%,而应收账款同比增长,两者走势背离。

2019年报审计机构亚太(集团)会计师事务所对*ST宜生年报出具了无法表示意见的审计结论,并在报告中解释称,在审计过程中发现宜华生活与货币资金相关的内部控制存在重大缺陷。

导火索

很多公司造假,其实是由债券违约游戏无法持续引起,包括东方金钰、康得新、乐视网等都是如此。

公开债券价格,是先行指标,*ST宜生问题公开化,早在2019年1月债券暴跌就开始了。

2019年1月23日,“15宜华01”、“15宜华02”因跌幅太大被上交所实施临时停牌,当日“15宜华02”最高下跌20.64%,探底73.01元,当年4月“15宜华02”收盘价到了50元。此后几度沉浮,2019年年底到了30.3元,相较发行价打了七折。

康美药业公司被曝光300亿货币资金造假,之前三个月,康美药业发行的15康美债价格就暴跌至42元左右。

7月2日,*ST宜生披露,控股股东宜华集团因2.1亿元借款,其持有的宜华生活的2.85亿股股份被冻结,占公司总股份的19.22%。根据披露,宜华集团于2018年5月6日向芜湖县大同康宏医疗投资合伙企业(有限合伙)借款约2.1亿元,按年利率6%计息。大同康宏将该笔债权转让给天津康宏医疗投资有限公司。2019年7月1日,天津康宏向天津市第三中级人民法院申请司法冻结宜华集团持有的公司部分股份。

当年10月,宜华集团的另一只债券“16宜华01”10月21日到期回售,但宜华集团 未按一般流程将资金通过托管清算机构兑付,而是选择了场外兑付,称“公司已申请由中国证券登记结算有限公司深圳分公司代理兑付本期债券的利息部分。回售本金由公司自行就行场外兑付。”这一般都会被解读为要违约,但是想维持面子上好看,希望私下和债权人达成协议。

到2020年5月, “17宜华企业MTN001”出现公开违约。当时“宜华系”存续期的债券超过70亿元,其中宜华集团的存续债券超过50亿元(含2.5亿美元债);宜华生活存续有两只债券,本金18亿元;宜华健康(行情000150,诊股)有一只2亿元的存续债券。

一般而言,债券市场相比股市冷静得多,投资者对信息更为敏感,不少出公司出问题,是先从债券暴跌开始,债券和股票相比,退出途径简单,一般都要公司兑付,不像股票可以在二级市场大量换手,债券价格甚至比股票价格对公司基本面反应更灵敏。

“资本教父”

*ST宜生实控人刘绍喜是广东潮汕人,以木材生意起家,人称“木材大王”,2019年以75亿元的身家排在胡润富豪榜531位。他曾多次卷入政商风波,2019年还因配资炒自家股票穿仓被监管处罚。

据称,刘绍喜却极具经商天赋,早早就决定下海经商。先是进入一家木工厂当木工,由于勤快好学,很快就从一个普通员工升为主任。1987年,依靠借来的800元,刘绍喜开办了自己的木工厂。1992年,刘绍喜的木工厂已发展成为颇具规模的宜华装饰,在国内开设了近千家直营店。此后,宜华成为潮汕本土第一家产值突破100亿的民营企业,晋级“木业大王”。

2004年,宜华木业(2016年更名为“*ST宜生”)成为潮汕地区首家登陆A股的民营企业。虽然上市之初就遭破发,刘绍喜在潮汕商界风光无限,被称为“资本教父”。

刘绍喜深谙资本市场规则,*ST宜生上市后,刘绍喜的资本运作进入快车道。2007年,宜华地产(2015年更名为“宜华健康”)借壳*ST光电完成地产业务上市。这两家公司,上市后都做了市场喜欢的业务。

这两家公司现在都陷入危机,1月29日,发布业绩预告,公司预计去年亏损19到21.68亿元,而宜华健康预计余款亏损5.5亿元到7.50亿元,宜华集团持有的公司股份约1.06亿股于2021年1月19日被司法轮候冻结,冻结股份占其持股比例为36.46%。