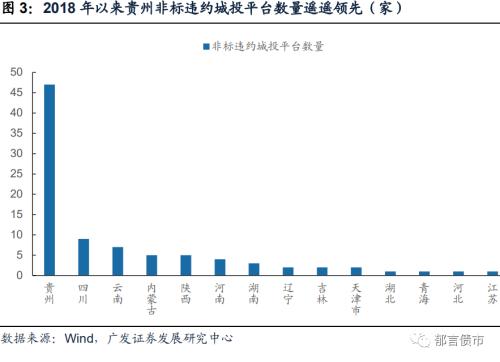

城投“抱团”之省份指南

来源:郁言债市 2021-01-27 10:22:36

摘 要

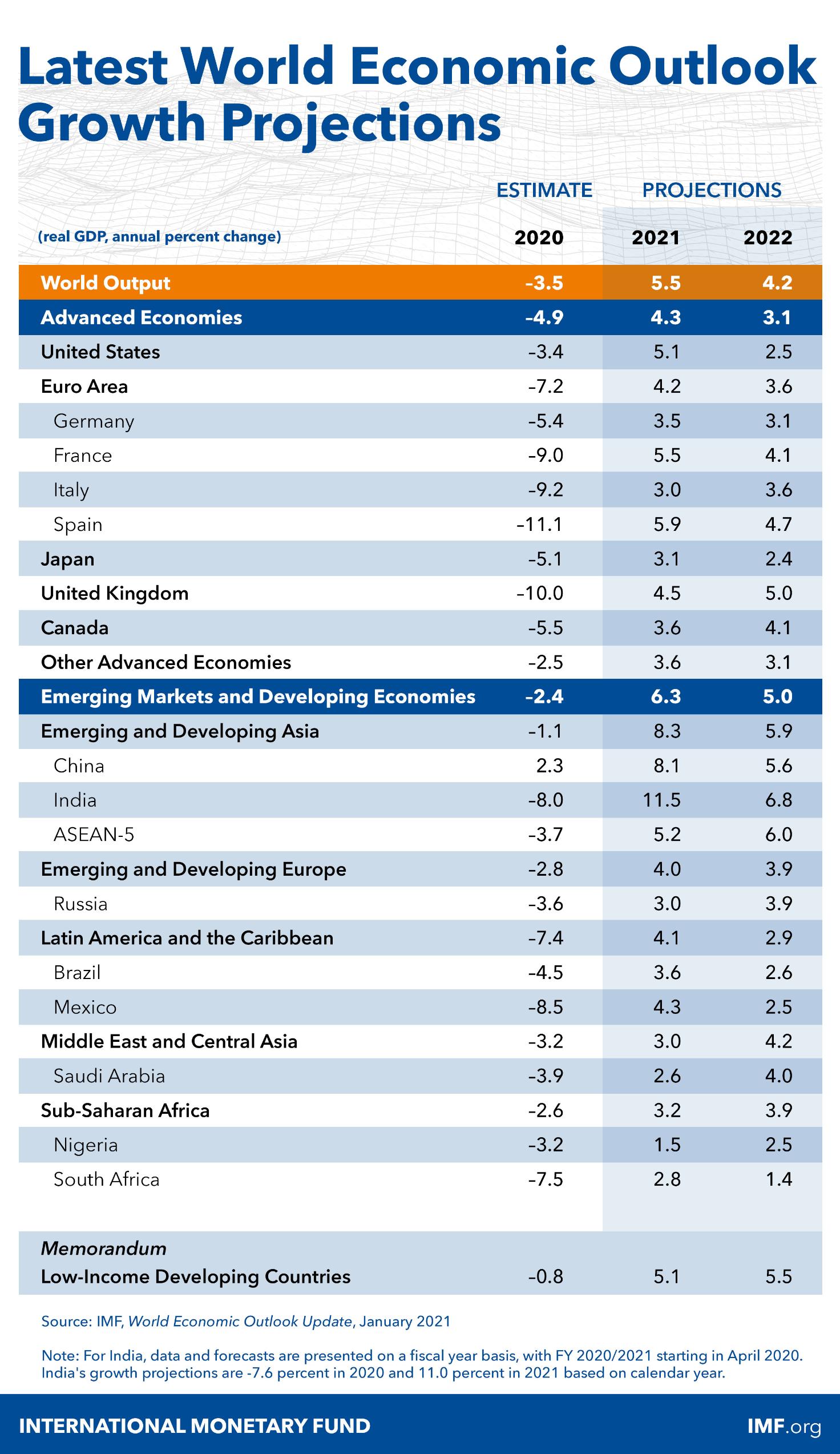

2017年12月,财政部在《关于坚决制止地方政府违法违规举债遏制隐性债务增量情况的报告》中明确提到,坚决遏制隐性债务增量,积极稳妥化解存量隐性债务。要求坚持中央不救助原则,做到“谁家的孩子谁抱”,坚决打消地方政府认为中央政府会“买单”的“幻觉”。因而各省承担着本轮隐性债务化解的主要责任,这也意味着债务风险可能也以省份为单位出现。因而在进行城投债投资时,如何选择省份尤为重要,我们主要从偿债意愿、偿债能力和金融资源三个维度进行分析。

偿债意愿可以分为两个层面,一是对债务重视程度,二是对债务管控能力。总体来看,浙江、广东、山东、安徽、重庆、福建、北京、上海、江西、山西偿债意愿较强,未发生过地方国企债券违约或者曝出城投非标违约,比较重视债务形象,并且除江西外都有金融背景副省长。而贵州、辽宁、内蒙古、青海、吉林、云南、天津、四川、河南,由于地方国企债券违约或者城投非标违约数量较多,虽然部分省份有债务风险应急资金池及金融背景副省长,但整体偿债意愿可能偏低。

我们主要通过三个维度来衡量偿债能力:一是经济、财政和债务率;二是土地出让;三是上市公司数量及市值。总体来看,广东、江苏、浙江、山东、上海、北京、福建偿债能力较强,各项指标均较好,财力较强的同时,土地出让金对债务的覆盖比率以及上市公司总市值均较高。而内蒙古、黑龙江、吉林、甘肃、西藏、青海、宁夏属于偿债能力偏弱的省份,不仅财力较弱,而且土地出让金对债务的覆盖比率较低;与此同时,这些省份经济活力也较弱,上市公司数量较少且总市值较低。

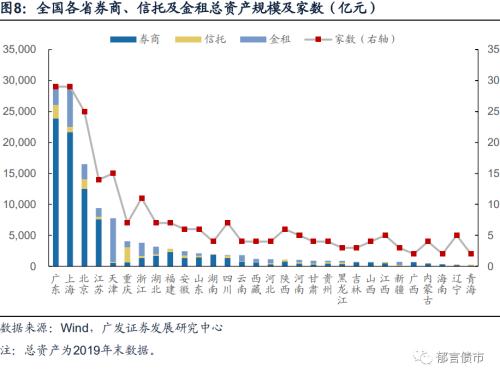

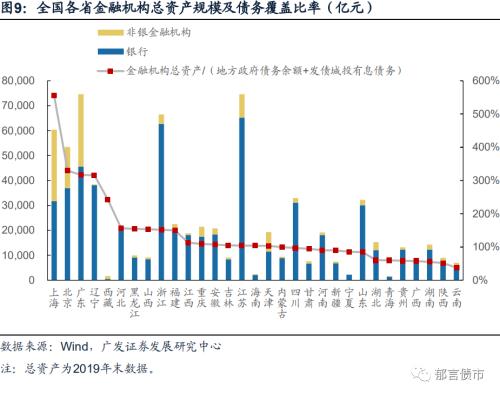

金融资源方面,我们主要用区域内金融机构家数及资产总额来衡量,包括城商行、农商行、证券公司、信托公司、金融租赁公司。总体来看,广东、上海、北京无论是金融机构总资产规模本身,还是对地方债务总额(地方政府债务余额+发债城投有息债务)的覆盖比率均排名全国前6位。浙江和江苏虽然金融机构总资产规模较大(排名全国前3位),但由于地方债务总额也较高,覆盖比率分别处于152%和104%的中上游水平。而青海、云南、宁夏属于金融机构总资产规模,以及对地方债务总额覆盖比率双低的省份。

综合以上分析,我们将全国31个省份分为4个梯队,第一梯队:广东、上海、浙江、北京、福建、江苏。第二梯队:山东、江西、安徽、湖北、山西、河北。第三梯队:新疆、湖南、四川、陕西、重庆、河南、广西、宁夏、海南、西藏。第四梯队:甘肃、天津、黑龙江、贵州、云南、内蒙古、吉林、青海、辽宁。

核心假设风险:城投相关政策超预期。

2017年12月,财政部在《关于坚决制止地方政府违法违规举债遏制隐性债务增量情况的报告》中明确提到,坚决遏制隐性债务增量,积极稳妥化解存量隐性债务。要求坚持中央不救助原则,做到“谁家的孩子谁抱”,坚决打消地方政府认为中央政府会“买单”的“幻觉”。因而各省承担着本轮隐性债务化解的主要责任,这也意味着债务风险可能会以省份为单位出现。

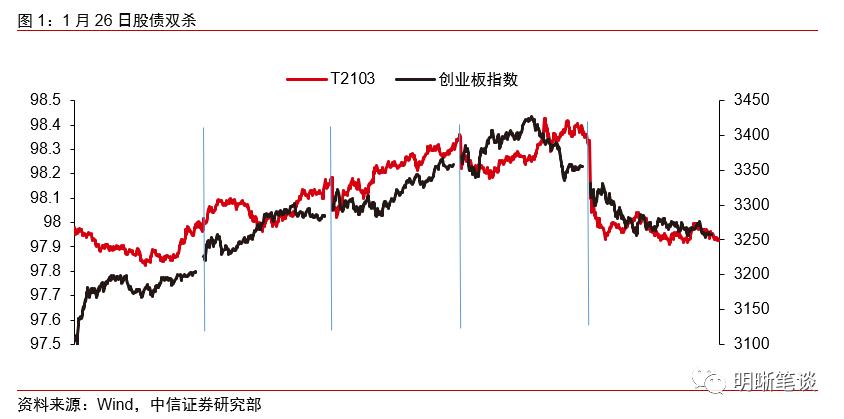

与此同时,城投债的利差走势也具有整体性,这种整体性往往多以省份为单位。在城投相关风险事件发生时,该省的城投债估值往往会普遍调整,而这种估值调整成为持有城投债的最大风险来源。比如,2019年12月呼和浩特经开投资集团的PPN违约,内蒙古城投债整体利差大幅走阔(1个月内走阔60bp左右),其中呼和浩特春华水务开发集团直接受呼经开影响利差1个月内走阔320bp以上。因此,在进行城投债投资时如何选择省份尤为重要,我们主要从偿债意愿、偿债能力和金融资源三个维度进行分析。

1、偿债意愿

偿债意愿可以分为两个层面,一是对债务重视程度,二是对债务管控能力。其中,对债务重视程度可以通过地方国企债券及城投非标违约情况、存量债规模、债务应急保障机制来衡量。对债务管控能力可以通过是否有金融背景副省长来衡量。

总体来看,浙江、广东、山东、安徽、重庆、福建、北京、上海、江西、山西偿债意愿较强,未发生过地方国企债券违约或者曝出城投非标违约,比较重视债务形象,并且除江西外都有金融背景副省长。而贵州、辽宁、内蒙古、青海、吉林、云南、天津、四川、河南,由于地方国企债券违约或者城投非标违约数量较多,虽然部分省份有债务风险应急资金池及金融背景副省长,但整体偿债意愿可能偏低。

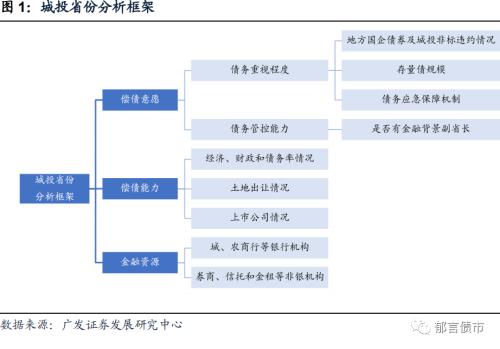

(一)地方国企债券、城投非标违约越多,对债务的重视程度可能越低

每个省份的地方国企债券、城投非标违约情况值得关注,这些负面事件的发生,往往是一个地区对债务不够重视的体现。地方国企债券违约,与企业经营相关,不过政府救助与否,往往成为是否走向违约的决定性因素。因而,国企违约数量,在一定程度上反映了地方政府对债务形象的重视程度。我们对2015年以来地方国企[1]债券的违约情况进行统计,发现辽宁和天津地方国企发生债券违约的数量最多,各有4家。其次是吉林和青海,各有2家。这4个省份都是属于经济财政实力偏弱的地方,并且救助意愿较低,对债务形象重视程度不够。此外,广西、河北、河南、内蒙古、四川和新疆各有1家。

其中,新疆违约的是新疆生产建设兵团第六师国有资产经营有限责任公司,2018年8月13日“17兵团六师SCP001”发生违约,但很快于8月15日足额兑付本息,此后也没有再发生过违约。当时发生违约,主要因为兵团六师的董事长对债券市场认知程度不够,与整个区域无关,此次事件后新疆对于债务形象非常重视。

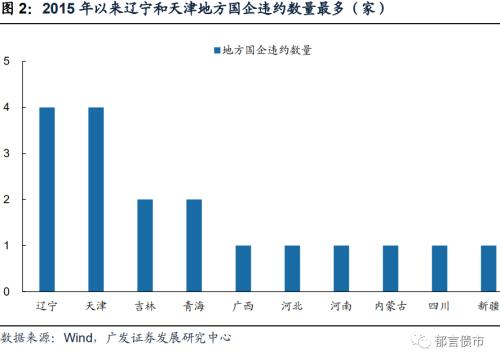

城投非标违约,与一个地区城投的融资结构有关,非标融资占比高的地方,如果叠加到期压力较大,出现违约的概率相应较大。不过我们可以发现城投非标违约,尤其是被媒体曝出的违约事件,并没有和非标融资占比成高度正相关。这背后的差异,可能就是一个地区对债务形象重视程度的差异。我们对2018年以来城投非标违约情况进行统计,发现贵州被曝出来非标违约的城投平台数量遥遥领先,为47家。其次是四川和云南,分别为9家和7家,内蒙古和陕西也在4家以上。

其中,江苏非标违约的城投是泰州顺康投资有限公司,此次违约事件不是江苏省不重视债务形象或者没有能力偿还,而是由于原高港区临港经济园管委会副主任朱峰涉嫌谋私利违法融资。

(二)存量债规模越大,对债务的重视程度可能越高

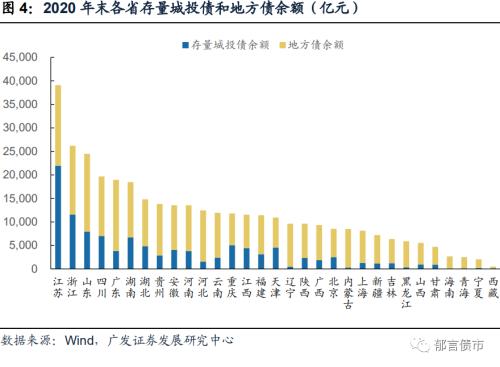

对于依靠债券市场融资多的地方,面临着更大的再融资压力。如果债务出现负面,整个省份的再融资成本可能都会有所提高,因而对债券市场的形象更为重视。从当前出过严重负面事件的省份来看,比如青海、内蒙古、辽宁,存量城投债规模都比较少。而江苏、浙江、山东,城投债和地方债规模都很大,均没有发生过大的负面事件,对债务形象很重视。

(三)债务应急保障机制越健全,对债务重视程度可能越高

我们搜集了每个省份政府工作报告、财政预决算报告中关于债务管控或应急保障机制的描述,能够从侧面反映出各省对于债务风险的重视程度。

各省的债务管控或应急保障机制主要可以分为以下三类:

1.设立定期风险监测、评估及预警机制。大部分省份都在政府工作报告或财政预决算报告中提出省内存在债务风险区域不平衡的问题,即存在个别高债务率地区,指出要严格监督指导高风险地区压降债务、控制债务风险。因此,超过七成的省份提出要建立债务风险管理体系,定期开展债务风险评估,对高风险地区进行预警,控制高风险地区新增债务限额。

2.建立考核和问责机制。大部分省份建立了关于债务管控的考核和监督问责机制,主要是针对严格落实隐性债务化解计划和严控隐性债务增加;将化债成果纳入区域领导班子考核体系,落实政府债务负面清单、严肃查处违法违规举债融资。

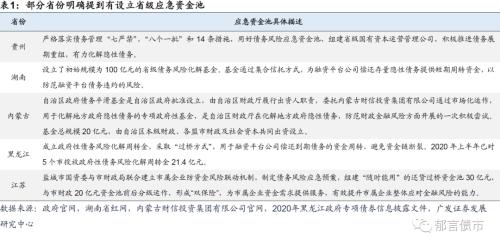

3.设立债务风险应急资金池。据不完全统计,贵州、湖南、内蒙古、黑龙江在政府工作报告或财政预决算报告中明确提到了设立省级应急资金池、债务风险化解基金、债务化解周转金等,用于防范地方政府债务风险和区域金融风险。不过这4个省份都是属于债务率偏高的地方。

此外,江苏省省级虽然没有明确说设立了应急资金池,但盐城市国资委官网新闻披露,市国资委与市财政局联合建立市属企业防资金风险联动机制,制定债务风险应急预案,组建“随时能用”的还贷过桥资金池30亿元,与市财政20亿元资金池前后分级运作,形成“双保险”,为市属企业资金需求提供服务,有效提升市属企业整体应对金融风险的能力。

(四)金融背景的副省长,对债务风险的管控能力可能更强

对于债务管控能力,我们选取了一个省是否配有金融行业履历的副省长(或省委领导),作为代理指标。金融副省长的出现可以追溯到2012年,朱从玖从证监会主席助理调任浙江省副省长。从2018年开始,越来越多有着金融背景的副省长相继上任。这些副省长大都有着银行或金融监管机构从业经验,上任之后多分管金融及经济相关领域,对金融风险,可能更为应对有策。此外,也会为当地带来一些金融资源。例如贵州的副省长谭炯,上任之初就带领省内领导班子,在上交所举办了贵州省债券市场投资者恳谈会,引起市场普遍关注,在一定程度上增强了市场对贵州公开债券的信心。

我们对全国各省领导进行统计,发现全国有13个省份无金融背景副省长(或省委领导),分别为西藏、青海、宁夏、海南、甘肃、黑龙江、新疆、陕西、湖北、江西、湖南、河南、广西,以中西部欠发达省份为主。其余18个省份均有金融背景的副省长(或省委领导),具体来看,浙江、云南、上海、北京、重庆、广东6个省份的副省长曾在证监会、央行或外汇管理局等金融监管机构任职;江苏和安徽的副省长曾在国开行任职;其余省份的副省长以工行、中行、农行、建行、交行等国有大行的任职经历为主。

2、偿债能力

我们主要通过三个维度来衡量偿债能力:一是经济、财政和债务率;二是土地出让;三是上市公司数量及市值。总体来看,广东、江苏、浙江、山东、上海、北京、福建,偿债能力较强,各项指标均较好,财力较强的同时,土地出让金对债务的覆盖比率以及上市公司总市值均较高。不过其中江苏由于债务规模太大,债务率偏高。而内蒙古、黑龙江、吉林、甘肃、西藏、青海、宁夏,属于偿债能力偏弱的省份,不仅财力较弱,而且土地出让金对债务的覆盖比率较低;与此同时,这些省份经济活力也较弱,上市公司数量较少且总市值较低。

(一)广东、江苏、浙江经济财政实力较强,抗债务风险能力较强

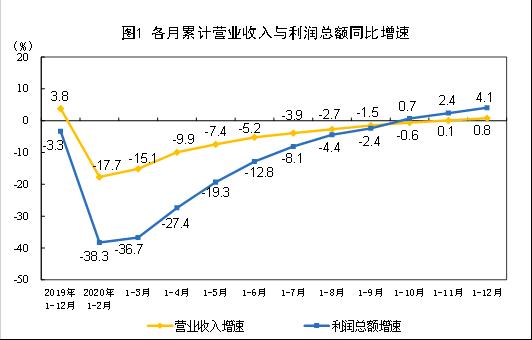

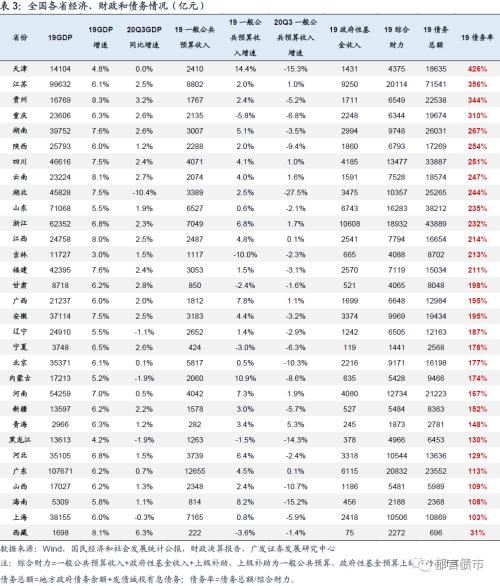

区域的经济、财政、债务是我们分析城投基本面最为关注的指标。受疫情冲击影响,全国各省份2020年前3季度GDP、一般公共预算收入同比增速均有所放缓。其中湖北受冲击最大,前3季度GDP同比下降10.4%、一般公共预算收入同比下降27.5%。经济方面,内蒙古、黑龙江和辽宁GDP同比下降幅度也较大,均超过1%。财政方面,仅青海、四川、浙江、云南、江苏、河南、广西、广东、江西9省一般公共预算收入实现增长,其余省份均出现不同程度的下降。其中,天津、海南下降幅度超过15%。

债务方面,2019年天津、江苏、贵州和重庆债务率处于较高水平,均超过300%。其中江苏虽然债务率达356%,但财政实力较强,2019年综合财力排全国第二。天津、重庆债务率较高,分别为426%、310%,且综合财力处于全国中下游水平。贵州债务负担较重,并且较为依赖上级补助,综合财力中上级补助占比达46.9%。

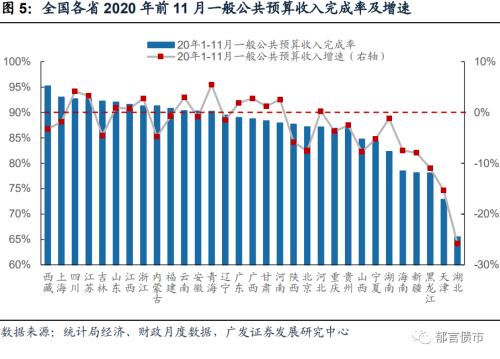

从一般公共预算收入完成率(2020年已实现一般公共预算收入/2020年一般公共预算收入预算数)看,2020年前11月仅西藏、上海、四川、江苏、吉林、山东6省完成了2020年一般公共预算收入预算数的91.7%(11/12)以上。其中西藏完成率最高,为95.2%。受疫情影响,湖北前11月一般公共预算收入完成率最低,仅为65.5%。其次是天津市,完成率仅为72.9%。

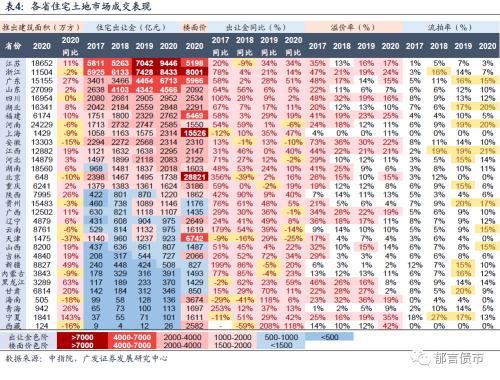

(二)江苏、浙江、广东、福建住宅出让金规模和楼面价均较高

从过往发展历史来看,传统城投的商业模式是改变城市面貌,让土地增值,出让土地获取收入,从而偿还之前的债务。在这个闭环中,土地出让,尤其是住宅土地情况,直接影响了一个区域城投的偿债能力,也是城投基本面的基石。

从住宅土地出让金来看,江苏、浙江出让金规模在2019年和2020年都位于7000亿元以上,领先于其他各省。其次是广东、山东两省2019年和2020年出让金规模均在4000-7000亿之间。再次是四川、湖北、福建、河南、安徽、河北6省2019年和2020年出让金规模均在2000亿-3000亿元之间,表现也较好。

结合出让金规模和楼面价来看,江苏、浙江、广东、福建四省住宅出让金规模和楼面价相对较高。其他省份如山东、四川、湖北、河南、安徽、河北,虽然年度住宅出让金规模位于2000-4600亿元,但楼面价相对较低,整体位于2000元/平左右。从全国各省楼面价来看,有7个省的楼面价相对较高。其中2020年北京、上海、浙江楼面价位于全国前三,分别为28821元/平、15526元/平、8001元/平。除此之外,天津、广东、福建、江苏楼面价位于5000-7000元/平。

土地出让金的大小,可能与土地供应量相关,因而我们还要关注土地出让的流拍率,从供需相对强弱的角度,衡量一个地方土地市场的景气度。江苏、浙江和福建,属于土地出让规模大、楼面价高,同时流拍率较低的地区。江西、广东、贵州、湖北,均连续两或三年,流拍率在15%之上,说明需求偏弱,当地市场整体景气度并不高。其中江西和广东,主要由于内部地级市分化较大,贵州多数地级市流拍率较高,湖北2020年主要受疫情拖累。

江西11个地级市中,萍乡、南昌、景德镇、宜春、新余近2年流拍率均低于15%;而鹰潭、抚州、九江2019年流拍率均高于15%,2020年流拍率有所改善,降到15%以下。赣州、上饶、吉安连续3年流拍率均在20%以上。广东21个地级市中,珠三角地区的9个地级市(珠海、东莞、中山、佛山、广州、惠州、江门、深圳、肇庆)+粤东地区的潮州、揭阳流拍率均低于15%,而粤北、粤西、粤东的汕头、汕尾流拍率均超过15%。贵州9个地级市中,除了贵阳、铜仁、黔南3个市之外,其他6个市近两年流拍率均在15%之上。

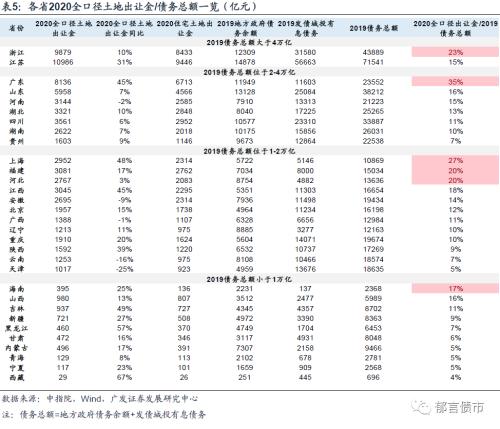

更进一步,我们将各省全口径土地出让金数据进行标准化处理,计算覆盖比率“2020全口径土地出让金/(2019地方政府债务余额+2019发债城投有息债务)”。整体来看,广东、上海、浙江、福建、河北覆盖比率较高,均在20%以上。江苏虽然债务规模遥遥领先,但土地出让金覆盖比率仍达15%,在全国各省排名较靠前(第10位)。而贵州、云南、天津、黑龙江、甘肃、内蒙古、青海、宁夏、西藏土地出让金覆盖比率较低,均在7%(含)以下。

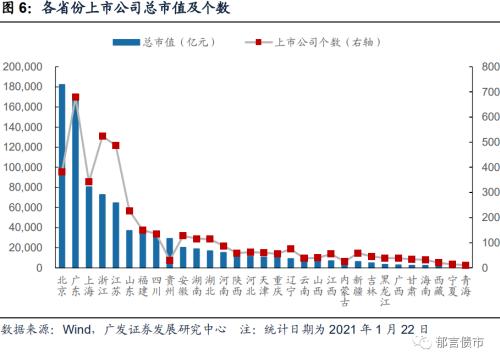

(三)北京、广东、上海、浙江、江苏上市公司数量较多且市值较高

上市公司的数量及市值可以体现出一个省份的经济活力,省内上市公司的数量越多、市值越高,说明该省经济活力相对越强。

从上市公司总市值来看,北京、广东远高于其他省份,总市值均超过150000亿元,分别为182261.8亿元、171028.9亿元。上海、浙江、江苏次之,为64000-81000亿元;山东、福建、四川、贵州、安徽也超过20000亿元。其余省份上市公司总市值均不足20000亿元。从上市公司数量来看,广东、浙江、江苏排名前三,上市公司数量分别为679、524、487家。北京、上海上市公司数量也超过200家。青海、宁夏、西藏、内蒙古上市公司数量相对较少,均不足30家。此外,贵州省上市公司仅31家,但其总市值达29266.4亿元,主要由于贵州茅台(行情600519,诊股)市值超26000亿元,在所有上市公司中排名第一。

我们进一步统计了总市值在20000亿元以上的10个省份市值排名前3的行业,以及相应行业中市值最高的上市公司。其中,北京、广东分别拥有2家市值在5000亿元以上的金融业上市公司,金融业上市公司占据了重要地位。浙江、江苏的电子和医药生物行业上市公司总市值较高,均排在省内前两位,海康威视(行情002415,诊股)、恒瑞医药(行情600276,诊股)2家龙头公司市值也超过5000亿元。福建、四川、贵州各自拥有1家总市值超5000亿元的上市公司,且对应行业为省内总市值最高的行业。

3、金融资源

地方国企和城投,都不同程度地绑定着地方政府的信用,这也使得信用风险的爆发,呈现区域系统性。比如,永煤违约之后,河南省的主体,都呈现出债券发行不畅的情况。在出现这种极端情况时,区域内部的金融资源,能否帮助当地企业实现借新还旧,显得格外重要。因而,我们也对各区域的金融资源分布进行了研究。

我们主要用区域内金融机构家数及资产总额来衡量金融资源,包括城商行、农商行、证券公司、信托公司、金融租赁公司。一般而言,区域内金融机构家数越多、总资产规模越大,在出现债务风险时政府可协调的资源越多。

总体来看,广东、上海、北京无论是金融机构总资产规模本身,还是对地方债务总额(地方政府债务余额+发债城投有息债务)的覆盖比率均排名全国前6位。浙江和江苏虽然金融机构总资产规模较大(排名全国前3位),但由于地方债务总额也较高,覆盖比率分别处于152%和104%的中上游水平。而青海、云南、宁夏属于金融机构总资产规模,以及对地方债务总额覆盖比率双低的省份。

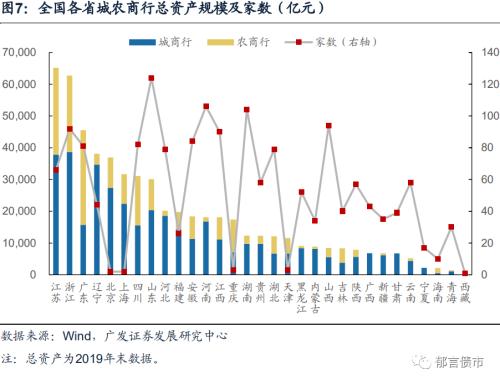

银行方面,城农商行贷款主要集中于本地,且经常参与本地城投债投资,对于本地支持力度较大。受限于农商行总资产数据难以全部获取,所以统计总资产规模时,我们只包括了Wind公布的438家农商行和134家城商行数据,具有一定局限性,仅供参考。

从总资产规模看,东部地区城农商行资源显著优于中西部地区。江苏和浙江城农商行总资产规模远高于其他省份,分别为65188亿元和62694亿元。广东、辽宁、北京、上海、四川、山东城农商行总资产规模均超过3万亿元。而西藏、青海城农商行总资产规模不足2000亿元。从家数看,截至2020年6月底,全国共有城商行135家、农商行1500家。其中山东、河南、湖南城农商行数量较多,均超过100家。而四大直辖市和西藏城农商行个数较少,均不足5家。

非银金融机构同样是金融资源的重要组成,在区域出现债务风险时,证券公司、信托公司和金融租赁公司也会在政府的协调下给予一定的支持。我们统计了231家非银金融机构,包括92家内资证券公司、68家信托公司、71家金融租赁公司。其中近四成集中在广东、上海和北京。此外,天津、江苏、浙江非银金融机构数量也相对较多,均超过10家。而中西部地区相对较少,大多数省份在5家以下。

从总资产规模来看,广东、上海、北京非银金融机构总资产规模远远高于其余省份,分别为29116亿元、28716亿元、16489亿元。从具体构成来看,在总资产规模超过4000亿元的地区中,广东、北京、上海和江苏的券商总资产占比较高,均在75%以上;重庆的信托总资产占比最高,达59.7%;天津非银金融资源主要集中在金融租赁公司,占比高达91.5%,可能与在滨海新区注册可以享受一定的税收优惠政策有关。

整体来看,广东、江苏、浙江、上海和北京金融资源较为丰富。从总资产规模看,5个省份城农商行、非银金融机构合计总资产均超过5万亿元,远超其余省份。从具体构成来看,在合计总资产超过1万亿元的省份中,上海的非银金融机构占比最高,为47.9%,天津、广东紧随其后,分别为40.3%、39.0%;而辽宁的金融资源以城农商行为主,非银占比仅为0.9%。从金融机构总资产对地方债务总额(地方政府债务余额+发债城投有息债务)的覆盖比率来看,上海、北京、广东和辽宁覆盖比率在300%以上;而贵州、广西、湖南、陕西和云南覆盖比率较低,均在60%以下。

4、结论

综合以上分析,我们将全国31个省份分为4个梯队,第一梯队:广东、上海、浙江、北京、福建、江苏。第二梯队:山东、江西、安徽、湖北、山西、河北。第三梯队:新疆、湖南、四川、陕西、重庆、河南、广西、宁夏、海南、西藏。第四梯队:甘肃、天津、黑龙江、贵州、云南、内蒙古、吉林、青海、辽宁。

注:[1]这里的地方国企指由地方国资委或财政局控股的纯正国企。

风险提示:城投相关政策超预期:如果城投相关政策超预期收紧,叠加还本付息压力较大,信用风险将上升。