A股行情风向标再亮红灯,200亿顶流ETF单日放量239%,现在左侧配置券商,还来得及么?

来源:金融界 2022-08-12 10:23:11

券商股,素有牛市冲锋号、牛市发动机美誉,每一轮牛市旱情启动区间,都呈现极高的弹性涨幅,成为牛市行情下最为靓丽的K线板块。

然而在过去几年时间内,券商板块的行情风向标属性持续没有应验,近年数次亮红灯冲锋信号,行情却再而衰三而竭,那么这次有什么不同么?

8月11日早盘,中证全指证券公司指数(399975)高开高走,临近午盘迎来强势拉升,午后持续上攻,此后维持高位横盘。截至收盘,指数大涨5.23%,券商板块成交419亿元,量能环比昨日激增243%。

成份股悉数上涨,南京证券(行情601990,诊股)、哈投股份(行情600864,诊股)、国元证券(行情000728,诊股)、光大证券(行情601788,诊股)、华西证券(行情002926,诊股)5股涨停,中信建投(行情601066,诊股)、浙商证券(行情601878,诊股)涨超8%,东方财富(行情300059,诊股)、兴业证券(行情601377,诊股)、华鑫股份(行情600621,诊股)等纷纷跟涨。

【板块行情与券商ETF(512000)前十大领涨成份股】

中证全指证券公司指数前十大重仓股全部涨超3%,东方财富涨7.83%领跑权重,广发证券(行情000776,诊股)、东方证券(行情600958,诊股)两大财富管理概念涨超5%。

资金方面,主力资金全天净流入券商板块近60亿元,位居76个同花顺(行情300033,诊股)行业板块第1。东方财富获主力资金净流入超20亿元。

【主力资金净流入行业板块TOP5】

截至收盘,券商ETF(512000)放量大涨5.4%,报收0.898元,成交13.57亿元,量能环比昨日激增239%,行情数据显示规模升至238亿元!

券商作为周期性最为明显的行业板块,从投资策略上看,更适宜在弱周期区间持续的资金定投,熬得住弱周期,到了强周期可能只要一个月就可以收割丰厚的回报。

我们用龙头中信证券(行情600030,诊股)过去的走势可以看出,强周期弱周期的都十分明显,但是强周期都有一个特点,就是上涨周期如疾风骤雨一样扶摇直上,从交易层面其实非常难以捕捉,而且券商板块还有个特点,就是每一轮上涨的领头羊都不一样,难以捕捉最强旗手。

从投资工具角度看,也催生了券商ETF(512000)这种比较便捷的交易工具,覆盖了市场上所有上市半年以上的券商股大概其中6成仓位集中于十大龙头券商,分享大券商强者恒强的长期价值,余下4成仓位兼顾中小券商的业绩高弹性,提供了一键买卖券商A股的高效投资工具。

其次从交易层面看,根据上交所数据显示,2022年以来截至8月10日,券商ETF(512000)份额净增长高达54.16亿份,居所有非银类ETF份额增长第一位!看出在券商弱周期区间,资金仍在持续加码潜伏券商板块。

【券商ETF(512000)资金净流入情况】

【此前多家研究所集体唱多券商,高喊券商“超配”时点已到】

从形态上看,截至8月10日收盘,券商指数年内跌超25%,跌至过去3年新低,距离过去2轮强周期行情已经明显滞后。

尽管表现差强人意,但在近期,专业卖方高喊“配置”的声音最近一段时间来却逐渐增多。

8月以来,至少超过5家券商非银分析师报告表达对券商板块业绩修复的看好,并认为行业基本面最低点已过,券商板块进入机会酝酿期,迎来配置时机。

【券商基本面最低点已过?机构:估值与盈利错配空间显著】

“预计券商板块基本面低点已过,磨底阶段适宜布局。”万和证券认为,伴随着7月份基金保有量环比改善,投行数据升温,板块基本面最低点已过,随着下半年全面注册制有望稳步推进,券商业绩改善可期,板块有望迎来困境反转。

兴业证券研报认为,坚定看好券商板块业绩修复和估值过度错配下的配置价值。市场回暖提振证券行业盈利修复预期,从披露了中报业绩预告的券商来看,中小券商业绩降幅收窄至 50-80%区间,部分大中型券商业绩降幅收窄至20%以内,环比一季度均有显著改善。估值方面,当前券商板块估值处于2012年来底部向上约5-10%分位区间,而行业6月单月ROE分位区间达 80-90%,估值与盈利错配空间显著。

天风证券(行情601162,诊股)最新研报表示,展望下半年的投资机会,券商当前正处于alpha+beta共振的时间窗口。我们认为,随着全面深化资本市场改革的有序推进,预期全市场注册制即将落地,这或将为券商带来投行、投资、经纪的alpha增量,在分子端推动券商行情的产生;另一方面,当前宏观环境整体处于宽松区间,疫情影响犹在,我们预期宏观宽松的环境仍将持续,将为券商板块带来分母端的beta投资逻辑。

长征证券表示,近期国内疫情反复及相关地缘挑衅事件的风险事件扰动,影响市场风偏,市场呈现震荡格局,金融板块基本继续呈现盘整态势,周五券商板块异动反弹,估值拉升至1.25倍PB附近。从配置窗口看,中美利差最大压力点或过去,券商板块机会料已显现,可能Q3季度末胜率较高。

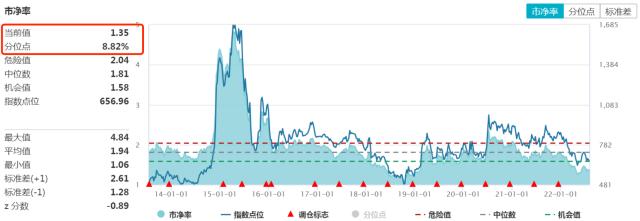

【券商板块估值处于历史底部区域】

目前中证全指证券公司指数(399975)最新市净率为1.35倍,低于历史上90%以上的时间区间,处于历史底部区域,在政策向好、资本市场建设高度持续提升、财富管理需求驱动、金融市场创新持续开放等长期正向因素助推下,板块配置价值显著。

虽然8月11日大涨,但整体看券商估值和行情仍在绝对底部,处于周期的左侧位置。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐