公募基金十大重仓曝光!茅台拔得头筹!新能源、大消费受追捧!

来源:私募排排网 2022-07-27 18:23:08

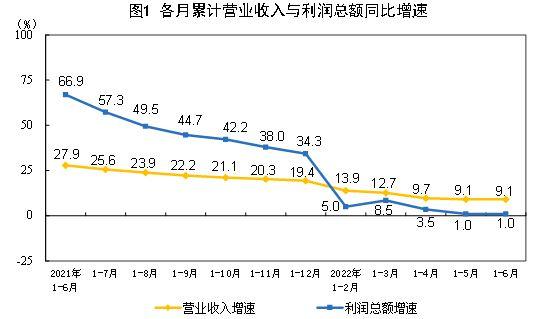

回顾上半年,相较于美股,A股在第二季度呈深“V”反弹,走出了独立行情。在美股大跌的第二季度,A股主要指数均有所上涨,上证指数、深证成指、创业板指于第2季度分别累计上涨4.50%、6.42%和6.42%。

随着市场的回暖,公募基金也迎来了各自的春天。二季度公募基金合计盈利超6993亿元,其中,股票型与混合型基金当季净利润分别为1668亿元、3731亿元。随之公募基金最新重仓股也浮出水面,和一季度相比,又发生了什么变化呢?

“茅王”拔得重仓股头筹,东方财富(行情300059,诊股)成二季度“团宠”

得益于国内疫情缓解、政策发力稳经济,二季度市场情绪明显好转,公募基金布局的热情也有所高涨。根据Choice数据统计,截至二季度末,公募基金资产总规模26.98万亿元,较一季度末增加1.68万亿元。

从二季度前十大重仓股来看,贵州茅台(行情600519,诊股)以1933亿元的持仓总市值拔得重仓股头筹,其持仓基金数量达2千余只。紧随其后,宁德时代(行情300750,诊股)、隆基绿能(行情601012,诊股)、五粮液(行情000858,诊股)持仓总市值则分别达到了1484亿元、857亿元和841亿元,持仓基金数量分别为1812只、1177只和964只。

与一季度相比不同的是,比亚迪(行情002594,诊股)、泸州老窖(行情000568,诊股)、中国中免(行情601888,诊股)新晋公募基金前十大重仓股,而保利发展(行情600048,诊股)、兴业银行(行情601166,诊股)、伊利股份(行情600887,诊股)则掉出前十大重仓股。此外,隆基绿能取代药明康德(行情603259,诊股)成为公募基金第三大重仓股,而药明康德被减持1.03亿股。

值得一提的是,东方财富备受公募基金的青睐,二季度共获公募基金增持5.53亿股,成为该季度被增持最多的个股。目前,东方财富被公募基金持有的总市值达527.26亿元,持有基金数量达879只。

新能源、大消费板块成基金加仓“主角”

基金在二季度加仓的逻辑可以用“抄底”来概括,新能源作为这轮行情中上涨最亮眼的板块,当仁不让成为基金加仓的主角。

嘉实基金作为国内最早成立的十大基金之一,对新能源偏爱有佳。根据嘉实基金第二季度报告,旗下的热门基金前十大重仓股配置了大量的新能源个股,在二季度,继续加仓宁德时代、隆基绿能、比亚迪等新能源板块个股。

作为国内另一公募基金巨头,中欧基金旗下的中欧时代先锋同样大幅配置了新能源个股,中欧基金周蔚文、罗佳明、刘伟伟管理的中欧时代先锋股票型发起式基金与上一季度相比,该基金前十大重仓股新增华友钴业(行情603799,诊股)、通策医疗(行情600763,诊股)、中鼎股份(行情000887,诊股),并对宁德时代增仓79.76万股,为该基金第一大重仓股。而阳光电源(行情300274,诊股)、振华科技(行情000733,诊股)、中航重机(行情600765,诊股)等则退出前十大重仓股。

另一方面,随着经济的复苏,以白酒为代表的大消费板块也强势反弹,并受到不少基金经理的关注。

易方达萧楠和王元春表示,二季度市场流动性持续宽松,且之前对宏观经济的悲观预期得到一定程度修正。基于白酒行业次高端价格带出清速度加快的判断,加大了一些次高端白酒的配置力度。在其管理的易方达消费行业基金的前六大持仓股分别为山西汾酒(行情600809,诊股)、五粮液、贵州茅台、泸州老窖、古井贡酒(行情000596,诊股)、洋河股份(行情002304,诊股),均为白酒股。根据数据显示,该基金持仓的上述六只股票自低点以来反弹已超20%。

与此同时,去年的明星基金经理张坤管理的易方达蓝筹精选混合型基金也配置了五粮液、洋河股份、泸州老窖、贵州茅台等白酒股,是其前十大重仓股。可见,白酒依然是公募基金的最爱。

特别值得一提的是,医药板块作为大消费的进攻题材,也是公募基金重点布局的方向。去年被称为“医药一姐”的葛兰,在其代表作中欧医疗健康中增加了对爱尔眼科(行情300015,诊股)、药明康德、康龙化成(行情300759,诊股)、迈瑞医疗(行情300760,诊股)、片仔癀(行情600436,诊股)等创新药的持仓。

葛兰认为,从基本面角度来看,医药生物板块在季度初也受到了疫情的较大影响,但截止至半年末大部分企业已经出现了较为显著的恢复。政策方面,国家层面的创新药谈判目录规则微调、仿制药方面第七批集采规则发布,政策总体延续了稳健积极的趋势,引导行业向有真正创新、有临床价值、提供高性价比产品及服务转变的导向没有变化。

展望未来,长期价值才是实现资本复利的真谛

二季度疫情缓解叠加积极的货币和财政政策,市场情绪在两个月内反转变得相当乐观。但是,展望后市,依旧存在诸多的不确定性,在不确定性中寻找确定性,坚守长期价值就显得格外重要。只有如此,才可能在一个不确定的世界里,实现时间的复利,空间的复利以及资本的复利。

朱少醒认为,从较长时间维度看,当下权益市场处于较好的风险收益区间。未来依然会致力于在优质股票里寻找价值,去翻更多的“石头”。

由于我们并不具备精确预测市场短期趋势的可靠能力,因此把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。具有良好“企业基因”,公司治理结构完善、管理层优秀的企业,有更大的概率能在未来为投资者创造价值,分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

张坤认为,虽然判断未来很难,但做投资实质就是在对一个个企业的未来做出判断。我们希望在做判断时更多回归常识或者事物的基础概率。

例如,企业提供的产品或服务未来是否被客户持续需要且增长、外来者模仿企业的业务是否足够困难、生意模式能否产生充足的自由现金流、是否具有良好的企业治理并对股东友好;对于科技企业,是否有足够的资源和机制吸引并留住全球最顶尖的人才。

过去几十年美国市场持续跑赢欧洲、日韩等发达市场的重要原因之一就是美国企业整体上在这些方面做的比欧洲、日韩企业更好。上述这些因素一方面对企业的发展前景十分重要,另一方面在5-10年内发生变化的可能性较小。

与之对应,一部分市场因素对于短期市场的影响十分显著,例如短期经济波动、行业短期供求失衡等,但在长周期内并不重要,当这些因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐