信托公司FOF业务现状分析:能否成为新的风口?

来源:普益标准 2022-06-27 19:23:02

一、FOF产品发展概况:国内起步较晚但渐成气候

(一)中外FOF产品发展简要回顾

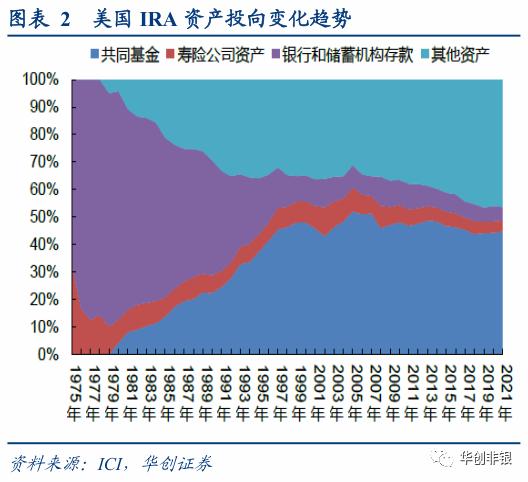

二十世纪七十年代FOF产品产生于美国,早期是以投资一系列私募股权基金的基金形式存在,但由于私募股权投资的门槛较高,因此面向的投资者范围窄。美国第一只严格意义上的证券类FOF则是由先锋集团(Vanguard)在1985年推出的VanguardSTARFund。此后开启了FOF业务长达30余年的增长期。美国市场FOF产品的总规模从2007年的6380亿美元增长到2018年的2.1万亿美元。

而我国FOF基金发展时间较短,2005年招商证券(行情600999,诊股)发行了首支证券型私募FOF基金,其后银行、券商等机构也陆续发行了一些FOF型基金,但当时由于没有严格标准因此FOF产品间差别较大,产品多以私募和券商集合理财计划的形式存在。

近几年陆续出台的《公开募集证券投资基金运行管理办法》(2014)、《公开募集证券投资基金运作指引第2号——基金中基金指引》(2016),《基金中基金(FOF)审核指引》(2017)和《基金中基金估值业务指引(试行)》(2017)等相关文件,让FOF产品无论是种类还是成熟度都有了较大的提高。在监管文件的指引下,2017年9月,首批5只公募FOF产品面世,开启了我国公募FOF时代,FOF队伍逐渐壮大。

(二)FOF类产品核心优势

FOF基金相对于普通基金而言,其优势较为明显,主要包括以下几点:

1、风险更加分散、可控

投资基金相对于投资股票或债券,本身即是一种分散投资、分摊风险的策略,而FOF产品将募集的资金投资于不同的基金,达到了二次分散投资、降低风险的目的。

在实际投资过程中,或多或少有一些不太审慎的基金管理人,可能会重仓一两个股票或债券,风险相对较大。但FOF产品有两层风险分散,它分散投资了多只基金,两层分散之后,单一的股票跟债券在FOF里面的占比非常小,即使碰到某股或债暴雷时,对FOF产品的影响也是很小的,所以它会比一般的产品要稳健。

2、专业性更强

相比于普通基金,FOF通常由专业的投资管理人负责基金的筛选、投资、管理和跟踪研究,避免了单个基金经理在投资策略上可能存在的缺陷,FOF基金无论是资产配置还是基金选择都会更加科学、合理,专业性进一步提升。

另一方面,风险与收益均衡是投资常识,但FOF基金在降低风险的前提下,并不会让收益率上限变低——当前市场上的FOF基金管理人通常会通过主动的资产配置、在合适的时点选择合适基金,提高产品的综合收益。

3、投资门槛降低、较少的资金投资基金组合

投资者购买基金的目的是希望通过专业的管理人来获得投资收益,但市场中部门优秀基金往往投资门槛较高,例如一些私募基金的最小投资资金为100万。另一方面,一些投资者在仅有最低投资门槛资金的情况下,不想把资金全部购买一只基金,希望分散一些风险,投资于多个产品,这就产生了一些矛盾。FOF的存在,使得投资者可以用较少的资金投资于多只基金产品并分享收益。

二、FOF型信托产品现状:监管压力下,FOF成信托产品发行新风向

在资管新规出台后,信托行业面临的转型压力较大,业内机构不断探索符合监管要求的业务方向,而FOF、TOF类业务作为国内逐渐成熟的模式,进入信托公司的视野。

(一)信托FOF业务背景分析:监管与转型,助推业务发酵

1、监管导向下的主动化管理、投资类信托转型诉求

FOF类业务具备投资类信托的属性,也能满足主动化管理的投资转型需求,是信托公司转型的可选方案之一。资管新规出台后,监管当局对信托公司有过数次窗口指导,在2020年3月的窗口指导中,要求压缩具有影子银行特征的信托融资业务,并制定融资类信托压缩计划;而事务管理类信托由于通道业务的原因,始终受到银保监会的严格监管,无法成为新的资金去向。因此,信托公司就需要寻找投资类业务作为业务方向。另一方面,通道业务受限后,主动化管理是信托行业未来发展的必然选择。

2、资管新规净值化转型要求

资管新规要求资管机构进行净值化转型,对于目前的信托机构而言,现金管理类、证券投资类信托产品相对接近标准化产品,可以进行净值化管理。但其他信托产品在净值化管理方面存在估值方法不明确、部分信托产品难估值的问题,且需净值化管理的产品类型有待进一步明确、缺少统一估值标准和广泛认可的估值数据、摊余成本法在实际操作中难度较大等困难,在短期内都较难解决。因此,净值化运作要求倒逼信托公司转型,寻找与传统业务不同的其他业务模式,而FOF业务恰好契合这一监管要求。

3、传统业务发展受限、规模收缩

对于信托公司而言,三大传统业务中,房地产信托业务因为中央“房住不炒”的态度,规模与增速不断下降,今年3月末部分信托公司收到窗口指导,要求继续大力加强房地产信托业务管控,原则上2020年各信托公司房地产信托资产余额不得高于2019年末存量规模;而通道业务同样被窗口指导,要求继续压降信托通道业务,按照资管新规过渡期整改要求,制定年度“去通道、去嵌套”整改计划;政信业务方面,虽然在疫情之下基建重新提上地方规划,但国家与地方整体更倾向于新基建,这一态度让传统政信业务拓展受到限制。业内机构纷纷寻找如普惠金融、消费金融、家族信托等新兴业务作为转型突破口,而FOF业务作为标准化投资的代表,是业务转型的一个方向。

主要参与机构的重要产品系列如下:

表2:业内四家主要参与机构的FOF类集合资金信托产品及特点

资料来源:普益标准

通过产品信息我们可以看出,过去信托公司所发行的FOF类产品,主要分为两类,一类是投向金融机构,共发行91款,由金融机构来管理资金的运作,信托公司提供大类资产配置的建议;另一类是投向证券投资市场,共发行50款,这类产品多由信托公司内部制定投资策略,也有一些产品由私募机构提供投资建议进行投资。

(三)信托公司FOF业务优劣势分析:优劣势均相对明显,信托公司还需补短板

1、信托公司FOF业务优势

大类资产配置经验。信托公司由于制度优势,可以横跨实业、资本、货币三大市场,这符合FOF投资的多元化资产配置理念。信托公司可依靠多年以来积累的大类资产管理经验,在资产轮动中提出宏观面的配置建议,而将底层资产投资交由经验更加丰富的基金经理、基金公司来进行操作,有效降低投资操作风险,保护投资人利益。

销售能力较强。信托公司不仅可以为优秀的投资顾问提供除了银行渠道之外的资金,还可以通过信托公司直销渠道进行信托计划的推介和发行。而随着信托公司财富中心建设数量上升、直销渠道不断加强,未来信托公司的销售能力会更强。

资源整合能力强。以往信托公司主导的TOT模式下,在资金端信托公司与银行联系紧密,而在投资端则与证券公司、私募基金公司等投顾机构有长期合作关系,信托公司在FOF业务模式下能够继续整合、使用积累的资源,提供高效服务。

2、信托公司FOF业务劣势

人才储备不足。FOF业务需要进行多元化资产配置,但现阶段信托公司在非标、固收资产投资领域有一定优势,权益资产投资领域的投研能力、人才储备都相对缺乏,这有可能会进一步影响到基金和基金管理人的筛选。

投资门槛较高。信托FOF产品本质上还是属于信托产品,这导致投资门槛上,信托类FOF始终会高于公募基金、银行等发行的FOF产品,降低市场竞争力。

流动性有所欠缺。同样是由于信托产品的属性,信托FOF产品的底层资产期限较长,产品流动性相对于基金、银行类FOF较低。

(四)模式与产品类型:现阶段以量化策略为热点

在当前环境下,部分信托公司选择与量化私募进行合作,模式则是量化私募直接成立产品、信托计划投资私募基金。信托与量化私募的合作,实际上是由于非标的不可持续性和非标规模压缩后的现实需求,而量化私募的较多产品可替代信托的类固收产品,两者较为契合。

目前信托与私募合作发行的FOF产品主要有主动管理型和被动管理型两类,被动管理FOF由私募作为投顾,投向私募产品;主动管理FOF则由信托公司建立优质私募基金产品池,然后发行FOF产品募集资金,投资产品池里的私募基金,信托公司完成筛选产品、配置比例、仓位调整等主动管理。

三、信托FOF型产品与其他类型FOF资管产品的比较

根据不同类别的产品发行机构,市场通常将FOF产品分为私募FOF、公募FOF、券商FOF、信托FOF。

(一)私募系FOF

私募FOF是指由私募机构发行管理的FOF产品,其在2014年以后发行数量增长较快,2018年受市场影响发行基金数量有所减小。私募FOF是我国最先起步的FOF产品,由于私募在创新方面的优势较强,敢于对一些新领域进行探索,面对未来我国金融市场对外开发的逐渐加大,私募FOF会扮演投资先锋的角色,因此未来私募FOF会在产品创新以及业绩两方面体现出优势,规模和需求还有继续扩大的空间。

(二)公募系FOF

公募FOF,自2014年8月《公开募集证券投资基金运作管理办法》、2016年6月证监会发布《公开募集证券投资基金运作指南第2号—基金中基金指引(征求意见稿)》标志这一产品步入实质阶段,2017年9月首批6只公募FOF基金的发行,标志我国公募FOF基金正式运行。2017年开始发行至2019年6月30日公募FOF的规模已达200亿,数量共有57只增长速度较快,未来伴随养老金的投资需求,公募FOF的发展有望进一步提速。

(三)券商系FOF

券商系FOF,是我国FOF品种中出现最早的一类。早在2005年,招商证券就发起了设立我国第一只私募性质的FOF——招商基金宝。券商系FOF本质上归属于集合资管计划,在2010年达到发展巅峰后开始由盛转衰。由于近年来券商资管计划以定向计划发展为主,对于FOF类集合资管的重视程度不够,券商系FOF规模占比始终较小,且早期券商系FOF并未严格遵守资产配置原则,致使多数产品业绩未能达到市场期待。资管新规的下发,以通道类为主的定向资管计划遭遇重创,迫使券商资管提升主动管理能力进行业务转型,凭借券商客户、投研、业务联动等多项优势,预计未来券商会再次发力FOF类集合资管计划,抢夺市场。

(四)信托系FOF

信托系FOF,是指信托公司发行FOF信托计划,委托人通过认购信托计划将资金交付给信托公司,信托公司以受托人身份对信托资金实施管理运用,根据投资决策受托人发出指令将信托资金投向基金市场。目前市场并未有对这FOF类产品的规模进行统计,但从前文FOF类集合资金信托产品的发行数量可以知道,近几年FOF业务的规模在快速增加,未来规模有望继续扩大。

就底层资产配置而言,目前信托FOF类产品除了配置公开发行的证券投资基金外,有些还配置证券投资类集合资金信托计划、证券公司资产管理计划、基金公司发行的特定客户资产管理计划、基金子公司专项资产管理计划、期货公司及其子公司发行的资产管理计划以及私募基金等资管产品,资产配置多样。

四、FOF型信托产品未来可能的发展路径

结合信托公司转型发展的需求、信托机构在FOF类业务上的优劣势,以及行业所发行FOF类集合资金信托产品不断加快的趋势,未来FOF类信托业务将继续蓬勃发展。

从近几年的产品数据来看,信托公司自主投资FOF类产品资金的比例较小,主要还是投向金融机构、由其他金融机构来主导资产配置,信托公司则充分发挥在渠道整合方面的优势。

业务发展路径上,信托公司首先需要完成的是对于FOF业务人才的积累,这是展业之本,信托公司可以内部培养,也可以从其他金融机构吸引优秀人才进入。其次是业务相关系统的梳理与建设,FOF类业务和传统信托业务本质的区别在于净值型运作,这就要求信托公司必须建立相关的一整套系统,包括投资管理系统、运营管理系统、收益分配系统等,以渠道管理、研究管理、估值与绩效归因、资产池监控模块为重点。第三步是整合相关资源,包括资金募集,券商、基金等资产端机构资源的整合,建立业务白名单制度,提高FOF业务效率。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐