突然暴雷!百万买私募被坑惨,单位净值暴跌至不到2毛!投资者怒告,管理人:已“卖者尽责”!

来源:中国基金报 2022-05-28 14:23:05

资深股民们,还记得2018年曾在大巴车上召开股东大会的中科招商吗?

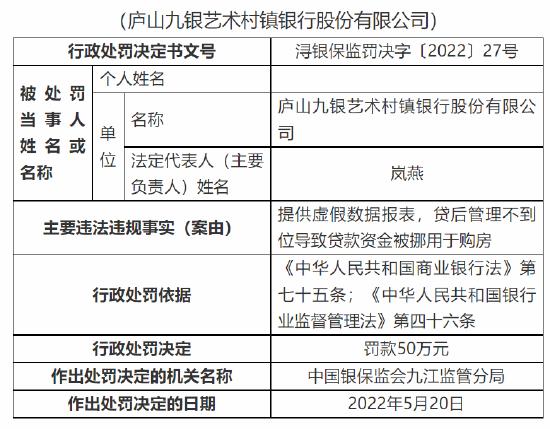

彼时的奇葩举动,是由于中科招商产品股东中融鼎新(白羊新三板投资基金1号)担心其投资人在会上聚众闹事,故向公安部门进行了举报。由于中科招商股价暴跌并于后续摘牌,产品净值出现大幅缩水,退出变现成为难题。在巨亏之际,投资者将矛头指向基金管理人中融鼎新。

日前,北京金融法院公布的一份二审裁判文书,揭示了白羊1号投资者董先生“追债”中融鼎新要求赔偿损失的全过程。由于在销售基金产品过程中,风险提示及履行风险告知义务存在一定瑕疵,北京金融法院认为中融鼎新应对投资者承担一定赔偿责任。综合全案,酌情确定中融鼎新按照投资者认购金额20%的标准予以赔偿。

来看详情——

“白羊1号”踩雷中科招商

由于案件历时久远,我们先来回顾一下“中融鼎新·白羊新三板投资基金1号”这只产品踩雷中科招商的始末:

时间回到2015年,彼时新三板定增市场火热,市场各类机构纷纷参投,其中尤以触角灵敏的基金、券商和信托为主。作为中融信托旗下全资子公司,中融鼎新自然也没有错过这样的市场机会。

公开信息显示,中融鼎新于2011年经原中国银监会正式批准设立,作为中融信托股权投资平台,注册资本30亿元。截至2021年末,中融鼎新及子公司资产管理总规模超322亿元,受托资产总规模超210亿元,在管基金60余支。

募集之时,曾有中融信托相关工作人员对媒体表示,投资新三板的“中融鼎新-白羊新三板投资基金1号”被秒抢。白羊1号原本计划募集1亿元,但由于投资人太多,实际募集约2亿元。“凭借信托公司在产品创新及风控的优势,日益火爆的新三板必将是信托公司新蓝海。”

2015年3月,中科招商在新三板挂牌,并在当年连续4次抛出定增计划,募集资金高达108.84亿元,其中两次定增价格高达18元/股,成为当年新三板“定增之王”。从新三板市场定增得来的资金,被中科招商用来低位抄底上市公司,频繁举牌。

“中融鼎新·白羊新三板投资基金1号”参与的中科招商定增是在2015年4月,正是定增价位18元/股的一次,认购金额为2.007亿元。

2015年12月底,证监会发言人张晓军在例行发布会上表示,挂牌的私募基金管理机构频繁融资,融资金额和投向引起了社会广泛关注和质疑,因此迫切需要加强对此类私募基金管理机构的监管,暂停私募基金管理机构在全国股转系统挂牌和融资,并对前期融资的使用情况进行调研。

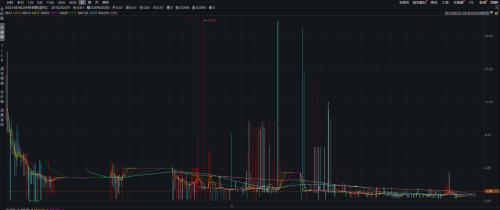

此后,中科招商股价便开始一路走低。2017年12月,中科招商被全国股转系统终止股票挂牌。在摘牌前,中科招商股价为0.61元/股。

而截至摘牌,白羊1号仍持有中科招商股票5820.1万股,持股比例为0.54%。由于投资标的被强制摘牌,白羊1号所持股份缺乏活跃的交易市场。中融鼎新表示,其持续寻求股份处置方式,但投资标的的确存在变现困难。

2018年8月,中融鼎新发布白羊1号基金份额净值通知,告知基金份额持有人,基金投资标的的中科招商被全国股转系统强制终止挂牌。根据基金合同及相关补充协议、征询意见的约定,基金以中科招商被强制摘牌当月全月平均交易价格作为公允价格进行估值。据此计算,该基金截至2018年7月31日的基金份额净值为0.1985元。

投资者:基金管理人未尽忠诚勤勉义务

回到此次诉讼中,董先生在2015年4月出资101万元认购了白羊1号,并经历了上文中跌宕起伏的投资历程。在基金份额净值仅有0.1985元的情况下,其百万投资也缩水至不足20万元,遂将中融鼎新告上法庭。

董先生表示,在合同签订过程中,中融鼎新存在先打款后签合同,未履行风险提示的适当性义务,亦未对他进行风险承受能力调查,导致他在未充分认识该基金风险的情况下购买基金产品。中融鼎新作为涉案基金管理人违约展期,未能尽到忠诚勤勉的义务。

基于此,董先生在诉讼请求中要求中融鼎新支付其投资本金及认购费101万元,以及赔偿资金占用损失23万元。如该请求未能得到支持,董先生请求判令中融鼎新对白羊1号基金组织清算。

针对风险调查,董先生表示,在填写问卷时他实际有两个孩子,但在填写调查问卷时选择的无子女。他认为,基金管理人未向其充分介绍揭示涉案基金风险,在不了解原告风险评估、承受能力的情况下将涉案高风险基金推介给他,违反了销售适当性义务、勤勉尽责义务。

而针对推介材料中“新三板正处于历史投资机遇期”、“中科招商是国内最优秀的私募基金管理与股权投资机构……投资业绩爆发式增强预期强”、“当前新三板市场情况,做市后的平均价格涨幅为30%-50%”,董先生认为描述皆为夸大耸动内容。

此外,董先生还认为,涉案基金的代销机构中天嘉华在对私募产品推介中存在违法行为,被相关协会暂停宣传推介业务,中科招商亦屡次收到监管单位的责令改正要求基金管理人在发现投资标的屡次被证监会处罚时,应当审慎决策,及时退出投资。

中融鼎新:已经“卖者尽责”

面对投资者要求赔偿的诉求,中融鼎新表示,白羊1号并非保本保收益的产品,自己在投前投后均勤勉尽责地履行了各项职责,已经“卖者尽责”。因其他与被告无关的内外部因素导致的风险,应当“买者自负”。

中融鼎新表示,根据录像显示,公司的工作人员在董先生签署基金合同前,已向其介绍了白羊1号的基本情况,对基金的特殊风险进行了重点说明和揭示,董先生未如实填写风险调查问卷的行为,属于金融消费者故意提供虚假信息因其自身原因导致所购产品或者接受服务不适当卖方免责的情形,由此引发的投资风险应由金融消费者自负

此外,其在推介材料中充分揭示了涉案基金存在的各类风险,包括投资标的为新三板挂牌公司股票的特殊风险、不设预警线和止损线可能出现本金全损的风险和操作风险,提示投资者中融鼎新对该产品不承担任何刚性兑付责任。

对于中天嘉华的代销问题,中融鼎新表示,其委托在证券协会备案、有基金销售业务资格的中天公司,双方签有咨询服务协议,明确代销机构适当性管理标准和要求,对代销机构宣传推介行为尽到了审慎注意义务,不存在任何过错。且中天嘉华因违法违规被暂停业务的时间是2018年,与涉案基金代销行为相隔近3年,且相关决定并未认定其在代销白羊1号过程中存在任何问题。

对于投资者要求清算的诉求,中融鼎新称,针对证监部门的责令改正决定,中科招商已及时采取了改正措施,不足以影响对白羊1号投资标的的投资判断。在并未影响中科招商正常经营的情况下,若中融鼎新盲目处分投资标的,反而属于未勤勉尽责,不利于保护投资者利益。

另外,在2016年底,中融鼎新曾向所有基金份额持有人征询展期,选择同意展期的基金份额持有人超过2/3,白羊1号从而合法展期,至今仍处于合法存续状态。

二审法院:承担20%赔偿责任

在二审中,法院对基金合同的成立、效力认定等问题均无异议,对于中融鼎新在担任产品管理人职责履行中亦未见有失。但在风险提示及履行风险告知义务中,法院认为中融鼎新存在一定瑕疵。

二审法院指出,在中融鼎新的推介材料中未见主要风险提示事项,而其销售人员对董先生进行风险提示告知并签订《基金合同》、提示投资风险的时间亦均为2015年4月15日,中融鼎新并未提交证据证明在向投资者募集基金前充分揭示了投资风险。因此,中融鼎新在履行风险告知义务方面亦存在一定瑕疵。

值得补充的是,双方均认可存在“倒签合同”的情况:即董先生在2015年4月1日向中融鼎新转款认购白羊1号,但双方实际签署合同文本是在2015年4月15日。这一行为虽未影响合同的成立和效力,但由于风险提示及调查问卷均与基金合同在一起,从而导致了风险告知方面的瑕疵。

基于此,法院认为,中融鼎新在销售基金产品的过程中履行适当性义务不及时不全面,未能及时评估投资者风险承受能力即接受投资者认购基金产品并在投资者认购基金产品前未能充分揭示投资风险,存在一定过错。

适当性义务属于诚信义务在金融产品销售领域的具体化,是在基金合同订立前赋予卖方机构的义务范畴。违反适当性义务,应当根据合同法关于缔约过失的相关规定承担与其过错及投资者实际损失相适应的赔偿责任。

在本案中,中融鼎新补充进行风险评估的时间与基金成立时间相距较短,投资者风险承受能力在短期内发生明显变化的可能性并不大,后续评估显示董某某符合案涉基金产品的合格投资者要求,且投资者在其后补充签署了《基金合同》并对认购事宜予以确认。

二审法院认为,中融鼎新上述适当性义务的违反并未在实质上过度影响投资者在认购案涉基金方面的自主决定,但仍应对其上述不规范行为对投资者承担一定赔偿责任。综合考量本案情形,法院酌情确定中融鼎新按照投资者认购金额20%的标准对投资者予以适当赔偿。

此外,对于董先生主张产品清算并分配的请求,一二审法院均未予支持,且确认了产品展期的合法有效。

不过,北京金融法院在判决书中明确指出:中融鼎新作为基金管理人,应在将来的工作中进一步规范基金管理工作,勤勉尽责,积极主动地推动案涉基金有序退出,在合同终止后及时组织清算和分配,最大限度地维护投资者利益,避免由此产生其他纠纷。如投资者认为案涉基金存在约定的终止事由,可以另案主张。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐