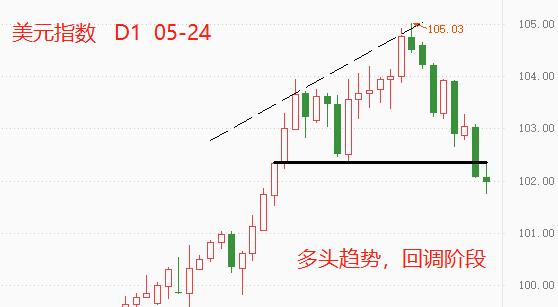

动力煤:国际煤炭市场简析

来源:中粮期货研究中心 2022-05-25 12:22:57

摘要

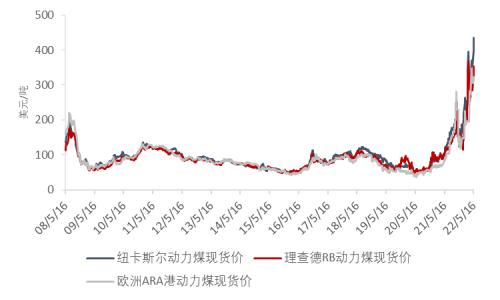

进入2022年至今,全球的煤炭市场经历了风云变幻的行情,煤炭价格一路上涨创造历史新高:5月20日,纽卡斯尔动力煤现货价达到436.07美元/吨,令人叹为观止。在笔者看来,其背后的根本原因是国际格局的深刻变化导致了世界能源供需基本面的失衡,对煤炭的需求大幅增加,供应能力完全无法满足。反观国内煤炭市场,可谓是“冰火两重天”,在保供政策的高度决心执行的力度下,5500大卡的动力煤现货价在5月基本在1200元/吨左右小幅波动。在此格局之下我国动力煤进口市场一直较为冷清。本文将从海外煤炭市场的角度开始讨论,进而对我国进口煤炭市场进行简析。

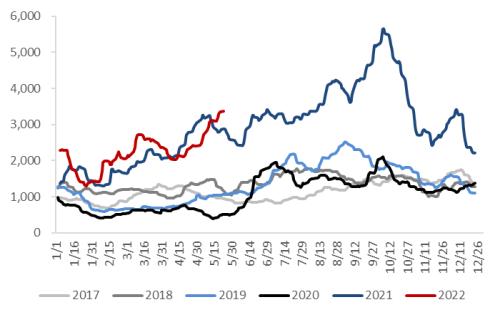

图1:国际主要动力煤价格

数据来源:iFinD,中粮期货研究院

一

全球煤炭供需格局

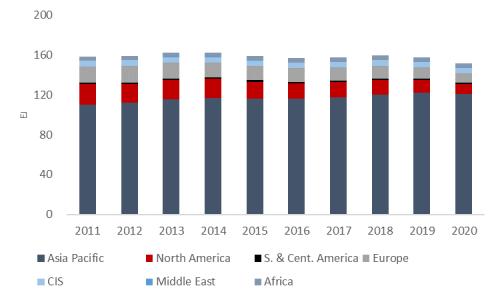

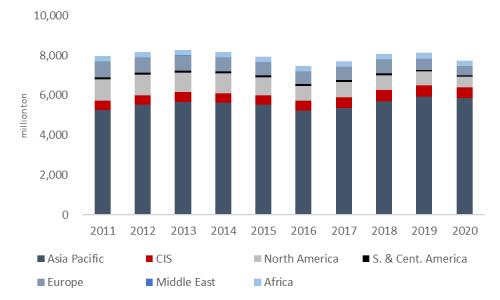

根据BP的数据,2011-2020这十年的时间里,亚太地区一直贡献着主要的煤炭消费量,占比都在70%以上,并且在逐年增加——2020年煤炭消费占全球的79.9%。其次是北美和欧洲,但是量级远不及亚太地区。不仅如此,随着时间的推移,世界能源转型的步伐不断加快,尤其欧洲在2020年可再生能源发电占比为24%,相比十年前提高了16%,二者的煤炭消费比重呈逐年下降的趋势。另一方面,从供给角度来看,亚太地区同样贡献了最大占比的煤炭产量,且趋势稳步上升,从2011年的66.0%上涨9.9%至75.9%。相比之下,欧洲、北美的煤炭产量基本呈逐年下降的走势;独联体国家中主要是俄罗斯在近五年的时间里煤炭产量所有回升,比较稳定。具体来说,亚太地区主要煤炭产量的贡献来自中国、印度尼西亚和印度这三个国家,2020年三者合计占亚太地区煤炭总产量的89%。

在全球减碳的大背景下,由化石能源发电转向可再生能源发电早已是大势所趋,中国也开启了大力发展风能以及太阳能(行情000591,诊股)发电的步伐;然而,可再生能源发电也都有相应的不足之处,相比于煤电,水电、风电以及光伏都有着不稳定、受到天气影响的缺点,核电也受到安全性和污染环境的制约。因此,对于能源我们依旧不能片面地去看待问题,化石能源依旧有其相应的地位,具有较强的调峰能力,必要时依旧是重要的补充。

图2:全球煤炭消费

图3:全球煤炭产量

数据来源:BP,中粮期货研究院

“能源紧张”从2021年已经开始在世界各地显现:各国从2020年COVID-19疫情中逐步走出,需求开始迅猛复苏,用电量急剧上升,叠加天气原因导致水电、风电等出力不足,欧洲天然气库存不断下降,供应严重不足,导致欧美国家电价飞涨。我国也在煤炭供需错配的局面下造成电厂大面积亏损,部分省市甚至出现了拉闸限电的情况。在如此局面下,欧洲部分国家开始增加煤炭使用量。

进入2022年,首先是煤炭出口大国印度尼西亚宣布1月份的煤炭出口禁令以应对本国国内煤炭短缺问题;接着2月底俄乌战争爆发再度加剧了世界能源供需的不平衡:俄罗斯对欧洲进行了天然气出口的制裁,西方国家对俄罗斯也进行了一系列的制裁措施,其中就包括欧盟禁止俄罗斯煤炭的进口。这些制裁措施使得世界能源的供需不断失衡,欧洲煤炭买家开始纷纷向澳大利亚、印尼等国家购买煤炭,煤价一路攀升冲击历史高点。煤炭贸易格局自此发生转变:印度尼西亚主导了世界动力煤贸易,澳大利亚主导了世界的炼焦煤贸易。

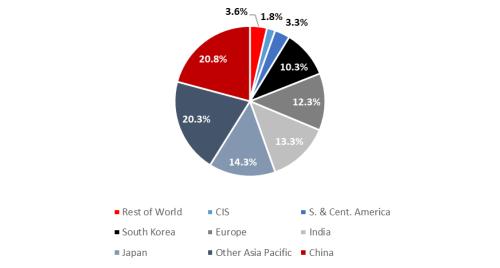

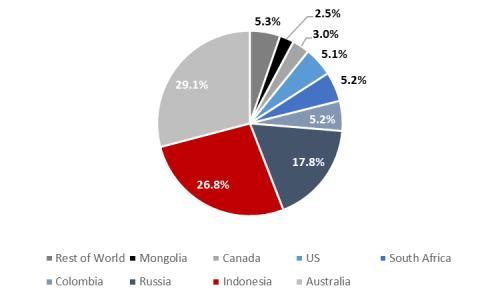

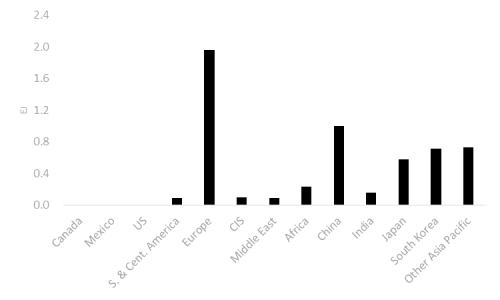

从全球贸易角度来看, 澳大利亚、印度尼西亚以及俄罗斯是全球最大的煤炭出口国,三个国家比重为73.7%,其次是南非和美国,分别为5.2%、5.1%。近些年,印尼和俄罗斯的煤炭出口增长速度十分迅猛,俄罗斯也在稳步进入世界主要出口国家行列,而澳大利亚煤炭出口增长速度相比之下比较平稳。另一方面,从进口的角度来看,中国是世界第一大煤炭进口国,占比20.8%;然后是日本、印度和欧洲,占比分别为14.3%、13.3%以及12.3%。

图4:全球主要煤炭进口国(2020)

图5:全球主要煤炭出口国(2020)

数据来源:BP,中粮期货研究院

通过观测BDI数据可以发现,2022年的BDI和2021年一样都处于近些年的高位,大宗商品的运输成本已经随着通货膨胀而居高不下。从2月底开始,BDI进入了快速上涨通道,随后在3月中旬至4月中旬期间回调,随后继续快速上涨,这与国际煤价的走势有较高的相关性,也是我们从侧面观察煤价的一个比较好的指标。

图6:BDI季节性

数据来源:iFinD,中粮期货研究院

二

俄罗斯煤炭市场

今年2月底的俄乌战争加剧了世界能源市场的不确定性。由于中国是俄罗斯在亚太地区最大的煤炭出口国,且在日韩纷纷跟随欧美对俄进行制裁后,俄罗斯煤具有较大可能为中国提供增量,然而俄煤的进口不仅仅受到价格的制约,更加受到其铁路运力、军事政治因素以及结算手段风险等因素的制约。下面我们来看看俄罗斯的煤炭市场。

俄罗斯约68%的煤炭储存在库兹涅茨克(Kuznetsk)和坎斯克-阿钦斯克(Kansk-Achinsk)煤田中,前者以生产炼焦煤为主,后者以生产动力煤为主。从地理位置上来说,从俄罗斯境内出口煤炭的铁路主要有两个方向,向西更具距离优势:一个是从库兹涅茨克矿区通往远东港口的方向,运输线路主要由泛西伯利亚大铁路(Trans-Siberia)和贝阿穆铁路(Baikal-Amur)组成,这一方向的平均运距为 5200千米,主要输送煤炭至亚太地区;另一个是从库兹涅茨克矿区通往黑海港口、波罗的海港口和西北港口的方向,运输线路主要由泛西伯利亚大铁路和十月铁路及北向分支组成,西向三港口的平均运距为 4300千米,主要运送煤炭至欧洲地区。运往欧洲的平均运距比运往远东港口(亚太地区)少将近 1000千米,如此远的运输路程决定了其高昂的运输成本,也在一定程度限制了俄煤向亚太地区出口。

Russian Railways的数据显示,2021年俄罗斯煤炭铁路运输量为1.82亿吨,占总铁路运输量的52%,是其铁路运输的第一大宗货物。其中,有9460万吨煤炭被运往远东港口;而运至远东港口货运量为1.14亿吨,煤炭运量占整体货运量的82.7%,远东港口运力已经达到瓶颈(约9500万吨/年)。

2022年1-4月,俄罗斯铁路货物运输总量为4.1亿吨,比上年同期下降1.1%;煤炭运输量1.2亿吨,比上年同期下降2.3%。其中,4月份煤炭运输量为2930万吨,比上年同期下降6.1%。2022年4月,俄罗斯通过铁路网络向中国出口煤炭340万吨,环比3月份的280万吨增长21.4%。

图7:俄铁物流公司集装箱运输路线

数据来源:Russia Railway Logistics,中粮期货研究院

从俄罗斯的煤炭出口分布角度来说,在日韩已经采取了对俄罗斯的制裁后,俄罗斯已经将这两国列为“不友好国家和地区”;因此,在亚太地区,中国以及印度是第一、第二大出口国,本应流向日韩的煤炭有可能会逐步流向中国和印度。印度拥有和我国相同的能源资源禀赋,煤炭也是其最重要的能源,因此,煤炭进口也是其能源的重要来源之一。今年5月印度政府已经允许电企增加进口煤炭占比至30%,以应对夏天高温所带来的电力短缺问题。对于印度,其进口主要通过海运,主要煤炭港口分布在其东海岸,这就使得我们国家相比于印度在运费上拥有比较优势。

图8:俄罗斯煤炭出口分布(2020)

数据来源:BP,中粮期货研究院

三

中国2022年煤炭进口情况

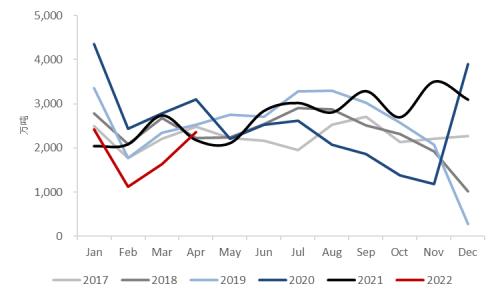

在全世界能源出现危机的背景之下,虽然我国煤炭市场总体在政策的调控下最大程度的减少了干扰,但是我国进口市场表现并不乐观,面对海外市场高昂的煤价,成交冷清了许多。2022年1-4月,我国进口煤炭7536.2万吨,较去年同期减少16.4%;1-3月进口煤炭5181.3万吨,较同期减少24.3%;4月进口煤炭2354.9万吨,同比减少8.4%,环比增加43.4%。具体来说,1-4月我国从印度尼西亚进口煤炭4236.7万吨,同比去年减少25.3%;从俄罗斯进口煤炭1353.5万吨,同比去年减少7.5%。而对于4月份,我国进口印尼煤1595.1万吨,环比增加59.1%;进口俄煤389.6万吨,环比增加24.8%。总体来看,4月的进口已经得到了一定程度的改善。

如前文所述,我国对于俄煤的进口,80%的运输方式是采用铁路运输至其远东港口再通过海运运输至我国东南沿海港口的。因此,即使面对大部分时间内我国炼焦煤价格大于俄罗斯煤价的情况,采用这样的运输方式的运输成本很高,也会受到运力的限制,这是制约我国进口俄煤的重要因素。

对于后期的煤炭进口市场,由于世界能源供需失衡问题依然没有根本的解决,因此可以预计煤价并不会在短时间内下跌,整体价格倒挂现象还会继续存在,煤炭的进口表现会持续低迷状态。

图9:中国煤炭进口

数据来源:iFinD,中粮期货研究院