A股公司研发投入创新高,占全社会比近五成!“花钱”创新,百亿级研发企业数量新高!创新有多重要?关键成

来源:数据宝 2022-05-03 15:23:44

2021年,A股公司研发支出总额占全社会研发投入金额比例创新高;百亿级研发企业达到17家,数量创新高。证券时报·数据宝推出《A股科技竞争力排行榜》,从研发投入、研发强度、资本化率、专利数量和对业绩的影响等多角度,以及与全球巨头企业对比,全面呈现A股公司科技竞争力。

A股公司研发投入资金占全社会近半

科技创新是现代企业提高竞争力的法宝,也是国家竞争的重要指标之一。科技部数据显示,2021年我国全社会研发投入达到2.79万亿元,同比增长14.2%,研发投入强度2.44%,国家创新能力综合排名上升至世界第12位。

上市公司作为最优秀的企业,是我国研发投入的主力军之一。数据宝统计,2021年A股公司研发支出合计1.36万亿,占全社会研发投入的48.7%,创历史新高。A股公司整体研发投入强度为2.05%,低于社会平均。从背后原因看,主要是银行、保险等大块头金融公司未披露研发支出,拉低了整体平均值。如剔除金融公司,A股研发投入强度提升至2.42%,与社会平均值相当。

A股公司研发投入增速在2019年、2020年连续两年低于20%之后,2021年增速重回20%之上,同比提高26.36%。研发投入占全社会投入比例稳步提高,以近五年数据看,从2017年的近36%,提高至去年的48%,五年时间提升12个百分点。

计算机行业研发强度逼近10%

去年有4个行业研发支出超过千亿,包括建筑装饰、电子、汽车、医药生物。建筑装饰行业由于囊括了像中国建筑(行情601668,诊股)、中国中铁(行情601390,诊股)、中国交建(行情601800,诊股)等一批中字头国企,在巨大体量下,研发支出相应较高,因此排在研发支出行业榜第一。电子、汽车、医药对科技投入依赖明显,是典型的科技行业。

从研发强度看,计算机、国防军工、机械设备三个行业去年研发强度超过5%,计算机研发强度为9.65%,远高于其他行业。食品饮料、农林牧渔、交通运输、房地产、商业贸易等行业对科技依赖程度轻,整体研发强度均低于1%,尤其是房地产、商业贸易,研发强度仅在0.25%左右,房地产属于资金密集型行业,而商业贸易属于社会流通领域,高贸易金额拉低了研发强度。

医药、电子、计算机三个行业科技股集中。与全球巨头比较,制药企业中强生公司、辉瑞制药、默克制药、诺华制药、葛兰素史克研发强度均在10%以上,其中默克制药甚至达到25%。A股中,9家市值千亿级医药类企业中,有5家研发强度低于10%,爱尔眼科(行情300015,诊股)甚至仅1.48%,片仔癀(行情600436,诊股)、智飞生物(行情300122,诊股)也仅2%多。

电子行业中的英特尔、高通、思科、英伟达均超过10%或接近20%。A股9家千亿级电子行业公司有4家低于10%,行业内市值排第二、三的立讯精密(行情002475,诊股)、工业富联(行情601138,诊股)研发强度仅为4.31%和2.46%。

亚马逊、谷歌、META(脸书)、微软等软件类公司研发强度均超过10%,其中META更是达到20%。A股计算机行业公司研发强度相对较高,9家500亿以上市值公司,仅2家研发强度低于10%,分别为纳思达(行情002180,诊股)和紫光股份(行情000938,诊股)。

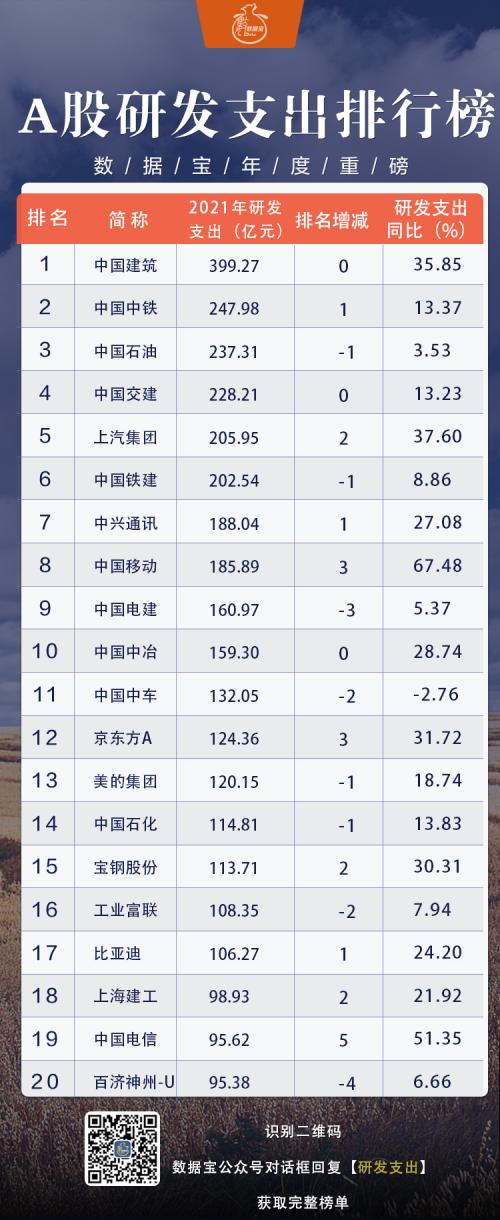

百亿研发企业数量新高

中字头国企仍是主力军

2021年共有17家公司研发支出金额超过百亿,数量创历史新高。中国建筑以399亿元的研发支出排名第一,公司已连续三年登顶A股研发榜首。值得关注是,百亿研发企业大部分为中字头国企,民营/科技企业中,仅有中兴通讯(行情000063,诊股)、京东方A(行情000725,诊股)、美的集团(行情000333,诊股)、工业富联、比亚迪(行情002594,诊股)五家。

相比2020年,A股百亿研发企业新增3家,包括京东方A、宝钢股份(行情600019,诊股)、比亚迪三家。百亿研发企业仅中国中车(行情601766,诊股)研发支出同比下滑,五家企业增速同比超过30%,中国移动(行情600941,诊股)研发支出由2020年的110亿元,提升至185亿元,同比增加67%,增幅最高。

A股公司虽然在不断提升研发力度,但与全球巨头相比,差距仍然巨大。以美股科技五巨头(亚马逊、谷歌、脸书、苹果、微软)为例,去年研发费用均超千亿元(人民币,下同)。亚马逊以3570多亿的金额排名第一,比上述17家A股百亿研发公司的总和还高出500多亿。五大科技公司研发费用合计近万亿,匹敌整个A股公司。

50强公司有13家

研发投入资本化率超10%

高研发投入和科技竞争力有紧密关系,但两者不是等同。研发是一项高失败率的业务,巨大的投入可能打水漂,甚至拖垮公司。研发支出一般分为研究和开发两个阶段的支出,研究阶段的支出一般全部要费用化,进入利润表,减少当年公司利润。开发阶段的支出在满足一定条件后,可以进入资产负债表,进行资本化,对当年的利润不产生冲击。因此,资本化率越高的研发支出,相应的研发效率越高。

从研发投入资本化率看,百亿级研发公司去年仅中国石油(行情601857,诊股)、中国移动、京东方A、比亚迪资本化率超过10%,其中中国石油资本化率近30%。

A股研发支出前50强公司中,也仅13家研发投入资本化率超过10%,长城汽车(行情601633,诊股)、中国联通(行情600050,诊股)、中煤能源(行情601898,诊股)资本化率最高,均超过30%,长城汽车更是达到近64%,同时中国建筑、中国铁建(行情601186,诊股)、海康威视(行情002415,诊股)、宁德时代(行情300750,诊股)、立讯精密等17家公司将研发支出完全费用化处理。将研发支出费用化,能最大程度减轻财报失真性,体现了公司的谨慎,但也相应增加公司的营业成本,压减当年营业利润。

14家公司去年新增

专利数量超过千件

研发成果最终要转化为专利,成为公司的无形资产,专利数量更能体现公司的科技竞争力。数据宝根据国家专利局数据,以去年末累计拥有国内专利数量看,有12家公司超过1万件,以汽车、家电行业上市公司为主,包括格力电器(行情000651,诊股)、中兴通讯、中国石化(行情600028,诊股)等,格力电器以6.7万件数量居首,资本化率最高的长城汽车,累计拥有国内专利9500余件。

含金量更高的发明专利,超过万件的有6家公司,分别是中兴通讯、格力电器、中国石化、京东方A、中国石油、海尔智家(行情600690,诊股),其中中兴通讯拥有发明专利5.1万件居首。

去年新增专利数量超过1000件的,共计有14家公司,格力电器是唯一新增过万的公司。海尔智家、中国石化、京东方A均超过3000件。

高研发公司营收增速

两倍于低研发公司

高研发投入最终要反映在业绩上,“科技是第一生产力”深入人心。

以五年营收和净利复合增速来看,数据宝统计,剔除不可比数据(如近五年上市新股,去年未披露研发支出或没有研发支出的公司),去年研发支出超10亿元的公司(高研发公司)有211家,近五年营收复合增速平均值为26.13%。去年研发支出低于亿元的公司(低研发公司)有2340余家,近五年营收复合增速为13.27%。高研发公司的营收增速几乎是低研发公司的两倍。

从净利增速看,高研发公司近五年净利复合增速平均值为12.14%,低研发公司平均值为-23.87%。低研发公司在激烈的市场竞争中,处境可想而知。

不过,从毛利率的角度看,高研发公司去年平均毛利率为24.2%,低于低研发公司的28.84%。这与行业差异性较高相关,汽车、建筑、家电等高研发投入行业,一般属于制造业,相应的毛利率低,低研发投入公司很多属于服务行业,毛利率高。

科技创新一方面提高了行业壁垒,增强产品竞争力;另一方面开拓新的市场,提高公司产品市场占有率。科技创新是企业核心竞争力之一,提高公司的“含科量”,才有可能在激烈的竞争中立于不败之地。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐