周期性板块重挫A股重心下移,政策面暖风之下A股期待“市场底”

来源:大众证券报 2022-04-24 10:22:51

01

市场分析

周期性板块重挫A股重心下移

政策面暖风之下A股期待“市场底”

受部分权重股下跌拖累,本周大盘震荡走低,上证综指下跌3.87%,报收3086.92点;深证成指下跌5.12%,报收11051.70点;创业板指下跌6.66%,报收2296.60点;沪深300指数下跌4.19%,报收4013.25点。对于下周市场,业内人士认为,受到诸多利空因素影响,近期市场重心下移,尽管部分消费类股票逆市走强,但周期性板块持续走弱拖累大盘,考虑到“五一”假期临近,投资者在操作上还是应保持谨慎。

周期性板块持续走弱

本周,受到诸多利空因素影响,大盘重心明显下移。沪市方面,上证综指本周下跌3.87%,创出近期新低。受到创业板走弱拖累,深市表现弱于沪市。深证成指本周下跌5.12%,创业板指周跌幅超过6%。

板块方面,周期性板块本周大幅下跌,周跌幅超过8%的包括冶钢原料、焦炭、能源金属、普钢、房地产开发、化学原料等。本周逆市上涨的只有服装家纺、纺织制造、摩托车及其他、国有大型银行。

从沪深300成份股表现来看,周涨幅超过5%的仅有4只,分别为石头科技(行情688169,诊股)、华能国际(行情600011,诊股)、大华股份(行情002236,诊股)、中国广核(行情003816,诊股);周跌幅超过10%的有25只,其中,万泰生物(行情603392,诊股)、阳光电源(行情300274,诊股)、东方财富(行情300059,诊股)、福莱特(行情601865,诊股)、康泰生物(行情300601,诊股)、东方证券(行情600958,诊股)位居跌幅前列。

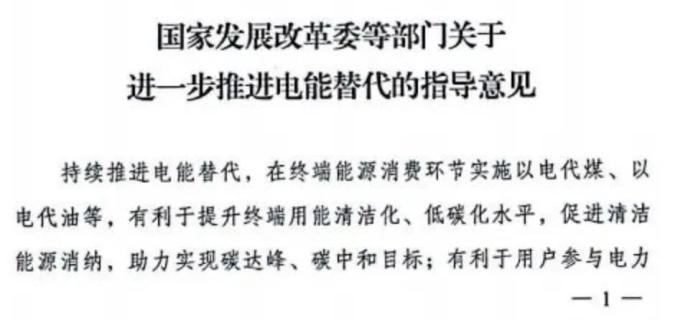

消息面上,国家发改委4月19日表示,近一段时间,受地缘政治等因素影响,国际大宗商品市场波动加剧、价格明显上涨。中国经济已深度融入世界经济,部分大宗商品外采比例比较高,国际价格上涨客观上会带来输入性影响,加大国内PPI上行的压力。下一步,发改委将会同有关方面综合施策、精准调控,以国内保供稳价的确定性应对外部环境的不确定性,全力做好大宗商品保供稳价工作,加大市场监管力度,严厉打击囤积居奇、哄抬价格、散布虚假信息等违法违规行为,坚决遏制过度投机炒作。

3000点前关注政策面

本周,大盘整体表现低迷。深证成指、创业板指纷纷创出年内新低;上证综指周五盘中最低探至3049.36点。面对大盘重心下移,管理层也开始向市场发出信号。

证监会4月21日召开机构投资者座谈会,全国社保基金和部分大型银行保险机构主要负责人参会。证监会表示,我国经济长期向好的基本面没有改变,资本市场生态持续优化,上市公司质量和投资者结构呈现向好趋势,居民财富管理需求旺盛,国际吸引力不断增强,当前和今后一个时期,资本市场发展还处于重要战略机遇期。针对国务院办公厅关于推动个人养老金发展的意见,证监会表示,将加快资本市场深化改革各项措施落地,抓紧制定出台个人养老金投资公募基金配套规则制度,完善基础设施平台建设,优化中长期资金入市环境。

4月22日,证监会主席易会满表示,要及时回应市场关切,引导市场预期,激发市场活力、潜力,进一步提升市场韧性,促进资本市场平稳健康运行。

央行行长易纲在参加博鳌论坛时表示,近期中国金融市场出现了一些波动,这既有外部冲击因素,也有国内疫情散发、经济下行压力加大等内部因素的影响。面对这些挑战,中国货币政策提前布局,稳健的货币政策加大了对实体经济的支持力度。易纲强调,中国将继续实施稳健的货币政策,并将综合运用多种工具为中小微企业提供更多支持,加大对实体经济的支持力度。

在博鳌亚洲论坛2022年年会“中国资本市场开放进行时”分论坛上,证监会副主席方星海表示,今年我国外资净流入是可观的。有时外资看到新政策的出台后会短时间离开,但过段时间还会回来。近期许多企业IPO跌破发行价,其原因不是因为IPO太多,而是IPO定价能力需要进一步提升,市场不认可就放低一点。

短期市场或继续探底

对于下周市场,业内人士认为,受到诸多利空因素影响,近期市场重心下移,考虑到“五一”假期临近,投资者在操作上还是应保持谨慎。

华鑫证券高级经理陈先生告诉《大众证券报》记者,近期市场整体走势趋弱,除了受到外围金融市场扰动外,一批上市公司业绩风险释放也对市场造成负面影响。虽然管理层近期表态要稳定市场,但市场底形成往往会晚于政策底,“五一”假期临近,投资者在操作上还是应保持谨慎。

海通证券(行情600837,诊股)首席经济学家兼首席策略分析师荀玉根认为,沪深300指数本轮调整已较明显,估值已接近2019年年初水平。上证50指数整体估值创2019年以来新低。创业板指当前估值已处在历史较低水平。当前稳增长政策加码,疫情防控取得积极进展,投资者对后市应心怀希望。

兴业证券(行情601377,诊股)分析师王帅认为,2022年一季度光伏组件出口量41.3GW,同比增长109%。剔除印度后,海外其他国家一季度光伏组件出口量31.72GW,同比增加78%。国内一季度光伏装机13.21GW,同比增长近150%,海外叠加国内需求共振,光伏装机全年高景气有望延续。投资者可关注需求放量下的光伏一体化制造企业以及海外需求确定性较强的逆变器行业。记者 汤晓飞

02

市场研判

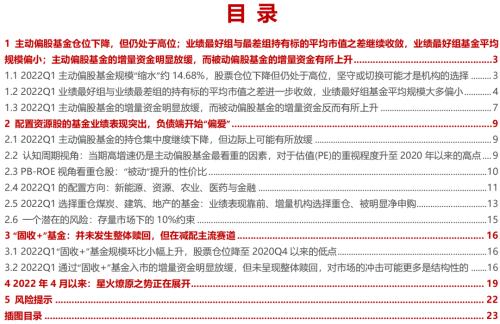

“含科量”持续上升科创板研发支出同比增长超三成

下周年报、季报将迎来收官。根据Wind统计,截至22日下午三点半,已有254家科创板公司披露了年报,占全部科创板公司的61.06%。

目前来看,科创板公司整体业绩继续领跑全市场。数据显示,截至22日,249家科创板公司去年实现营业总收入7641.16亿元,同比增长36.96%;实现归属母公司股东净利润合计924.05亿元,同比增长63.56%。

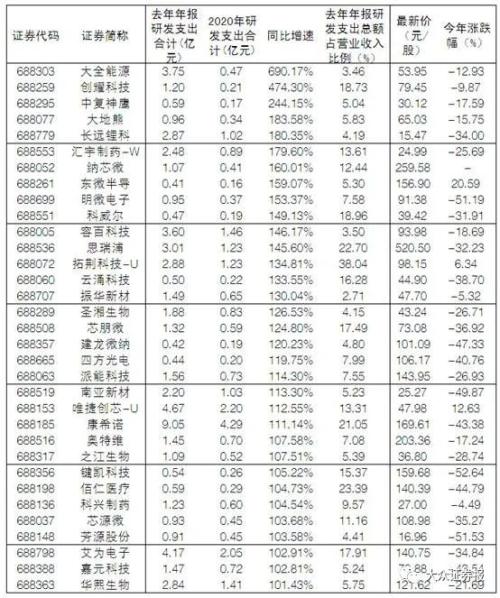

业绩高增长的背后离不开“含科量”的持续上升。根据Wind进一步统计,目前249家科创板公司去年研发支出总额合计为480.54亿元,较2020年的359.15亿元,同比上涨33.80%。对比2020年来看,249家公司中有237公司去年研发投入加大。

从绝对值看,去年研发投入总额最高的为中芯国际(行情688981,诊股),为41.21亿元,较2020年46.72亿元的投入有所减少。此外,君实生物(行情688180,诊股)-U、中国通号(行情688009,诊股)、时代电气(行情688187,诊股)、天能股份(行情688819,诊股)、寒武纪(行情688256,诊股)-U、金山办公(行情688111,诊股)去年的研发投入超过10亿元;电气风电(行情688660,诊股)、康希诺(行情688185,诊股)、晶晨股份(行情688099,诊股)、复旦微电(行情688385,诊股)、中微公司(行情688012,诊股)、荣昌生物(行情688331,诊股)、芯原股份(行情688521,诊股)-U、铁建重工(行情688425,诊股)、珠海冠宇(行情688772,诊股)、迈威生物(行情688062,诊股)-U、迪哲医药(行情688192,诊股)-U的研发投入低于10亿元但超过5亿元。

从同比增幅来看,大全能源(行情688303,诊股)、创耀科技(行情688259,诊股)、中复神鹰(行情688295,诊股)这3家公司研发投入同比增幅超过200%。

此外,亚虹医药(行情688176,诊股)-U、迪哲医药-U、迈威生物-U、首药控股(行情688197,诊股)-U、上海谊众(行情688091,诊股)-U、寒武纪-U这6家公司研发支出总额占营业收入比例均超过了150%。微芯生物(行情688321,诊股)、君实生物-U、三生国健(行情688336,诊股)、荣昌生物、格灵深瞳(行情688207,诊股)-U、概伦电子(行情688206,诊股)研发支出总额占营业收入比例均超过了40%。

值得一提的是,尽管科创板公司整体研发投入较高,但分化也比较明显。从行业上看,电子、医药生物等新兴行业的研发投入较高,而化工等传统行业的研发投入相对较低。

比如,研发投入总额占营业收入比例超30%的18家公司中有9家为医药生物公司、4家电子企业。而研发投入总额占营业收入比例低于3%的3家公司中,化工企业占1家,电力设备企业占2家。

从技术研发成果的角度看,企业拥有的专利数量不仅是企业科技研发能力的体现,更是企业用实际行动对提高自身质量的一种证明。同花顺(行情300033,诊股)数据进一步显示,截至22日,在已经公布的专利申请当中,科创板公司(不含合并范围)共计持有81525项专利。其中,发明专利62000项,实用新型专利10037项,外观设计2178项,发明授权专利7303项。

业内人士表示,“十四五”规划定调科技创新,鼓励企业加大研发投入,强调基础研究和产学研融合。长期稳定的研发投入有助于企业维持技术优势、增加技术革新概率、并且为企业贴上“科技属性”标签,因此市场愿意赋予高研发企业更高的市场定价。记者刘扬

33家科创板去年研发支出同比增幅超过100%

03

基金动向

2021年员工持有自家基金比例上升

公司自购金额增多

每年的基金年报都会披露基金公司员工持有的基金情况。2021年,基金公司员工大比例持有自家基金的情况有所增加;另外,基金公司对自家基金的申购金额也在上升。

6只基金的员工持有比例达50%

Wind数据显示,2021年年报披露的基金公司员工持有自家基金的情况中,共有37只基金的员工持有比例在10%及以上(只统计主代码),其中,权益类基金有23只,固定收益类基金14只。

有6只基金的员工持有比例在50%以上,这在2020年并没有发生,它们分别是华夏新锦顺A、平安惠鸿纯债、汇安丰融A、嘉实60天滚动持有A、申万菱信中证研发创新100ETF、中加瑞享纯债A。这些基金中,最小的中加瑞享纯债A规模只有5774.58元,最大的申万菱信中证研发创新100ETF规模有2.75亿元。

剔除掉2021年成立的次新基金,有18只权益类基金去年的员工持有比例出现上升,上升最快的是汇安丰融A,2020年底员工持有比例才0.096%,到了2021年底已经上升到了72.93%,此外,华夏新锦顺A、申万菱信中证研发创新100ETF、国金鑫瑞和江信瑞福A的员工持有比例上升较多(表一)。

历年对比来看,员工大比例持有自家基金的情况正逐年增多。Wind数据显示,2020年,市场上员工持有比例超过10%的基金仅有32只,而在2019年,仅有24只基金的员工持有比例在10%以上。

分析人士表示,员工持有本公司的基金,不仅仅是基金管理者对自身投资能力保持充分信心的标志,还能完善基金管理公司员工的向心力及凝聚力。相信利益共享与风险共担,能在更大程度上提高持有人的信心,对基金扩大销售规模及员工维护品牌忠诚度也能起到比较积极的作用。

基金公司自购金额增多

2021年A股市场情绪回暖,基金公司的自购力度也出现了增强。去年,对自家基金的申购金额出现上升,98家基金公司58.98亿元的净自购额较上年增加了42%,并没有基金公司进行赎回。

具体来看,去年自购次数最多的前五名分别为天弘、国泰、华宝、华夏和创金合信基金公司,自购次数分别为50次、26次、26次、23次和20次。自购金额最多的前五名分别是国泰、天弘、华夏、建信和汇添富基金公司,自购金额分别为4.2亿元、3.3亿元、3.2亿元、3.1亿元和2.9亿元。

从单只产品看,有4笔自购超过1亿元,包括债券型基金、FOF和指数型基金。自购力度最大的是建信裕丰利率债三个月定开债A和南方富瑞稳健养老目标一年持有,交易金额都超过2亿元。此外,汇添富自购汇添富MSCI中国A50互联互通ETF达到1.84亿元,上投摩根出手也很大方,自购上投摩根月月盈30天滚动持有A也达到1亿元(表二)。

业内人士表示,基金自购原因很多,并不仅仅因为看好市场。据介绍,销售能力较弱的基金公司一般会投入自有资金以获得投资者对其的信任。“基金公司在自购基金时各有偏好,有些倾向于指数型产品,而有的基金公司则更愿意投资债券型产品。这些产品往往是基金公司的优质品种,投资者可以重点关注。”一基金分析师表示。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐