西部宏观:明年美国经济衰退概率不低,本轮加息周期或止步于年内

来源:金融界 2022-02-17 12:23:01

西部宏观首席分析师 张静静

回看2019年底我们对全球经济的评估:彼时是全球经济短周期低点。按照库存周期大约3-4年的规律评估,2019年仍在下降的CLI大概率在2020年拐头向上。而全球库存水平在2019年也刚好处于一个相对低点,如果没有疫情冲击,2020年大概率也将有所回升。

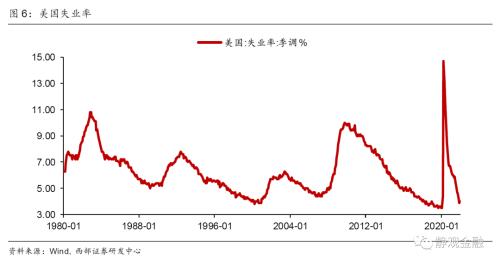

但是站在2019年底看这个短周期回升究竟是始于金融危机后的资本开支周期的最后一个库存周期,还是新一轮资本开支周期的启动?结合处于历史低位的美国失业率以及并不太低的全球实际GDP增速来看,本来应该在2020年启动的库存周期应该是金融危机后资本开支周期的最后一个库存周期,而非新一轮资本开支周期。

那么,疫后什么变了?什么没变?疫情显然放大了经济波动,但或许并没有改变目前全球仍处于金融危机后资本开支周期尾声的“宿命”。换言之,当前可能并非是新一轮资本开支的前期,而仍旧处于上一轮资本开支的后期,唯有再经历一轮“正常”的衰退才会开启新一轮资本开支周期。首先,符合中周期规律的美国失业率竟然在2年内重回低位;第二,本轮10年期与2年期美债收益率差值高点远低于历次;第三,今年全球固定资产投资存在各种因素叠加的向上脉冲,但明年甚至年底就将放缓。

明年美国经济衰退概率不低,本轮加息周期或止步于年内。1)看失业率。高失业率对应着未来的经济活力,低失业率则隐含着经济即将衰退的前景。2022年1月美国失业率仅为4.0%,非常接近历史低点。根据经验规律,美国经济距离衰退并不算特别遥远了。2)经济脉冲后回归常态过程就将对应一轮衰退。2-3月美国逐步全面开放的概率极高,进而美国个人服务消费很可能会出现一轮向上脉冲,但预计Q4脉冲结束。由于个人服务消费占美国经济比重高达46%,一旦脉冲结束,美国经济也将放缓甚至衰退。3)美债利差的快速收敛恰恰反映出这是一轮短周期的事实。

一旦明年美国经济衰退:1)今明两年美股大概率有一波较大幅度的调整,我们比较倾向于在今年底到明年初发生;2)美国供需矛盾快速缓解、高通胀压力自然消除;3)美联储不仅将在明年结束紧缩,甚至可能把今年加的息再降回去;4)叠加美股下挫,财富效应减弱后,下一轮经济周期启动之际,美国劳动力的就业意愿将大幅提升。

正文

一、回看2019年底我们对全球经济的评估:短周期低点

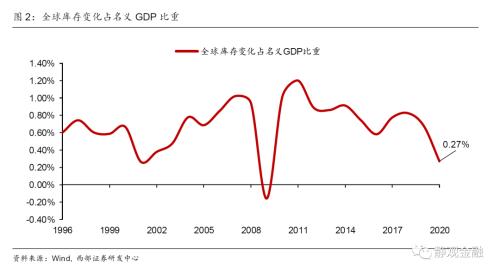

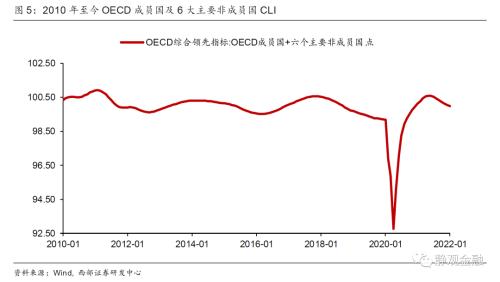

OECD成员国及6大主要非成员国(后者包括中国、巴西、印度、印度尼西亚、俄罗斯及南非)综合领先指标(CLI)可作为全球短周期观测指标。2016年3月该指标触底反弹,按照库存周期大约3-4年的规律评估,2019年仍在下降的CLI大概率在2020年拐头向上。图2所反映的全球库存周期在2019年也刚好处于一个相对低点,如果没有疫情冲击,2020年大概率也将有所回升。

但是这个短周期回升究竟是始于金融危机后的资本开支周期的最后一个库存周期,还是新一轮资本开支周期的启动?由于2019年美国失业率仍在回落并接近历史极低水平,且全球实际GDP增速并未降至此前每一轮资本开支周期启动前的水平,进而可以判断出,本来应该在2020年启动的库存周期应该是金融危机后资本开支周期的最后一个库存周期,而非新一轮资本开支周期。

二、那么,疫后什么变了?什么没变?

疫情显然放大了经济波动,但或许并没有改变目前全球仍处于金融危机后资本开支周期尾声的“宿命”。换言之,当前可能并非是新一轮资本开支的前期,而仍旧处于上一轮资本开支的后期,唯有再经历一轮“正常”的衰退才会开启新一轮资本开支周期。

(一)疫后经济波动看起来极像一轮资本开支周期的开启

2020年4月OECD成员国及6大主要非成员国综合领先指标(CLI)仅为92.76,为有数据以来的最低水平。此外,2020年全球库存变化占名义GDP比重降至0.27%,为过去20年第三低水平,仅略高于2001年与2009年,而2001年与2009年后全球都出现了新一轮资本开支。再者,2020年全球实际GDP为-3.1%,一般在全球经济衰退后会自然进入一轮中周期。

(二)但三点异常让我们怀疑始于2020年Q2的经济回升或并非一轮新的资本开支周期

我们分别看一下历史上每一轮经济周期中美国就业数据与美债利差的表现。如图6所示,美国失业率走势可以非常完美地刻画每一轮美国乃至全球的中周期变化,基本都是在7-10年完成一轮上升和下降。但疫后我们看到了飙升至两位数的美国失业率,又在两年后的当下看到该指标重回历史低位。此外,10年期与2年期美债收益率差值的变化也对应中周期,高点通常在2.5%上方,但本轮利差高点仅不到1.6%,这究竟反映的是过度宽松的货币政策对于资产定价的扭曲还是经济周期的异常?由于金融危机后美联储也曾实施QE,因此看似本轮利差高点过低或与经济周期异常有关。

最后,我们 曾在海外年度展望等报告中指出,2022年是全球固定资产投资的大年。尽管如此,但今年海外固定资产投资的三个方面都属于脉冲式的,难以持续。首先,2020年5月至去年上半年的疫后地产销售脉冲推动了去年下半年到今年全球地产补库存的脉冲,但去年下半年地产销售已然降温至合理水平,自然往后看地产补库行情也会有所降温。第二,今年企业端的资本开支固然有疫后环保与智能升级推动的更新需求,但更多地还是疫情期间资本开支的后置。第三,去年美国、欧洲、日本乃至印度等经济体相继落地基建法案,今年都将形成实物工作量,但是海外基建法案往往对应若干年,而期间基建投资并不会明显的逐年上升,因此今年也是全球基建红利最为集中的一年。换言之,明年全球固定资产投资将显著弱于今年,甚至在美联储加息缩表背景下,今年Q4全球固定资产弱化的概率也并不低。

三、明年美国经济衰退概率不低,本轮加息周期或止步于年内

(一)规律的失业率与不规律的劳动参与率谁更可靠?

通常情况下,我们会将就业数据看做是滞后指标,但“闲置劳动力”的多寡才是美国经济运行的关键。高失业率固然可怕,但该局面同时大大降低了企业的用工成本,也就是说衰退后的成本下移(包括不限于劳动力成本)是美国经济恢复的主要动能,这也是经济复苏阶段的特征;随着企业吸纳就业,劳动者收入上升拉动消费是美国经济中后期的增长动能,往往对应经济过热;一旦充分就业,劳动力及各种成本的大幅走高则令经济呈现滞胀格局;再之后,经济衰退失业率走高。

历史上,每一轮经济周期中最高频且规律的经济指标就是季调后的失业率。逆向思维之下,高失业率对应着未来的经济活力,低失业率则隐含着经济即将衰退的前景。2022年1月美国失业率仅为4.0%,且前值还曾降至3.9%,非常接近历史低点。根据经验规律,美国经济距离衰退并不算特别遥远了。

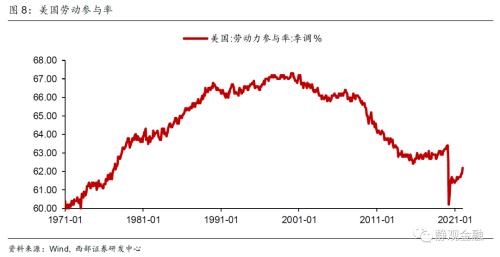

此时,会有很多人认为劳动参与率仍低,表明还有大量闲置劳动力回归助力经济,但事实上,在历次经济周期中劳动参与率变化并不规律,进而在经验上失业率反而更加可靠。

(二)经济脉冲后回归常态过程就将对应一轮衰退

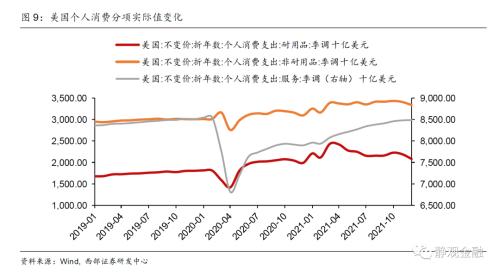

各国疫后多数经济数据都有一个共性:经历波动加剧到波动收敛。波动向下脉冲对应经济低点、随后向上反弹对应经济高点,但随后脉冲结束还会有一个回归常态的波动收敛过程。理论上,波动收敛仅会对应经济放缓,但是疫后美国三轮财政转移支付会导致需求透支。我们以个人耐用品消费为例。尽管2021年12月该指标同比仍有4.6%的增长,但是绝对水平已经由2021年3月高点回落了14.4%,且呈现持续放缓特征,这就是消费透支的结果。 那么,同样的变化也极有可能发生在个人服务消费上。2-3月美国逐步全面开放的概率极高,进而美国个人服务消费很可能会出现一轮向上脉冲。但是由于缺乏财政转移支付的助力,这一波服务消费脉冲的持续性应该远远不及疫后个人耐用品消费的脉冲(约持续3个季度)。我们假定个人服务消费自3月起脉冲两个季度,那么在Q4也将开始放缓。由于个人服务消费占美国经济比重高达46%,一旦这波脉冲结束,美国经济也将发生衰退。

那么,同样的变化也极有可能发生在个人服务消费上。2-3月美国逐步全面开放的概率极高,进而美国个人服务消费很可能会出现一轮向上脉冲。但是由于缺乏财政转移支付的助力,这一波服务消费脉冲的持续性应该远远不及疫后个人耐用品消费的脉冲(约持续3个季度)。我们假定个人服务消费自3月起脉冲两个季度,那么在Q4也将开始放缓。由于个人服务消费占美国经济比重高达46%,一旦这波脉冲结束,美国经济也将发生衰退。

(三)美债利差的快速收敛恰恰反映出这是一轮短周期的事实

一般情况下,一旦美债收益率曲线倒挂就表明未来12个月美国有较大概率发生衰退。目前,10年期与2年期美债收益率差值仅为47BP。尽管缩表在即,但10年期美债收益率也难持续攀升。10年期美债收益率的驱动因素包括:经济因素、通胀因素、疫情因素、数量型货币政策及机构配置行为等。

年初以来10年期美债收益率攀升主因是疫情降温、缩表预期、欧洲转鹰等因素共振的结果。假若3%的中国国债对国内投资者具有配置价值,那么2.2%附近的10年期美债也会极具吸引力。年初以来10年期美债收益率减去10年期TIPS收益率反映的通胀预期与原油价格走势的背离恰恰说明在美股波动加剧的背景下,1.8%-1.9%的10年期美债已经开始受到关注。假若10年期美债收益率高点在2.2%附近,那么在美联储给出今明两年共计7-8次加息的预期后,美债曲线就将倒挂,我们预计该局面极有可能在年内发生。

(四)失业率接近触底、服务消费脉冲后降温共振之下,明年美国或迎衰退

综上所述,美国失业率已经接近触底,开放后的美国服务消费必然向上脉冲但高潮之后的谢幕则将引发经济放缓甚至衰退。我们预计2023年美国发生经济衰退的概率不低。一旦如此,美联储实际加息操作或止步于年内,本轮加息周期或将以100BP的基准利率上浮落幕。节奏上,3月加息50BP,Q2加息25BP,Q3缩表,中期选举后的12月再次加息25BP或为大概率。

四、一旦明年美国经济衰退······

一旦明年美国经济衰退,那么今明两年美股大概率有一波较大幅度的调整,我们比较倾向于在今年底到明年初发生。

一旦明年美国经济衰退,美国供需矛盾快速缓解、高通胀压力自然消除。

一旦明年美国经济衰退,美联储不仅将在明年结束紧缩,甚至可能把今年加的息再降回去。

一旦明年美国经济衰退,叠加美股下挫,财富效应减弱后,下一轮经济周期启动之际,美国劳动力的就业意愿将大幅提升。

经济衰退可能是美国解决当前诸多矛盾的终极手段······

风险提示

(一)美国经济基本面不及预期

(二)美国疫情发展超预期

(三)美联储货币政策超预期

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐