货币财政双宽年份,A股未出现过熊市

来源:金融界 2022-02-07 09:25:03

生威

——策略周聚焦

报告要点:

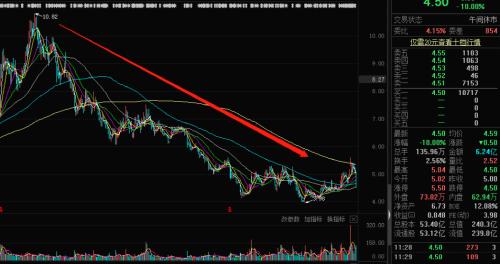

①市场不存在系统性风险,货币财政双宽年份,A股未出现过熊市。②股市进一步下探空间有限,极端假设跌至熊市底部,ERP测算上证综指跌幅8-10%,中性假设上证综指跌幅2.7%,对应点位3270点。③股市性价比显现,估值不贵,对比熊市底部,全部A股PE(TTM)12~22倍、PB(LF)1.4~2.1倍,目前为18.2倍(近五年40%分位)、PB为1.9倍(50%分位)。④2022/1信贷开门红是扭转悲观预期的关键,信贷开门红有两个作用,首先促发市场反弹,其次风格从稳增长转向高成长。⑤2012-2021十年开年信贷的三条经验:连续9年1月信贷均超市场一致预期;仅2012、2017两年1月信贷同比少增,主因是春节较早;开年信贷投放以大行、冬储项目为主,基建制造业占主导。⑥对今年信贷开门红乐观,按照央行指导,金融机构主动出击,凭借冬储项目,信贷开门红可期。⑦海外:海外股市涨多跌少,美联储多位官员针对加息表态,欧洲进入加息周期。

正文摘要

市场不存在系统性风险。①2021年底的经济工作会议重提“以经济建设为中心”,稳增长诉求之强,背后有三大原因:政治要求(保农民工&;大学生就业)、经济压力(供需&;预期)、海外环境(中美经济竞速&;美联储收水)。②所以要积极推出稳定政策,慎出收缩政策,经济工作会议是一切稳增的开始,我们认为2021上半年货币降息降准、财政进一步发力均可期待。③在货币和财政双宽年份,A股未出现过熊市。

进一步下探空间有限,性价比显现。①按最悲观假设:如果跌至A股熊市底部,上证综指向下空间有限,ERP测算跌幅在2.7-9.7%之间。②股市隐含风险溢价(ERP)对底部判断效应很强,截至2021/1/28为5.0%,若给出中性下跌假设:ERP回到2005年以来的均值向上1倍标准差,上证综指向下跌幅2.7%,对应点位3270点。③从估值看目前估值不贵,处于过去五年估值中枢。

信贷开门红是稳增长与高成长的分水岭。①信贷开门红,市场回暖,风格重回成长。春节前的持续调整主因是经济悲观预期尚未修复,叠加海外波动的情绪冲击,稳增长中地产链最强,实际上是市场在做政策博弈。②目前能扭转悲观预期的关键是1月信贷数据,2021/9我们一直强调的破局线索依然适用:稳增信号-社融回升-经济企稳。③开年经济下行压力较大的年份,如2012、2013、2019年,1月信贷开门红后小盘成长风格均明显占优,其中2012、19年风格由前期大盘价值切换为小盘成长,2013年小盘成长持续占优。④如果今年1月信贷超预期,有望成为市场风格由稳增长向高成长切换的分水岭。若信贷不及预期,则较节前宏观假设并无太大变化,市场仍会期许更大规模的基建与地产刺激。

对2022年1月信贷开门红保持乐观。1/18央行副行长刘国强提到“一年之计在于春”,要求避免信贷塌方,金融部门要主动出击,这说明央行层面对1月信贷高增有较强诉求。1月信贷以大行为主力,今年对信贷疲弱的核心原因是春节较早,大行投放节奏偏慢,但按照央行指导,金融机构主动出击,凭借冬储项目,我们预计信贷开门红可期。

注:本文提及今年指2022年,去年指2021年。

风险提示:全球疫情蔓延风险、疫苗有效性;宏观经济增长不及预期;通胀短期大幅飙升,货币政策快速收紧;历史经验不代表未来

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐