星石投资董事长江晖:私募自有资金跟投,与投资人共进退

来源:金融界网 2021-10-22 15:24:02

金融界网10月22日消息,2021金融街(行情000402,诊股)论坛年会本周在京举行,论坛主题为“经济韧性与金融作为”。受人之托,忠人之事,是基金行业的希波克拉底誓言,这句誓言如何具化成基金行业的行为,是衡量基金从业者是否称职、基金是否值得信赖的重要标准。星石投资董事长江晖与会,并就《基金如何践行信义义务》这个话题分享了自己的思考。

具体如何落实实现信义义务?江晖从管理人角度谈到了两点,一是用自有资金跟投,与客户共进退;二是多基金经理制,且通过制度保证在投资中做到言行一致。

以下为江晖在本次发言中的实录:

我主要从私募证券的公司角度讲一下,如何实现对客户的一个信义义务。两个方面,第一是对客户的层面,第二个是对我们实际运作的层面。

从客户的层面来看,基金都挣了很多,客户挣得好像没那么多,那么怎样有助于客户长期持有基金使得他长期受益更高,因为有统计数据已表明20年的基金都涨了好多,但客户持有时间太短了,所以导致客户总的来说收益没那么高,所以我想主要需要解决的问题是,如何通过让客户有长期持有的理念,帮助客户取得更高的收益。

那么第一点,我们作为一个私募公司,我们要把产品设计简单一点,我们公司成立14年以来,我们就只做一种投资策略,就是单一的股票投资策略,做到极致。为什么要这么做?是为了让客户更好理解,让他想起你这个公司就想起了你是做什么样的基金。所以14年积累下来,客户就很理解我们是怎么样一个产品特征,简单易懂,你什么时候会涨,什么时候会跌,什么时候有回撤,我是不是能熬一熬?这样站在客户角度,使得客户更容易理解,这样对代销渠道也好,对投资者也好,都是有益的,这是第一点。

第二点,我们要做好跟投资者一个交流。产品成立前,将产品的特点、收益风险特征、相关产品条款等与投资者做充分的沟通,使得投资者能够在充分了解相关产品信息的基础上谨慎做出投资决策,并引导投资者对产品的运行有准确的预期。产品成立后,除了履行法定的信披义务,还通过线上和线下等多种形式,保持与投资者和合作机构的交流和沟通,使得投资者能够及时了解产品运作状态。

我举个例子,我们公司刚成立的时候,我们在深圳有一批客户是我们最早的一批客户,开始的时候,这些客户每三个月我飞过去深圳跟他见一次面,跟他讲我们的情况,过了几年以后他理解我们了,之后我就每一年跟他们交流,再过几年以后他就非常理解和熟悉,他就一直持有不动。在这种充分、频繁的互动交流中,他们都很满意,持有时间也拉的很长,这种方式,客户会发现,回报率会非常高,比他炒来炒去要好得多。

对于其他投资者也是一样的,我们有新的产品发行或者产品运作过程中,我们都要给他充分的交流,让他理解我们。这样的话,好的时候他也别太高兴了,他要想到后面有回撤的;有回撤的时候,他也不要太着急了,他后面还会涨回来的,这样使得客户的持有时间会越来越长,投资理念越来越成熟。

另外,我们服务团队人数也很多,经常跟客户渠道进行交流、互动,这样有助于客户持有时间更长,更了解产品和更有持有底气,所以这是从我们的投资角度来看。

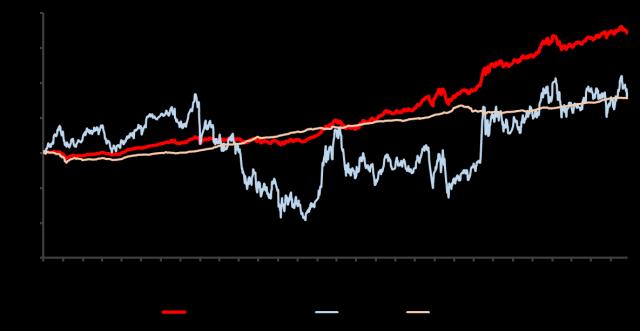

第二个从我们管理人的角度来看,怎么实现信义义务?第一个是跟投,比如星石投资自有资金大部分都是跟投的,所以说,客户赚了我们也赚,客户亏了我们也亏,这样的话使得利益一致,那么我们投资过程中,与客户共进退,肯定是全心全心全意的要把产品做好。

此外,星石采用的是多基金经理制,但我们不是每个基金经理发一个产品,因为我们只做一种策略,发一个基金。我们内部对基金经理有严格的考核,使得他完成我们的产品说明书的时候,我们想要怎么做,我们就让他怎么做,做到言行一致。所以从内部管理来看,通过这种方式实现我们的信义义务。

最后我们内部管控来讲,就是我们做好合规风控,进行严格的管理。三条红线、公司各种规章制度、产品合同等一系列的规范检查,和公募基金一样,向公募基金看齐,在合规风控毫不松懈,在可能引发潜在投资者利益冲突的关键环节和流程上,以投资者利益为先。比如在投资管理环节,重点严守三道红线,即防范老鼠仓、内幕交易、操纵市场,通过压实各关键岗位的主体责任、以及每年股票申报、股票池制度、敏感信息隔离、交易监控等各种方法来落实制度要求。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐