转债市场指数跌幅收窄,发行人提前强赎意愿不足

来源:东方金诚 2021-10-20 17:25:20

核心观点

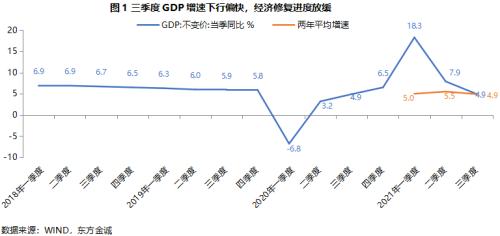

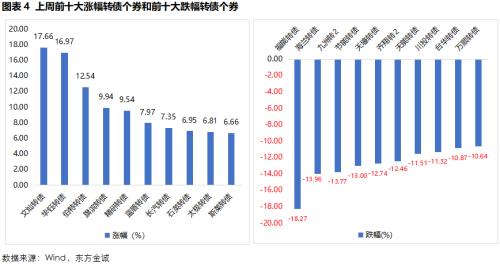

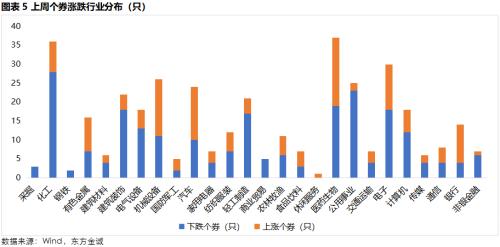

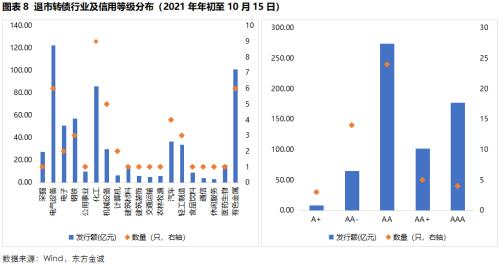

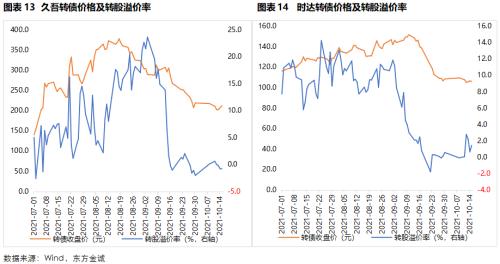

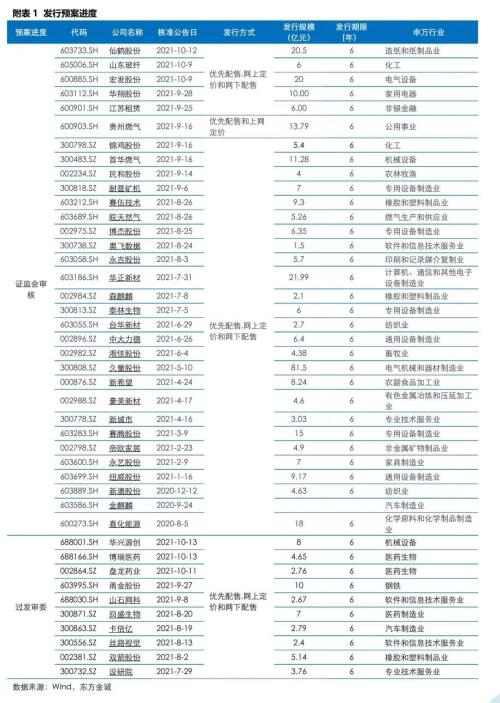

国庆节后至上周五(10月8日至10月15日),转债市场指数跌幅进一步收窄,日均成交额缩量至613.03亿元;个券跌多涨少,下跌个券集中在化工、公用事业、医药生物、建筑装饰等行业,其中公用事业行业转债个券跌幅最为明显;转债估值继续调整,转股溢价率和纯债溢价率较节前小幅下降。 今年以来,已退市转债主要因触发价格赎回条款而提前强赎,其转股起始日至停牌日加权平均时长为337.4天;9月以来共有74只转债触发价格赎回条款,仅有9只转债公布提前赎回,发行人提前强赎意愿不足;自公告日后,提前强赎转债的价格通常快速下行,转股溢价率迅速向0%靠拢,虽然目前未停牌转债的未转股比例在35%-50%的较高水平,但短期内不排除投资人加速转股的可能性。 1.一级市场 国庆节后至上周五(10月8日至10月15日),宏发股份、山东玻纤、仙鹤股份转债发行预案通过证监会审核,无转债发行、上市及退市;截至10月15日,转债存量规模6264.36亿元,较年初增加928.60亿元。 国庆节后至10月15日,新增3只转债预案通过证监会审核,分别为宏发股份、山东玻纤和仙鹤股份,3只转债预案过发审委,为盘龙药业(行情002864,诊股)、博瑞医药(行情688166,诊股)和华兴源创(行情688001,诊股)。截至10月15日,共计32只转债通过证监会审核待发行,合计378.44亿元;共计10只转债过发审委,合计49.17亿元(见附表1)。 国庆节后至10月15日,无转债发行、上市及摘牌退市。不过,10月18日瑞丰转债计划上市,该转债发行人为山东瑞丰高分子材料股份有限公司,主要从事PVC助剂的研发、制造和销售,计划发行转债3.40亿元,其中上网发行1.24亿元,转债债项评级A+/稳定。瑞丰转债9月10日发行,转股价格17.80元,但9月下旬以来正股价格持续下行,截至10月15日,瑞丰高材(行情300243,诊股)收盘价14.51元,可能对转债上市首日及首周表现形成压制。 2.二级市场 国庆节后至上周五(10月8日至10月15日),转债市场指数跌幅进一步收窄,日均成交额缩量至613.03亿元;个券仍是跌多涨少,下跌个券集中在化工、公用事业、医药生物、建筑装饰等行业,其中公用事业行业转债个券跌幅最为明显;转债估值继续调整,转股溢价率和纯债溢价率较节前小幅下降。 国庆节后至上周五(10月15日),万得全A、上证指数、深证指数止跌回调,涨幅分别为0.37%、0.13%、0.77%,创业板指继续上行,涨幅1.04%。从申万行业指数看,有色金属、电子、纺织服装、商业贸易、建筑材料、国防军工、计算机、传媒、通讯、银行、汽车等11个行业在国庆节后止跌回升,其中汽车涨幅6.94%,领跑其他行业;采掘、化工、钢铁、轻工制造、医药生物、交通运输、建筑装饰、非银金融、机械设备等行业指数继续下行,但大部分行业指数跌幅明显收窄;不过,公用事业行业结束国庆节前持续上行势头,节后跌幅超过10%。 同期,转债市场调整滞后于权益市场,市场指数继续下行,但跌幅进一步收窄,中证转债指数、上证转债指数、深证转债指数分别下跌0.78%、0.48%、1.24%。10月8日至10月15日,转债市场成交额3678.43亿元,日均成交额613.03亿元,较国庆节前进一步缩量。 转债个券仍是跌多涨少,公用事业行业个券跌幅最为明显。国庆节后至10月15日,374只活跃转债中有234只转债价格下跌,140只转债价格上涨。结合行业看,下跌个券集中在化工、公用事业、医药生物、建筑装饰、电子、轻工制造、电气设备等行业,除银行、汽车、机械设备、有色金属、休闲服务等行业外,其他行业仍是跌多涨少。其中,涨幅前五大个券分别为文灿转债(汽车)、华钰转债(有色金属)、伯特转债(汽车)、旗滨转债(建筑材料)、精研转债(电子)。跌幅前五大个券分别为福能转债(公用事业)、海兰 转债(国防军工)、九洲转2(电气设备)、节能转债(公用事业)、天壕转债(公用事业),转债价格下跌主要受国庆节后行业(公用事业)及正股价格大幅下跌拖累。 10月8日至10月15日,转债转股溢价率和纯债溢价率均较节前下降。截至10月15日,全市场转债转股溢价率中位数和算数平均值分别为20.65%和31.88%,较国庆节前下降2.46和0.72个百分点;纯债溢价率中位数和算数平均值分别为29.59%和48.69%,较前周下降0.10和0.91个百分点;转债隐含波动率中位数和算数平均值分别为30.34%和30.46%,较前周下降0.32和0.66个百分点。具体看,转股溢价率上升个券多集中于转换价值高于130元和低于90元区间,从而导致转换价值高于130元的转债转股溢价率算数平均值小幅上升,转换价值低于90的转债转股溢价率降幅相对较小;同期,在绝大部分个券纯债溢价率下行的情况下,转换价值低于90元和信用等级为AAA的转债纯债溢价率表现相对稳定。 3.转债聚焦 今年以来,已退市转债主要因触发价格赎回条款而提前强赎,其转股起始日至停牌日加权平均时长为337.4天;9月以来上市转债中有74只转债触发价格赎回条款,仅有9只转债公布提前赎回,发行人提前强赎意愿不足;自公告日后,提前强赎转债的价格通常快速下行,转股溢价率迅速向0%靠拢,虽然目前未停牌转债的未转股比例在35%-50%的较高水平,但短期内不排除投资人加速转股的可能。 市场常见的有条件提前赎回条款主要包括两种情形: (1)价格触发条款,即在转股期内,如果公司正股价格连续XX个交易日中至少或连续有XX个交易日的收盘价格不低于当期转股价格的一定比例,(如,公司A股股价连续30个交易日中至少15个交易日收盘价不低于当期转股价格的130%,含130%); (2)转债余额触发条款,如本次发行转债未转股余额不足3,000万元时。目前,大部分转债赎回条款同时包含了以上两种情形,当触发任意一种情形时,发行人可选择提前强制赎回剩余未转股债券。不过,为促成投资人债转股,以及绝大部分情况下转股收益要好于不转股的债券利息收益,发行人在发布提前赎回公告后,一般会预留一个月左右的时间,并在期间多次发布提示公告,提醒投资人及时转股。 截至2021年10月15日,今年共有60只转债退市,其中仅有3只转债是因为转债到期而退市,其余转债皆因触发提前赎回条款强赎退市。在强赎退市转债中,有7只是触发转债余额条款,其余50只皆因正股价格在过去一段交易日期间多日超过转股价格一定比例。我们进一步对因价格触发条款强赎退市的50只转债进行梳理,自转股起始日至退市日,这50只转债的加权平均存续期仅337.4天;有19只转债自转股起始日到退市日不满100天,其中上机转债退市日期距离转股起始日仅36天;而距离转股起始日超过1000天的退市转债仅6只,其中时间最长的蔚蓝转债为1684天;从截至退市日未转股比例来看,有24只转债全部转股,20只转债未转股比例低于1%,其余转债未转股比例不超过5%,合计未转股债券余额仅1.9亿元;此外,从行业和级别分布来看,各行业均有分布,但更多分布在电气设备、有色金属和化工等行业,信用等级上AA级不论规模和数量均领先。总体看,今年以来退市转债以因价格触发条款强赎退市为主,退市转债存续期相对较短,选择强赎退市的发行人并没有明显的行业或信用资质特征。 不过,梳理历史上触发提前赎回条款的转债发行人行为,除了选择提前赎回,也有大量发行人选择公告未来一段时间内不提前赎回,或者不公告。根据Wind统计显示,9月以来共有74只上市转债触发了价格赎回条款,债券余额530.78亿元,其中仅有9只转债发布提前赎回公告,债券余额合计31.63亿元。已触发价格赎回条款但选择不提前赎回的原因一般归为几点:一是距离转债上市时间短或未转股债券剩余规模较大,公司相关资金已有安排,如果选择强制赎回可能对公司现金流造成压力;二是短期股价波动偏离合理估值水平;三是未转股比例低,提前赎回的融资成本差异及投资人促转股对发行人影响不大,发行人提前赎回动力不足。考虑9月以来权益及转债市场向下调整,转债正股价格波幅扩大、市场偏好趋于谨慎、发行人未转股规模比较大等,可能是发行人选择不提前赎回的主要原因。 追踪已触发价格赎回条款的74只转债价格及转股溢价率可以看到,目前公告提前赎回的9只转债自公告之日起转债价格迅速下行,如已停牌的弘信转债(电子)和今天转债(计算机),以及提前公告赎回但尚未停牌的久吾转债(公用事业,9月14日发布赎回公告,10月21日停牌)和时达转债(电气设备,9月18日发布赎回公告,10月28日停牌);同时,公告提前赎回的转债转股溢价率波动方向虽不一致,但总体向0%靠拢;而已触发价格赎回条款但未公告提前赎回的转债,转债价格及转股溢价率并未出现上述特征。此外,已停牌的弘信转债和今天转债截至停牌日未转股比例不足5%,未转股债券余额仅0.39亿元,其余已公告未停牌转债未转股比例在35%-50%之间,不排除停牌日前投资人加速转股的可能。 ↓↓↓附表 ↓↓↓ 本文作者 |研究发展部曹源源

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐