当前利率条件下的资产配置策略分析

来源:中诚信托诚财富 2021-09-13 18:24:58

热点研究

当前利率条件下的资产配置策略分析

8月份经济数据显示,当前经济增速出现放缓态势,中小企业面临一定经营压力。为支持中小企业发展,央行货币政策微调为结构性宽信用,年底前流动性保持合理充裕,短期利率保持平稳。在当前条件下,资产配置策略为:债券>现金>股票>商品。

当前经济增速放缓压力有所加大

受疫情冲击、成本提升等因素影响,经济增速出现放缓态势,中小企业面临一定经营压力。为保持宏观经济的平稳和政策衔接,中小企业将成为支持的重点。

(一)经济增速放缓逐步回归常态

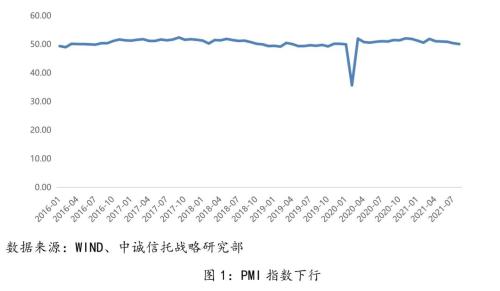

从国家统计局近期公布的数据来看,8月制造业PMI为50.1,位于枯荣线上方,前值50.4。虽然制造业仍继续保持在扩张区间,但扩张力度有所减弱。从结构上来看,新订单指数、新出口订单指数环比下降,内外需同步走弱。非制造业PMI为47.5,低于上月5.8个百分点,降至临界点以下。受7月底疫情的影响,道路运输、航空运输、住宿、餐饮等商务活动大幅降至临界点以下。虽然8月份数据有疫情冲击的影响因素,但在PPI高位震荡的条件下,叠加基数效应经济增速放缓逐步回归常态。

(二)成本抬升难以向下游传导

PPI与CPI的剪刀差是观察通胀是否由成本端向需求端转移的有效数据,若剪刀差过大则说明生产端向销售端传导不畅,企业经营压力提升。从当前的数据来看,PPI与CPI剪刀差处于历史高位。虽然5月份以来,国务院部署了大宗商品的调控措施,但受供给错位、美元流动性泛滥和国际局势冲击等因素影响,大宗商品价格仍保持高位震荡。这也进一步加剧了上下游行业的分化,在总量层面对经济造成下行压力。

(三)中小企业面临的经营压力更为突出

从财新公布的数据来看,8月财新中国制造业PMI为49.2,是2020年5月以来首次落入收缩区间,前值为50.3。财新制造业PMI指数样本以中小企业为主,8月指数走低表明,在当前的情况下,中小企业经营压力更大,就业市场略有恶化,通胀压力依然高企。8月财新服务业PMI为46.7,环比下降8.2个百分点,自2020年5月以来首次落入收缩区间。这与疫情反复、官方PMI下行等相互印证,服务业出现实质性收缩。虽然8月份出口数据仍然表现强劲,但在9月份美联储救助计划陆续退出、原材料成本抬升的背景下,四季度出口不能过于乐观。在经济增速放缓的条件下,提高科技水平、提升发展质量,大力发展民营经济是应对经济下行的重要措施,730政治局会议进一步强调了调控政策跨周期调节,要统筹做好今明两年宏观政策衔接。从方向上来看,“专、精、特、新”类“小巨人”企业将成为重点支持的对象。

长期利率中枢存在下移趋势

为助力中小企业和困难行业持续恢复,央行货币政策微调为结构性宽信用。虽面临地方债发行等扰动因素,但短期利率在政策工具对冲下预期年内基本保持平稳;长期利率中枢受经济增速放缓影响或将出现下移。

(一)货币政策微调为结构性宽信用

2021年上半年,受房地产“三道红线”和治理地方政府隐性债务的影响,货币政策整体保持“稳货币、紧信用”的态势。上半年社会融资规模增量累计为17.74万亿元,比上年同期少3.13万亿元。其中,信托贷款、企业债券融资等大幅减少。8月央行在金融机构货币信贷形势座谈会表示:以适度的货币增长支持经济高质量发展,助力中小企业和困难行业持续恢复;9月,新增3000亿元支小再贷款额度,在今年剩余4个月内发放完毕,这表明当前货币政策由紧信用调整为结构性宽信用,中小微企业是重点支持方向。

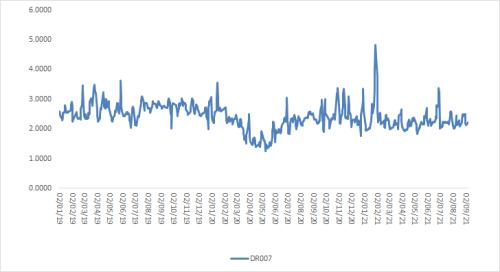

(二)短期利率年内将保持平稳

受财政后置影响,下半年政府债券发行节奏有所提速,其中8月份新增地方债发行规模达5930.44亿元,环比增长47%。截至8月底,地方债发行进度为55.4%,剩余部分的月均发行规模约5000亿元。从8月份资金情况来看,央行通过公开市场操作等政策工具保持流动性合理充裕,DR007未出现大的波动。央行近期也表示,今后几个月流动性供求将保持基本平衡,不会出现大的缺口和大的波动。即使出现财政收支、政府债券发行缴款等因素对流动性产生的阶段性扰动,央行也有充足的工具予以平滑,短期利率在年内基本保持平稳。

数据来源:WIND、中诚信托战略研究部

图3:DR007保持平稳

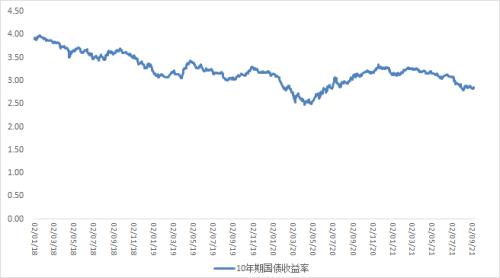

(三)长期利率中枢或将出现下移

2020年,为应对新冠疫情,10年期国债收益率一度下行至4月底的2.5%左右,随后阶段性上行至年底的3.2%左右。2021年5月以来,再次开启下行趋势,7月降准后,击穿3.0%。当前,10年期国债收益率为2.86%,较年初下行28.25BP。从当前内部环境来看,经济增速放缓,中小企业面临经营压力,流动性保持合理充裕,货币政策不具备大幅收紧条件,10年期国债收益率大概率维持低位;从国际环境来看,虽然欧美等主要经济体均表达了缩减QE的意向,但受疫情扰动,Taper的节奏将会放缓,市场预测美联储Taper将在今年年底或明年年初。因此,当前一段时间内,10年期国债收益率大幅上行的可能性不大。从长期来看,伴随经济增速下行,长期利率中枢或将出现下移趋势。

数据来源:WIND、中诚信托战略研究部

图4:10年期国债收益率保持低位

当前利率条件下的资产配置策略分析

当前阶段,经济增速出现放缓趋势,货币政策结构性调整,PPI高位震荡,资产配置策略建议为:债券>现金>股票>商品。

(一)债券市场表现相对较好

当前,债券市场对资金面的乐观情绪有所收敛,流动性收缩是主要的担忧。不过,央行表示,下一阶段并不存在很大的基础货币缺口,且可以对冲阶段性扰动,这也就意味着市场预期的年内二次降准不会很快到来,但流动性也不会过于收敛,当前利率阶段性保持低位,债券投资利率风险可控。在资产荒延续的背景下,重点关注短久期债券和公益性业务占比高的城投,可适度使用杠杆策略。

(二)股票市场关注中证500

9月7日,中证500指数报收7498.93点,较年初6367.11点上行1131.82点,上行17.78%。同期上证指数、深圳成指、创业板指分别上行3.13%、-2.01%和4.58%。从市场来看,大盘蓝筹近期有所回暖,但仍缺乏超额收益空间;新能源等行业高估值下的景气度能否持续有待于进一步观察。从政策来看,反垄断、支持中小企业等政策陆续出台,中盘低估值有助于持续收益。

(三)大宗商品难以形成趋势性机会

5月份,国务院部署了一系列措施,保障大宗商品供给,遏制其价格不合理上涨,努力防止大宗商品价格向居民消费价格传导。在经济增速放缓趋势下,若PPI高启并向CPI传导将形成滞涨格局。因而,若大宗商品出现上行,政策力度势必进一步加强。从国际环境来看,美国经济复苏不及预期及Taper预期也将进一步限制其上行空间。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐