家族信托的本源发展之路

来源:金融界网站 2021-08-09 10:23:05

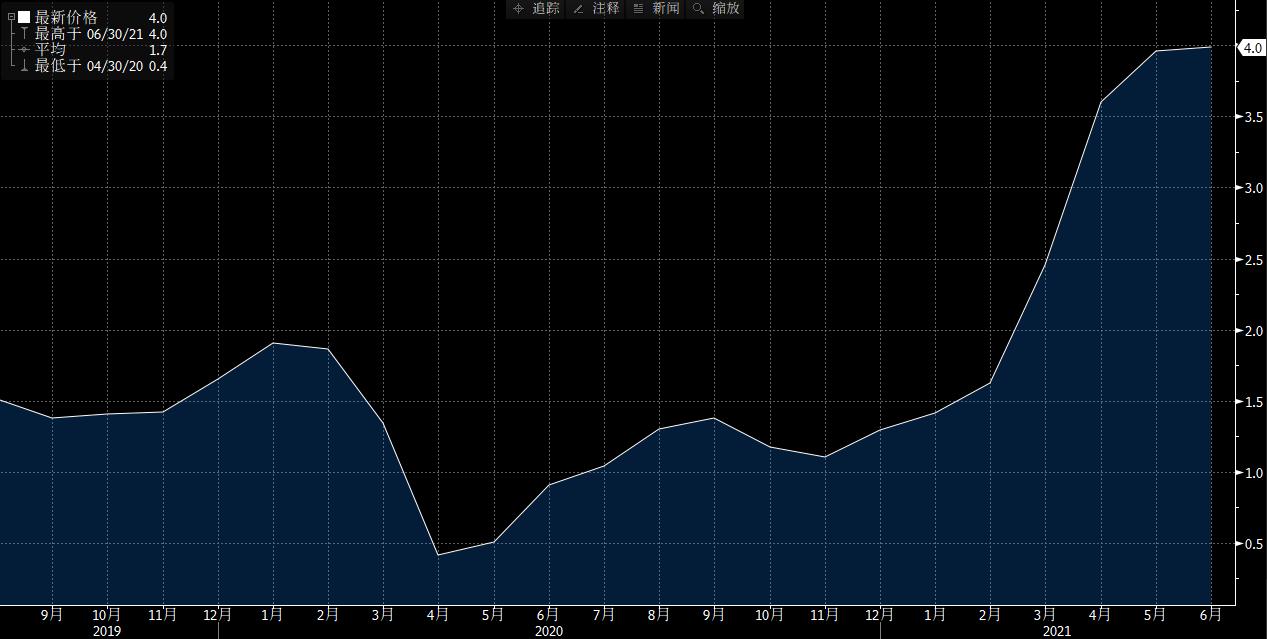

受新冠疫情影响,全球经济遭遇寒冬,而高净值人群的家族传承和风险隔离诉求却热度不减,甚至迎来了一波高峰。中国信托登记有限责任公司数据显示,2020年家族信托成为信托行业加速转型的新发力点,规模较年初增长80.29%,且连续4个季度持续增长。截止2020年6月末,行业共设立家族信托9049个,管理规模1863.52亿元。

在家族信托业务飞速发展过程中,其“内核”时常引起从业人员讨论。2021年5月由中国信托业协会主办的“信托公司家族信托业务发展”主题沙龙活动上,家族信托本源和通道化业务亦被重点讨论。众所周知,家族信托的核心功能是风险隔离、财富传承和资产管理三大功能,银保监会2018年下发的《信托部关于加强资产管理业务过渡期内信托监管工作的通知》(信托函【2018】37号)中明确表述:“家族信托是指信托公司接受单一个人或者家庭的委托,以家庭财富的保护、传承和管理为主要信托目的,提供财产规划、风险隔离、资产配置、子女教育、家族治理、公益(慈善)事业等定制化事务管理和金融服务的信托业务。家族信托财产金额或价值不低于1000万元,受益人应包括委托人在内的家庭成员,但委托人不得为惟一受益人,单纯以追求信托财产保值增值为主要信托目的,具有专户理财性质和资产管理属性的信托业务不属于家族信托”。以上可知,真正的家族信托需要有明晰的家族信托目的,规模起点,他益属性和信托功能界定。

近几年,各家信托公司勇于创新实践,开拓了多样化的家族信托业务模式。有信托公司研发了面向中产阶层、40万起步的“家庭信托”。此外,鉴于家族信托的保密性、税务递延功能和信托牌照优势,市场上涌现了部分税务优化家族信托和类通道家族信托,该类业务不仅能满足委托人需求,也具有较高的经济和宣传效应。然而,从专业法律顾问意见来看,以上家族信托均为理财性质或资产管理属性,非本源家族业务。现阶段部分家族信托委托人未到财富传承阶段,会将家族信托第一顺位受益人设置为委托人自己,第二顺位受益人设置为家庭成员,从法律上看,此类家族信托的他益属性较弱,几乎等同于自益信托,因此较难实现信托财产隔离效果,如委托人出现债务或婚姻风险,信托框架面临被法院击破的风险。家族信托的稳定性,即资产隔离功能和财富传承功能是定性家族信托本源业务和通道化业务的区分点之一。

那么,如何实现家族信托的风险隔离功能和财富传承功能?根据国内外经验,家族信托的条款设置要达到两个前提:一是家族信托需要是不可撤销信托,家族信托成立之后,委托人不再拥有信托财产的所有权,所有权转移至受托人,受益人享有信托财产的收益权。鉴于此,信托公司作为受托人,不得为委托人谋利而成为“傀儡”,不可撤销条款是受托人和委托人各自权利的边界之一,即家族信托是受托人主动管理,而不是由委托人幕后操作的被动管理工具;二是家族信托必须是他益信托,当家族信托的第一顺位受益人和委托人为同一人,且受益权份额比例大于等于50%的情况下,此时委托人事实上对信托财产保有绝对控制权,家族信托的他益性有被挑战的风险,最终可能导致家族信托风险隔离功能无效的情形。

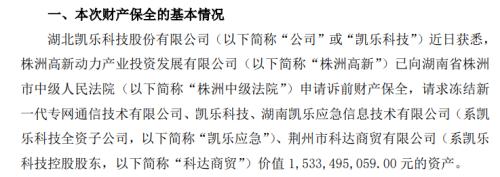

近期,行业内颇为关注的“中国家族信托保全第一案”进入大众视野,该案虽然争议较多,但目前的判决结果保住了家族信托财产独立性的“面子”。该案件的信托框架设置充分体现了委托人的财富传承需求,具备不可撤销条款和他益的属性。该案件判决结果不仅体现了监察机关对家族信托这类新兴事物的逐步理解,也是对家族信托风险隔离功能的论证。当然,做好家族信托本源业务,仅仅通过信托框架的精心设置还是远远不够的。受托人还需要继续加强服务,比如,为委托人的各类财产(房产,股权,另类资产等)装入家族信托提供便捷的执行服务;为委托人的慈善需求提供能多样化的慈善领域;为委托人提供家庭综合增值服务:子女教育培养、养老医疗、税务筹划、家族宪章和家族委员会方案等。以上服务是信托公司未来需要持续优化和提升的。国通信托家族办公室目前已研发了新的家族信托套餐:承享全权委托型家族信托。该产品优势为:一是合同条款充分保障了委托人的风险隔离需求。二是提供4个或以上的受益人位,同时提供了更丰富的传承分配方式;三是按照委托人的风险评级提供3类不同风格资产配置策略,为家族财富的长期保值增值助力。

家族信托从2013年第一单落地至今已有八年,随着监管和法律法规的逐步完善,家族信托业务将不断发展。从业人员也在不断探索,无论是家族信托本源业务,还是家族信托通道化业务,都是市场所决定的。作为高净值自然人和家庭的传承工具,家族信托最终会在本源之路上开花结果。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章