诺德基金经理曾文宏:分化走势下市场前景与机会

来源:金融界网 2021-08-02 12:24:25

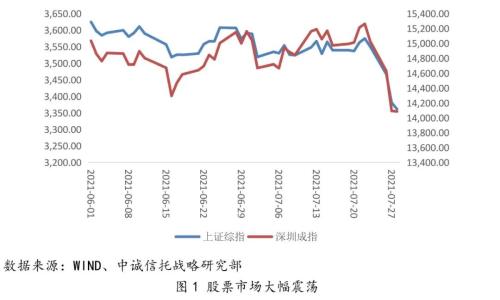

2021年7月24日,《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》正式落地,被称为“双减”政策,全面限制从学前到高中的课外补习业务,并要求现有机构改制为非营利性机构。在美上市教育股带动中概股当晚暴跌,2021年7月26日和27日,连续两日上证指数和沪深300指数均有较大下跌。食品饮料白酒,医药,银行,地产均有较大的下跌幅度,与此同时,半导体设备与材料,新能源设备与材料板块依然坚挺,相关龙头个股依旧在7月30日创出新高,可以看出A股目前结构性分化较为严重。就2021年上半年而言上证综指涨幅3.4%,上证50跌幅3.9%,沪深300指数涨幅0.24%,中证500指数涨幅6.93%,创业板指数涨幅17.22%,大小盘风格分化在宽基指数层面也可以看出。(数据来源:wind)

目前环境下,如何判断未来市场前景,进一步挖掘投资机会相当关键。首先,个人认为产业政策决定不了大盘指数行情,情绪面的影响正在慢慢恢复。近期下跌不会带来系统性波动。宏观上依旧是适度的货币政策和财政政策,经济有韧性,预计市场未来半年宽基指数没有太大下行风险,尤其在目前点位,预计大盘以震荡偏上行为主。短期上看,市场在短线严重超卖后会出现反弹,反弹到位后部分资金尤其是场外资金显现观望态势,随着市场情绪升温,信心恢复,盘整等待新的向上或是向下运动。

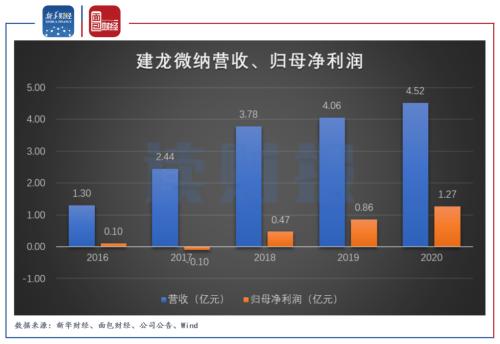

其次,个人认为在2021年下半年A股市场依旧存在不错的机会,板块结构性牛市行情将会不时演绎,继续关注中报业绩反转和业绩超预期的公司,同时需要注意回避业绩地雷的个股。短期来看,我们认为或可继续做真正成长股之间的轮动,科创板和创业板在依然有不错的机会。半导体设备与材料,新能源设备与材料板块之所以能创新高,就是因为业绩与估值的双击,叠加产业政策支持,成为出色赛道。操作上注意规避业绩存疑的个股,关注真正能成长起来的公司,才能有望获取超额回报。接下来一些细分行业的业绩增速好的“隐形冠军”,也可能会是超额收益的来源。全年来看,预计2021年量价齐升的周期子行业,以及资本市场改革背景下券商行业及核心资产中业绩和估值匹配的股票,其投资机会都有可能贯穿2021下半年年,但仍需关注相关投资风险。