国债、存单均与MLF利率倒挂 后市怎么看?

来源:明明债券研究团队 2021-07-23 10:24:11

核心观点

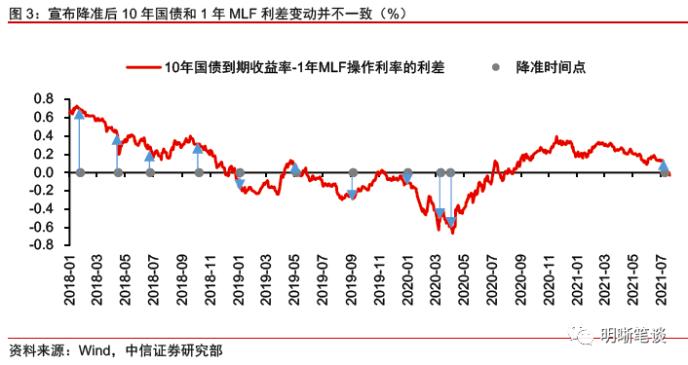

降准后10年国债到期收益率下行到1年期MLF利率2.95%之下,形成国债和存单利率与MLF利率倒挂的局面。预计后续10年国债与1年MLF利差继续收窄的空间相对有限,警惕存在走阔的可能。

MLF利率是10年国债中长期的锚。上半年紧信用环境下的资产荒导致长端利率下行,逐步靠近MLF操作利率,以国债收益率为代表的中长端市场利率要围绕市场利率波动,MLF利率也要发挥定价锚的作用。MLF利率对国债利率具有方向性的引导作用,但MLF利率可能是国债利率的上限、下限乃至是中枢,需要结合货币政策取向和流动性水平。

历史上降准后10年国债和MLF利差变化存差异。从10年国债到期收益率和1年期MLF利率的利差视角来看,2018年以来的多次降准,短期内多数情况会推动利差收窄,但是利差收窄的幅度以及后续是否回调都存在不确定性,取决于负债端成本的持续下行,而要促成负债成本率的下行则需要宽松的流动性环境支持。2021年7月9日央行宣布降准之后利差大幅收窄,从13bp左右收窄至-3bp左右。

从流动性环境和利差水平看本次降准后的10年国债和MLF利差。从流动性投放角度,下半年货币政策更大概率类似于2019年降准释放资金后再回笼部分流动性的操作,而对应的10年国债-1年MLF利差在降准后小幅收窄甚至走阔,本次降准后10年国债-1年MLF利差收窄的幅度已经大于2019年历次降准,预计后续利差继续收窄的空间相对有限,甚至存在走阔的可能。另一方面,当前DR007-7天逆回购的利差趋势性走阔,1年AAA存单-MLF利差已经处于偏低水平、预计后续继续收窄空间有限。

债市策略:当前10年国债到期收益率和1年MLF操作利率基本相当,且后续10年国债-1年MLF利差继续收窄的空间预计有限。从政策逻辑角度,当前经济结构向好意味着货币进一步宽松的必要性有所下降,随着债券供给放量、地产紧信用压力减弱,资产荒的逻辑也会逐渐得到缓释。短期的流动性利好过后,10年期国债收益率难以继续下行持续突破MLF利率2.95%,后续或将逐步回升,拉大与MLF利率的差距。

正文

降准后10年国债到期收益率下行到1年期MLF利率2.95%之下。

从7月7日国常会提出要适时运用降准到7月9日央行宣布全面降准,债券市场大幅上涨,截至7月21日,1年期国债到期收益率下行21.77bp到2.18%;10年期国债到期收益率下行13.70bp到2.92%,下行至1年期MLF利率2.95%以下。于此同时,1年期AAA同业存单到期收益率下行8.5bp到2.735%,创下一年以来的低点。流动性宽松预期下,国债收益率曲线明显陡峭化。当降准情绪集中释放之后,10年国债到期收益率也是自2020年8月份以来再次下行突破MLF操作利率,未来10年国债收益率和MLF利率的利差是会进一步缩小还是走阔?

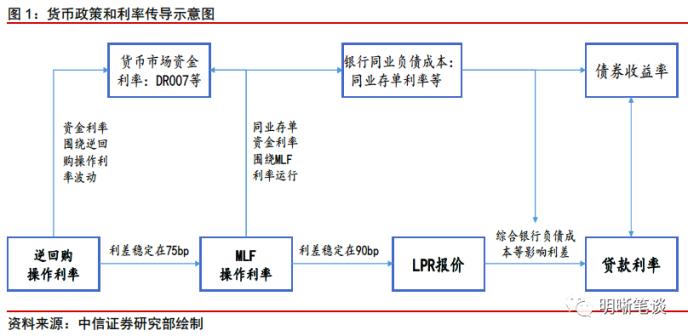

MLF利率是10年国债中长期的锚

上半年紧信用环境下的资产荒导致长端利率下行,逐步靠近MLF利率。资产荒并不鲜见,长债利率仍然存在底部约束。以国债收益率为代表的中长端市场利率要围绕市场利率波动,MLF利率也要发挥定价锚的作用。2014年央行创设MLF作为提供中期基础货币的货币政策工具,并发挥中期政策利率的作用。2019年8月之后,伴随着LPR改革,央行明确MLF利率为银行平均边际中期资金成本,MLF利率的变动通过LPR带动贷款利率下降,进一步对金融机构的资产负债表和市场预期产生影响,从而影响到市场利率、国债收益率。可以发现,MLF利率已经成为货币政策传导链条的中枢,国债收益率未来的锚将逐步回到MLF利率。

10年国债收益到期率与1年期MLF利率基本同向,从方向上看,MLF利率的变动代表了货币政策的强趋势,故而影响国债利率走势。如果从10年国债到期收益率和MLF利率的利差和相对水平来看,2016年以来10年国债到期收益率经历了低于MLF利率、高于MLF利率再重新低于MLF利率的过程,下面我们通过回顾2016年以来1年期MLF和10年期国债收益率的关系,探索两者之间的关系。

2016年1年期MLF利率是10年国债收益率的顶部。2014年全球经济增速普遍放缓,我国经济也从高速增长转向中高增长,在此情况下,央行将稳定经济增长作为首要目标,在2014-2015年实施稳健略宽松的货币政策,连续降准降息来对冲经济增速下行风险。2016年央行保持偏松的货币政策取向,维持银行间流动性合理充裕、货币市场利率稳定运行,1年期MLF利率维持在3.0%不变。10年期国债收益率受6月资本市场风险偏好降低影响,从6月初逼近MLF利率的2.99%波动下行至10月底报2.65%,后受去杠杆、信用违约事件等影响,使得投资者对债市风险偏好降低,10年期国债收益率逐步走高,并于年末冲破1年期MLF利率。

2017年到2018年底,1年期MLF利率为10年期国债收益率的底部。2017年,央行出于去杠杆和防范金融风险的目的,呈现了货币+财政+监管三重紧缩的政策组合,政策利率1年期MLF利率经过三次上调从3.0%移至3.25%,市场流动性总量偏紧,全年流动性净投放1.76万亿,10年期国债收益率不断上行,并于11月23日达到年内最高点3.99%。此后的2018年,货币政策在降成本、稳增长的要求下逐步放松,多次降准、MLF净投放,完成流动性净投放4.2万亿,MLF利率虽然仍然为10年国债的顶部,但利差已经逐步收窄,10年期国债收益率不断下行,并于2018年12月25日击穿1年期MLF利率3.3%。

2019年货币政策回归中性,10年国债到期收益率在MLF利率附近震荡运行。2019年央行流动性净投放2.3万亿,净投放规模仅略高于2017年、远低于2018年,货币政策回归稳健中性,疏通货币政策传导渠道为主要目标。2019年年内,10年期国债收益率在MLF附近震荡运行,且大体来看1年期MLF利率几乎成为10年期国债收益率的上限。

2020年10年国债收益率先下后上,冲破1年期MLF利率。2020年4月份之前,央行三次降准释放了1.75万亿元长期资金,引导市场利率下行,银行间市场资金合理充裕,宽松的货币环境下,10年债券收益率不断下行,并于2020年4月8日降至最低点2.48%。之后随着疫情影响得到控制、宏观经济数据持续改善、货币政策边际收紧,10年国债收益率于5月后快速反弹,并于2020年7月17日击穿1年期MLF利率2.95%,此后货币政策维持偏紧,MLF和10年国债到期收益率利率继续扩大。

2020年11月央行新作MLF起10年国债收益率震荡下行,到2021年7月降准落地后下行突破1年期MLF利率。2020年11月央行新作MLF提高中长期流动性投放,虽然1月份临时收紧而引发流动性紧张,但此后又通过平稳的公开市场操作来持续维持偏松的流动性环境,资产荒下10年国债收益率稳步下行。至2021年7月初央行意外降准,10年国债收益率快速下行突破1年期MLF利率。

总体而言,MLF利率对国债利率具有方向性的引导作用,但MLF利率可能是国债利率的上限、下限乃至是中枢,需要结合货币政策取向和流动性水平。一般而言货币偏紧阶段MLF利率是10年国债到期收益率底部,并且利差逐步扩大;货币偏松阶段MLF利率是10年国债到期收益率顶部,利差偏离相对有限;货币稳健中性时国债收益率在MLF利率附近波动。

降准后10年国债和MLF利差变化存差异

从10年国债到期收益率和1年期MLF利率的利差视角来看,2021年7月9日央行宣布降准之后利差大幅收窄,从13bp左右收窄至-3bp左右。2018年至今,央行共宣布降准11次,2018年宣布降准4次,2019年宣布降准3次,2020年宣布降准3次,2021年宣布将准1次。降准短期内多数情况会推动利差收窄,但是利差收窄的幅度以及后续是否回调都存在不确定性。

利差持续收窄,或利差为负且走阔:2018年1月17日央行宣布定向降准,2018年10月7日央行宣布再次定向降准并置换到期MLF,10年期国债到期收益率与1年期MLF操作利率利差均持续收窄。2019年1月4日央行宣布全面降准并置换MLF,2019年5月6日央行宣布定向降准,2020年1月1日央行宣布全面降准,2020年3月13日央行宣布定向降准,以上数次宣布降准后10年期国债到期收益率与1年期MLF操作利率利差为负且不断扩大。

利差先收窄后走阔:2018年4月17日,央行定向降准1个百分点并置换部分到期MLF,共释放资金4000亿元,2018年6月24日,央行宣布定向降准0.5个百分点释放资金7000亿元,以上两次宣布降准后10年期国债到期收益率与1年期MLF利率利差先收窄后走阔。

利差为负且收窄:2019年9月6日央行宣布全面降准和定向降准组合,2020年4月3日央行宣布分两次定向降准,以上两次宣布降准时10年期国债到期收益率与1年期MLF利率利差处于负数区间,宣布降准后利差不断收窄。

流动性环境与利差水平

从2018年以来的历史数据看,10年国债和1年MLF利差最小为-30bp,当前二者利差在0附近,从资产收益率和负债成本率的角度来思考,后续利差能否持续缩窄还取决于负债端成本的持续下行,而要促成负债成本率的下行则需要宽松的流动性环境支持。

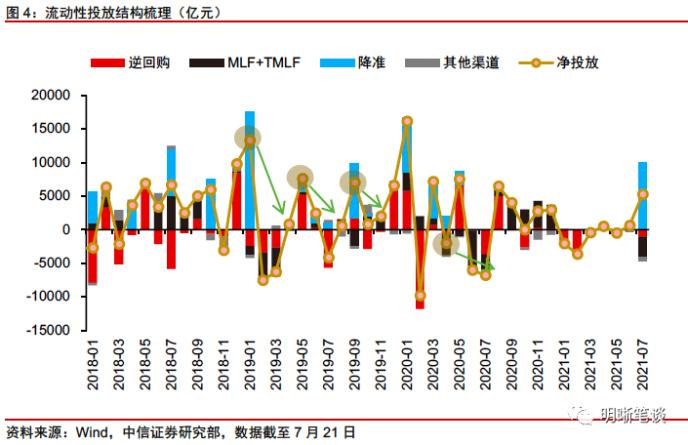

(1)流动性投放角度:降准后的流动性投放结构和节奏

2018年货币政策处于宽松初期,包括降准的全口径流动性净投放维持在相对平稳的规模上,持续的流动性净投放会直接导致资金利率下行和负债成本下降,进而推动长端利率持续下行。但是2018年7月降准后10年国债和1年MLF利差持续震荡乃至有所走阔,背后的原因可能是2018年6月~9月央行持续开展较大规模MLF操作,并成为流动性投放的主要工具,虽然补充了银行间流动性总量,但是投放的资金平均利率有所抬升。

2019和2020年央行流动性投放主要依赖于降准,即降准后其他流动性投放工具以净回笼为主,2019年和2020年全年流动性净投放规模均为2.3万亿左右,远低于2018年的4.2万亿。一方面是流动性净投放总规模较少,另一方面是降准后逐步回笼资金的流动性投放结构和节奏,虽然是以低成本资金置换高成本资金,但降成本幅度有限,因而10年国债和1年MLF利差也没有趋势性下行。

2021年央行流动性投放始终平稳,上半年流动性净回笼5400亿元左右,降准落地也以置换MLF的方式完成,降成本力度相对有限。且后续MLF续作方式以及是否开始加大逆回购操作以置换MLF等对降成本影响较大,仍需观察。

(2)价格角度:DR007和同业存单利率与政策利率利差

从趋势上看,DR007和7天逆回购操作利率利差的趋势与10年国债和1年MLF操作利率一致,且具有一定的领先性。当前DR007-7天逆回购利率的利差趋势走阔,且后续仍然面临较大的波动和中枢抬升的可能,这可能与当前10年国债和1年MLF利率利差收窄相悖。

LPR改革后同业存单利率围绕MLF利率窄幅波动。回顾2018年以来1年期AAA同业存单到期收益率与1年MLF利率,央行在《2020年二季度货币政策执行报告中》写到:“中期借贷便利利率作为中期政策利率,是中期市场利率运行的中枢,国债收益率曲线、同业存单等市场利率围绕中期借贷便利利率波动。”2020年7月份起同业存单利率在政府债券发行集中、压降结构性存款的压力下大幅上行;央行从8月份起超额续作MLF,11月份不仅仅超额续作MLF还新作一笔MLF操作,同业存单利率逐步回落,MLF发挥了同业存单定价锚的作用。

当前1年期AAA同业存单到期收益率再次与1年MLF利率倒挂,利差来到2021年1月最低的-22bp左右,是近一年以来的最低值。2018年以来1年AAA存单-MLF利差与10年国债-MLF利差走势和幅度非常接近。如果按照当前22bp左右的1年AAA存单-MLF利差来对比,2021年1月10日和2019年全年1年AAA存单-MLF利差均在22bp左右,相对于的2021年1月10日和2019年全年10年国债-MLF利差水平则分别为20bp和-11bp,与当前-2bp左右的水差距较大。

总体而言,从流动性投放角度,下半年货币政策更大概率类似于2019年降准释放资金后再回笼部分流动性的操作,而对应的10年国债-1年MLF利差在降准后小幅收窄甚至走阔,本次降准后10年国债-1年MLF利差收窄的幅度已经大于2019年历次降准,预计后续利差继续收窄的空间相对有限,甚至存在走阔的可能。另一方面,当前DR007-7天逆回购的利差趋势性走阔,1年AAA存单-MLF利差已经处于偏低水平、后续继续收窄空间预计有限。

债市策略

当前10年国债到期收益率和1年MLF操作利率基本相当,且后续10年国债-1年MLF利差继续收窄的空间有限。此外从政策逻辑角度,当前经济结构向好意味着货币进一步宽松的必要性有所下降,随着债券供给放量、地产紧信用压力减弱,资产荒的逻辑也会逐渐得到缓释。短期的流动性利好过后,10年期国债收益率难以继续下行持续突破MLF操作利率2.95%,后续或将逐步回升,拉大与MLF操作利率的差距。

市场回顾

2021年7月22日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了-6.19bps、-4.73bps、3.84bps、-12.93bps和22.57bps至2.11%、2.16%、2.34%、2.31%和2.42%。国债到期收益率大体上行,1年、3年、5年、10年分别变动-2.82bps、0.75bp、0.70bp、1.00bp至2.16%、2.59%、2.75%、2.93%。7月22日上证综指上涨0.34%至3574.73,深证成指上涨0.33%至15262.19,创业板指下跌0.44%至3544.44。

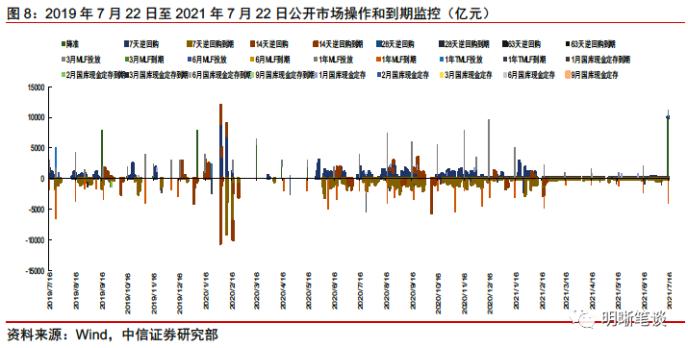

央行公告称,为维护银行体系流动性合理充裕,2021年7月22日中国人民银行以利率招标方式开展了100亿元逆回购操作。当日央行公开市场开展100亿元逆回购操作,100亿元逆回购到期,实现流动性完全对冲。

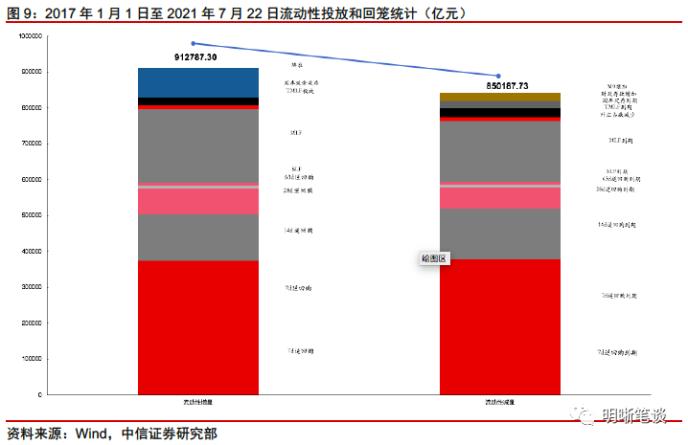

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

7月22日转债市场,中证转债指数收于397.18点,日上涨0.63%,可转债指数收于1630.40点,日上涨0.80%,可转债预案指数收于1360.72点,日上涨1.03%;平均转债价格137.97元,平均平价为110.18元。新上市一支转债,为节能转债(113051.SH)。373支上市交易可转债,除英科转债、华菱转2和卫宁转债停牌,256支上涨,5支横盘,109支下跌。其中节能转债(18.56%)、新春转债(17.21%)和石英转债(15.33%)领涨,中天转债(-11.91%)、天铁转债(-6.14%)和清水转债(-5.03%)领跌。368支可转债正股,212支上涨,23支横盘,133支下跌。其中久吾高科(行情300631,诊股)(20.00%)、天能重工(行情300569,诊股)(15.59%)、和精测电子(行情300567,诊股)(11.16%)领涨,中天科技(行情600522,诊股)(-10.00%)、众兴菌业(行情002772,诊股)(-7.48%)、锦泓集团(行情603518,诊股)(-6.09%)领跌。

可转债市场周观点

上周转债市场虽然迭创新高,但是市场的波动进一步放大。近期强势板块多数遇到了一定调整。

我们在前几周周报中判断当前宏观背景属于流动性充裕但盈利进入高点的阶段,这一背景下我们建议重点配置在下半年景气度有望持续维持在高位的板块,制造业仍旧是主要的配置方向。随着部分行业的估值水平在近期显著扩张,成长背后的分化开始逐步出现。转债层面则建议坚守高弹性标的,但配置方向上可以适当均衡,在成长制造之外可以逐步增加消费方向的配置。

随着通胀开始回落,顺周期板块的超额收益也接近尾声,周期已非市场未来的主要配置方向,仅建议保留少部分需求景气持续、供给端约束较强的板块个券。

前期我们已经建议增加在消费方向的布局力度,上周这一方向已经有所表现,这一部分仓位可以填补部分回落的周期仓位。随着经济增长动能的回落,近期调整颇多的消费板块可能会再次展现出稳健的特性,可以逐步增加关注。

从业绩成长性的角度出发,我们过去数周周报反复从成本叠加需求的角度关注到高端制造业板块。当下全球疫情的结构性不均衡可能会进一步提升制造业的盈利弹性,海外部分发展中国家的疫情控制效果远弱于发达国家,会冲击这些经济体在全球产业链分工中的地位,而作为“全球工厂”的中国制造业可能会迎来更多的转移需求,主要逻辑方向建议从国产替代与技术升级两大角度去考察,重点关注军工、半导体、汽车零部件、新能源、TMT、医药工业等板块。我们重申即使这一方向出现波动则是提供了进一步参与的机会。

高弹性组合建议重点关注东财转3、精达转债、彤程转债、金诚(旗滨)转债、奥佳转债、火炬转债、嘉元(恩捷)转债、林洋转债、比音(仙乐)转债、长汽(银轮)转债。

稳健弹性组合建议关注苏银转债、捷捷(石英)转债、海澜转债、骆驼转债、旺能转债、斯莱转债、永冠转债、美诺转债、运达(天能)转债、凤21转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场