从超预期收紧到超预期宽松 越来越窄的利率区间

来源:郁言债市 2021-07-12 16:22:57

摘 要

每从国常会提及降准,到央行快速全面降准,最近一连串的超预期操作,让我们陷入反思。

从基本面的角度来看,经济回升时注重总量,经济变弱时关注结构。政策领先于经济基本面进行预调、微调,使得经济周期性波动趋于减小。即市场对经济预期差的时候,政策也在调整,使得经济表现可能好于市场预期,如2020年经济从疫情中恢复时期;而市场预期经济好的时候,政策可能提前收紧,使得经济比预期中的弱一些,类似于今年上半年。相应地,长端利率的博弈空间减小,波动幅度也变窄。

后续10年国债利率能否降至1年期MLF利率2.95%之下?2019年,在市场存在降息预期时,10Y国债收益率可以低于1年期MLF利率,波动区间下限低于1年期MLF利率约30bp。

当前利率整体处于历史上的较低水平,10年国债收益率接近锚定点位1年期MLF利率。所以除非后续能够形成持续宽松的预期,甚至是降息预期,10年国债收益率才能下行至长期低于1年期MLF利率的状态。

虽然当前稳货币和紧信用的政策组合,利好长端利率,但是利率水平已经整体偏低,继续向下的空间受到政策利率制约。所以更多是一步到位的行情,和越来越窄的区间低位波动。本轮降准之后,利率上行风险在下降,预计10年国债的波动区间降为2.9%-3.2%。

风险提示。政策出现超预期调整。

从国常会提及降准,到央行快速全面降准,最近一连串的超预期操作,让我们陷入反思。

1、从超预期收紧到超预期宽松

(一)2020年4月超预期收紧

2020年4月,疫情对经济的影响趋于缓和之后,5月下旬流动性就开始边际收敛,表现为DR007从此前持续低于2%的状态到5末时升至接近2.2%,可谓超预期提前收紧。事后来看,5月发布的4月工业增加值同比、出口同比、固定资产投资单月同比均已转正。在经济基本面出现好转迹象的背景下,流动性开始边际收紧,紧接着6月贷款数据同比增幅缩窄,信用端也呈边际收敛。

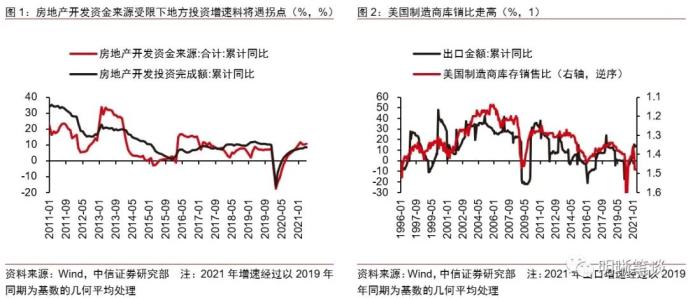

基本面方面:2020年1-2月生产指标工业增加值同比见底,3月开始反弹(4月发布),4月同比升至3.9%转正(5月发布)。出口成为工业生产的重要支撑,4月出口同比升至3.0%,虽然5月回落,但6月再次反弹至正增长。固定资产投资单月同比在4月恢复正增长。相对于出口和投资,消费回升较慢,社会消费品零售总额同比直至8月才恢复正增长。

几乎与此同时,人民币兑美元汇率也于5月28日见底,其后开始人民币进入升值通道(汇率见底,与PPI同比见底、DR007升至2.2%附近基本同步)。6月18日易纲行长在陆家嘴(行情600663,诊股)论坛发言中提到“疫情应对期间的金融支持政策具有阶段性……要关注政策的后遗症,总量要适度,并提前考虑政策工具的适时退出”。而7月发布的6月贷款数据,新增人民币贷款同比多增1500亿元,明显低于3-5月的同比多增值,可见6月信用也开始边际收敛。

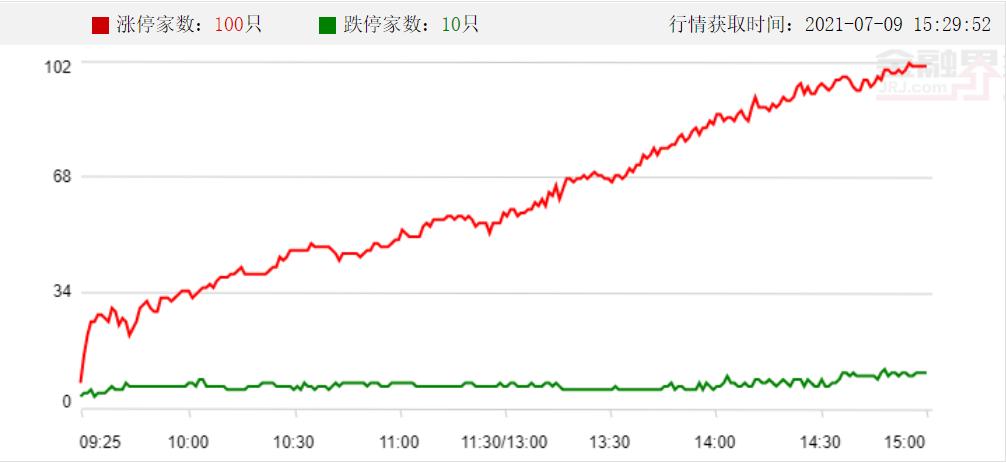

(二)2021年7月超预期宽松

2021年7月7日,国常会意外提及“适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降”;随即7月9日央行降准0.5个百分点。此时尚未发布二季度和6月经济数据,在市场确认经济基本面趋势之前,央行意外降准,仍然领先。

2021年4月工业增加值两年几何平均同比6.8%,5月降至6.6%,基本达到疫情前的水平。但需求端方面,一是消费偏弱。社会消费品零售总额的两年几何平均同比增速,3月为6.3%,4-5月则分别为4.3%和4.5%,相对3月不升反降,同比增速仅为疫情前的一半左右;二是前期支撑工业生产的出口,在5-6月出现边际走弱的迹象。尽管5月出口同比仍处在高位,但5-6月制造业PMI出口新订单均已低于50,指向出口需求出现边际回落。而且PPI同比于5月见顶(6月发布),为9.0%,6月PPI同比小幅回落至8.8%,确认工业品通胀的顶部。

金融数据方面,社融同比在3-5月下滑幅度较大,分别下滑1.0、0.6和0.7个百分点,信用较快收敛,6月增速持平5月。同时,该阶段M1同比持续回落,从3月的7.1%逐步降至6月的5.5%,企业活期存款增长放缓,反映企业经营活动有所放缓,而这种放缓还是发生在PPI同比上行过程中。汇率方面,人民币兑美元的升值于5月31日阶段见顶,其后震荡小幅回调。

另一个值得关注的数据,央行于7月5日发布的银行家问卷调查中,二季度企业贷款需求指数同比均呈回落,尤其是小型企业同比回落6.3个百分点,降幅明显大于大型企业的1.6个百分点和中型企业的的4.6个百分点。与2019年同期比较,小型企业仅高出1.8个百分点,大型企业和中型企业则分别高出4.6、4.7个百分点。小型企业贷款需求指数的较快回落,可能是意外降准的重要推手之一。

从基本面的角度来看,经济回升时注重总量,经济变弱时关注结构。政策领先于经济基本面进行预调、微调,使得经济周期性波动趋于减小。即市场对经济预期差的时候,政策也在调整,使得经济表现可能好于市场预期,如2020年经济从疫情中恢复时期;而市场预期经济好的时候,政策可能提前收紧,使得经济比预期中的弱一些,类似于今年上半年。相应地,长端利率的博弈空间减小,波动幅度也变窄。

2、越来越窄的长端利率区间

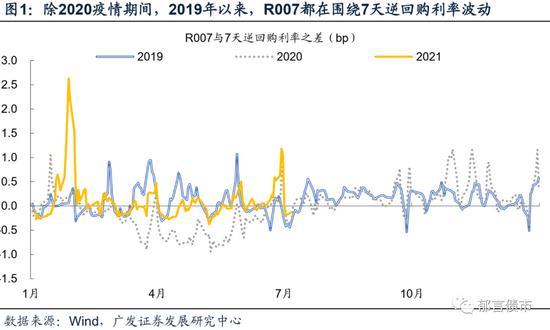

利率锚定点位:7天逆回购利率,1年期MLF利率。地产和基建面临融资约束,融资需求对利率的影响小于以往周期。而经济周期波幅缩小,经济基本面对利率波动预期的影响减小。这都使得央行政策利率传导效率得到提升。不仅体现为银行间市场利率围绕7天逆回购利率波动(包商银行接管、疫情等特殊事件影响下,银行间利率才能短暂的持续低于7天逆回购利率),也使得1年期MLF利率成为长端利率重要的参考点位,而且1年期MLF利率和7天逆回购利率的利差75BP,也成为债市期限利差的重要参考利差。

据此观察,后续10年国债利率能否降至1年期MLF利率2.95%之下?2019年,在市场存在降息预期时,10Y国债收益率可以低于1年期MLF利率,波动区间下限低于1年期MLF利率约30BP。但当时的预期是建立在两方面的基础上:一是2018年4月-2019年1月,央行每个季度都进行降准,市场形成较为明确的持续宽松预期;二是2019年PPI同比处于低位,且下半年转负,CPI同比因猪价上涨而处于较高水平,但核心CPI同比则持续低于2%,局部通缩风险进一步助推宽松预期。

当前利率整体处于历史上的较低水平,10年国债收益率接近锚定点位1年期MLF利率。除非后续能够形成持续宽松的预期,甚至是降息预期,10年国债收益率率才能下行至长期低于1年期MLF利率的状态。

所以市场比较尴尬的点在于,虽然稳货币和紧信用的政策组合,利好长端利率,但是当前利率水平已经整体偏低(和2018年的利率高位不同),继续向下的空间受到政策利率制约。所以更多是一步到位的行情,和越来越窄的区间低位波动。本轮降准之后,利率上行风险在下降,预计10年国债的波动区间降为2.9%-3.2%。

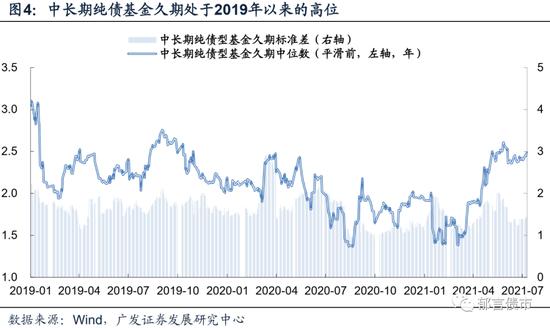

从短期交易来看,市场久期遵循均值回归过程。截止7月9日,中长期纯债基金久期(剔除了摊余成本基金)2.49,处于2019年以来的较高分位数。由于利率向上的幅度有限,建议仍然保持一定久期,不要偏离市场久期中位数太多,不过继续博弈利率下行的风险在加大。

风险提示:

政策出现超预期调整。