如何解读央行优化存款利率自律上限的确定方式及其影响

来源:金融界网 2021-06-25 17:24:05

Q:请问重阳投资如何解读央行优化存款利率自律上限的确定方式及其影响?

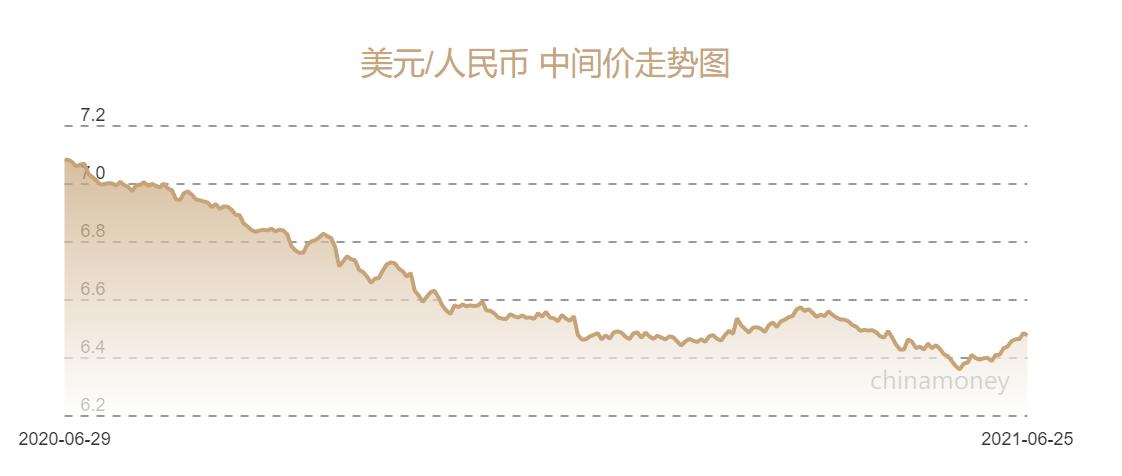

重阳投资:6月21日,央行指导下的市场利率定价自律机制发布公告,优化存款利率自律上限的确定方式,将原由存款基准利率一定倍数形成的存款利率自律上限,改为在存款基准利率基础上加上一定基点确定。优化之后,存款利率自律上限的报价机制也与LPR在MLF利率基础上加点的方式更加匹配。

此前按照存款基准利率一定倍数形成的存款利率上限有何弊端?官方在公告中进行了明确的解释——存在明显杠杆效应。由于长期存款基准利率较高,执行利率也明显偏高,扭曲了存款的期限结构。举例来看,目前活期存款基准利率0.35%,而3年期存款基准利率为2.75%。在同样上浮40%的情况下,活期存款和3年期定期存款利率将分别上浮14bp和110bp,长端利率上浮幅度明显偏大。特别是个别金融机构利用长期存款利率较高的问题,通过多种不规范的所谓“创新”产品吸收长期存款。其他银行为稳定存款来源,被动抬高存款利率揽储,推升整体负债成本,出现了存款市场由坏银行定价的问题,不利于存款市场有序竞争。

为何选择现在优化存款利率自律上限?降低企业融资成本,缓解融资难、融资贵问题,是近年来货币政策着力解决的问题。我们注意到,自2019年8月贷款市场报价利率LPR形成机制改革以来,LPR利率基本跟随1年期MLF基准利率上下波动,1年期LPR利率与MLF利率的利差始终维持在90bp。如何在保持货币政策稳健、MLF利率不变的情况下降低LPR利率,这就需要在优化存款利率监管、降低存款利率成本上做文章。央行在此前的货币政策委员会一季度例会和一季度货币政策执行报告中都曾提到,“继续释放改革促进降低贷款利率的潜力,优化存款利率监管,推动实际贷款利率进一步降低”。在我们看来,近年来金融监管部门规范银行理财、货币基金等替代新金融产品发展的各项措施,同样有助于降低金融机构负债争夺压力、平抑存款实际利率。

商业银行平均存款成本能够下降多少?根据媒体报道的某省优化后的方案,对于活期存款,四大行和其他机构的加点上限分别为10bp和20bp;对于3个月以上的各期限定期存款,四大行和其他机构的加点上限分别为50bp和75bp。对于1年以内的存款,优化后存款利率略有上调,但对于1年及以上的存款利率,则会大幅下调。根据中金公司(行情601995,诊股)的测算,静态的看调整后国有银行吸存综合成本将下降约7bp,其他机构的吸存综合成本将下降约2bp。如果考虑到长期存款利率下调后更多存款流向短期存款,金融机构整体吸存成本的降幅可能更大。

正如我们在近期反复强调的,在新发展格局下,实体经济稳杠杆、资管新规落地等一系列政策将推动国内无风险利率中枢下行,对资本市场产生深刻影响。