长城信托2020年业绩排名落后 新规或为AMC系信托公司发展增加变数

来源:中国网财经 2021-05-27 11:22:53

中国网财经5月27日讯(记者 燕山 鹿凯)日前,作为为数不多的AMC系信托公司,长城新盛信托(以下简称:长城信托)对外公布2020年年报。然而发展连续失速,使其业绩排名末端同时,其主要股东也在谋求出清所持股份。

业绩连续多年下滑,发展失速致亏损

2020年,长城信托实现营收1.74亿元,同比下降55、38%,不及去年同期净利水平;统计期内,净利下降幅度更高达142.42%,最终出现9820.87万元亏损。其中,呈上升及佣金净收入下降61.24%,仅实现1.38亿元;当期投资收益从535万元,下跌至90.9万元,跌幅达83.01%,以上数据出现明显异动,成为造成长城信托营收出现较大幅度下降重要原因。

另外,由于营业支出等部分成本科目出现明显上浮,由8312.25万元上升至2.57亿元,涨幅超2倍,从直接造成其净利跌幅明显大于营收跌幅情况。其净利在信托业已公布2020年业绩数据62家企业中,仅排名倒数第二位;在已公布AMC系信托公司中,暂排名倒数第一。

中国网财经梳理长城信托近几年业绩发现,其业绩下滑早已初露端倪。2018年,长城信托实现营业收入4.5亿,实现净利2.45亿,均为近几年高点。但2019年,其业绩在手续费及佣金收入从4.27亿元下滑到3.56亿元影响下,出现冲高回落,仅实现营收3.9亿元,实现净利2.31亿元。

另一边,记者注意到,在近年来监管持续控制通道业务、压缩信托资产总规模要求总用下,各家信托公司压降信托资产规模已成行业趋势,长城信托这一数据也连续几年下滑。2018年末,该司信托资产规模录得276.77亿元,但到2019年末该数据已收缩至178.55亿元规模;2020年,该数据规模进一步缩减至103.84亿元规模,仅相当于头部信托公司注册资本水平。

自营资产方面,2020年长城信托录得总资产13.06亿元,不同于其他信托公司固有资产稳步上升情况,其这一数据同比下降15.03%。同时,记者发现伴随长城信托自营资产下降,其自营资产不良率并没有伴随该数据一起下降。截至报告期末,其不良资产率上升至6.03%,期初这一数字还处于0%状态。

中国网财经了解,长城信托资产不良率上升同时,业内整体风险资产水平也呈上升趋势。以信托业协会最近一次公布相关行业数据显示,2020年一季度末,信托业资产风险率为3.02%,较2019年末提升0.35%。信托业风险项目个数为1626个,环比增加79个,增幅为5.11%。信托业风险资产规模为6431.03亿元,环比增加660.56亿元,增幅11.45%。另据,用益信托统计数据显示,2021年一季度信托行业共发生65起违约事件,违约金额达278.28亿元。而这也在一定程度上反映出,顺着近两年信托行业加大风险资产排产力度,如何合理化解被排查风险资产也迫在眉睫。

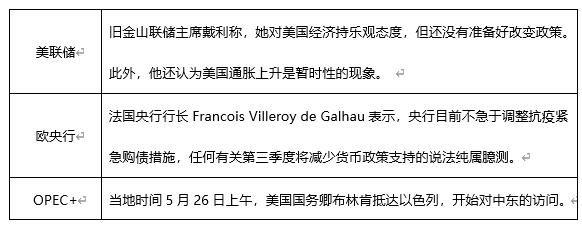

行业风险处置新规,增加AMC系信托公司发展新变数

日前,为推进信托业风险资产处置,银保监会下发《关于推进信托公司与专业机构合作处置风险资产的通知》,明确信托业风险资产处置,可以与信托保障基金、AMC和地方AMC等专业机构合作,探索多种模式、以更加市场化的方式进行。信托业风险资产,包括信托公司固有不良资产和信托风险资产。

《通知》要求,信托公司要落实风险资产处置的主体责任,积极探索风险资产处置的新方法新手段,切实提高风险处置质效。对于采取有效措施真实化险的信托公司,在监管评级、市场准入等方面,可给予适当的监管激励。

《通知》明确表示,支持信托保障基金公司、资产管理公司(AMC)等专业机构发挥各自优势,探索以多种方式加强合作助力信托业切实降低风险水平。

对此业内人士表示,早在《通知》之前,就已经有AMC与信托公司就不良风险资产处置开展了相关类型的合作,不过由于没有明确的模式和规定,导致存在诸多乱象。“出台上述文件的目的应该是,规范信托公司风险资产的处置和计提,防范虚假出表。”一位信托公司高管认为。

中国网财经注意到,作为此次处置信托公司风险资产主要合作方,AMC机构早在几年前便于信托公司展开合作。公开报道显示,2017年,时任长城资管资产经营部处长张雁青曾提到:“现在信托跟不良资产合作有几种模式:一是帮银行‘出表’的,一般是银行把资产包做指令性计划给信托,然后信托把这个收益权转让,银行用其子公司或者其他资金接,这其实是银行在直接操盘;二是通过资产管理公司做,就是把资产卖给资产管理公司,形式上走公开程序,卖完之后,资产管理公司把这个做指令给信托,其后信托把这个收益权卖掉,这就出现一个‘非非标’。”

对于上述合作模式到目前发生哪些变化,中国网财经采访到业内专家廖鹤凯表示:关于信托公司风险化解路径,最新根据银保监会下发《关于推进信托公司与专业机构合作处置风险资产的通知》文件里面写得比较清楚,主要就是在信托公司及其股东自有体系内处置之外,还可以:1、与外部资产管理公司合作处置风险资产;2、与信托业保障基金、资产管理公司共同设立主体处置风险资产;3、与信托业保证基金达成反委托收购模式,缓释流动性问题。4、其他,如风险资产包打包转让、资产证券化处理、财务重组、管理重组、资产包收益权转让等模式。”

另外,中国网财经还发现,国内AMC除与信托公司存在业务上合作外,“AMC系”信托公司也并非只有上文提到长城信托一家公司。公开资料显示,目前在信托业总共在业68家信托公司中,“AMC系”信托公司共有4家,除长城信托外,还包括华融信托、金谷信托、大业信托,其背后分别对应被称为国内四大AMC的长城资产、华融资产、信达资产、东方资产。提到记者以截至发稿前数据统计分析,除未公布2020年业绩数据华融信托外,包括金谷信托、大业信托、长城信托在内业绩表现及综合实力均排名行业中下游,长城信托更是排名行业末端。对此,在结合此前长城资产欲出售长城新盛信托的具体情况,有分析人士表示,其计划出售信托牌照考虑因素,可能既有长城新盛信托业绩不佳的原因,也有AMC回归主业背景。

据证券时报公开报道显示,不久前长城资产拟出售长城新盛信托的控股权,受让方限定国有企业,正通过某截至投行业务部门寻求受让方。对此,中国网财经向长城信托核实,对方北京总部告知信披联系人电话一直处于无人接听状态。

2020年8月,长城信托另一原持股35%的股东新疆生产建设兵团国有资产经营公司,已将持股悉数转让给天瑞集团。目前,长城新盛信托的股权结构变更为:长城资产持股35%、天瑞集团持股35%、德阳国资持股27%、伊犁财信持股3%。其中,德阳市德阳国资为长城资产全资子公司,因此长城信托实际控制人为长城资产,累计持股62%。

中国网财经了解到,近年来,在监管要求各金融资产管理公司专注主责主业之下,AMC回归主业的步伐不断加快,纷纷加速“瘦身”,整合不良资产主业之外的多元化业务。除长城资产试图出售非主业资产外,此前,信达资产已减持或出售了原有2家保险公司股权。

廖鹤凯向中国网财经解释道,随着近年来不良贷款额的攀升,政策支撑地方AMC的成立,四大AMC主业方面竞争加剧压力倍显,而在十余年的全面商业化过程中,众多非主业业务给集团带来的实际收益非常有限,特别是其中很大比例业务持续经营不佳亏损较大,出清非主业金融资产是新时期四大AMC生存发展的必由之路,还会持续下去。

而对于《关于推进信托公司与专业机构合作处置风险资产的通知》新规对“AMC系”信托公司影响,廖鹤凯补充道,主要影响体现在,是内部合作还是外部合作后续也需要有所选择;因为“通知”鼓励公开竞价,择优交易,避免利益输送发生。

未来,有关信托行业风险资产化解情况狂,以及包括长城信托在内“AMC系”信托公司未来发展情况,中国网财经将持续关注。