刘格菘大动作:突然不管这两只基金了,仍是700亿“顶流”

来源:中国基金报 2021-05-19 09:23:51

“顶流”基金经理的一举一动,都备受市场关注。

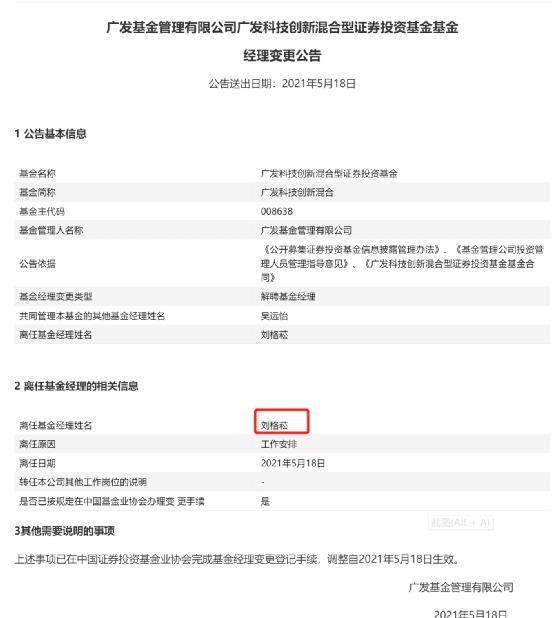

5月18日广发基金两则公告,揭开“顶流”基金经理刘格菘的动态。公告称,他卸任广发鑫享和广发科技创新基金这两只基金的基金经理一职,而这两只基金由原本共同管理的郑澄然、吴远怡继续担任基金经理。

卸任这两只基金之后,刘格菘仍管理五只基金,合计管理规模仍有700亿左右,位居主动权益基金经理所管理规模的前列。据行业人士分析,此次刘格菘卸任应该是正常的一次基金经理的调整,卸任两只规模不太大的基金,让他更聚焦于所管理的其他五只基金。

刘格菘卸任两基金

在2019年12月31日,A股市场年度收官,公募基金年终排名战榜单揭晓。广发基金刘格菘执掌的广发双擎升级一举夺魁,他执掌的广发创新升级、广发多元新兴第二、第三名,一人包揽冠亚季军是历史上首次。这也直接打响了刘格菘的名气,成为市场关注度非常高的基金经理之一。

而5月18日,关于刘格菘的两份公告引起市场关注,他卸任了广发鑫享和广发科技创新基金这两只基金的基金经理一职。其中,广发鑫享灵活配置混合基金是由原基金经理郑澄然继续管理;而广发科技创新混合是由原吴远怡继续管理。而给出理由“工作安排”。

从广发鑫享来看,郑澄然是在去年5月20日开始担任基金经理。他作为新生代基金经理,其所管理的广发高端制造A2020年获得了133.83%的收益,业绩表现位居行业前列,该基金在2020年较长时间位居过全行业业绩冠军之位。

从郑澄然简历来看,他曾先后任广发基金研究发展部研究员、成长投资部研究员。2020年5月起开始正式担任基金经理,目前管理4只基金,管理规模已经达到482.35亿元。

而从广发科技创新来看,吴远怡是2020年11月18日开始担任这只基金的基金经理。目前还管理广发创新升级,管理规模也达到144.57亿元。从公开资料看,吴远怡是理学硕士,为美国南加州大学金融工程硕士,历任申银万国研究所有限公司纺织服装高级研究员、惠理基金基金经理助理及中国人寿(行情601628,诊股)资产管理有限公司权益部投资经理;现任广发基金成长投资部基金经理。

对于此次人士变动,业内人士猜测,此次刘格菘卸任应该是正常的公司内部的基金经理人选调整。

刘格菘管理规模仍逼近700亿

因为2019年的出色业绩,让刘格菘管理的规模节节攀升,2020年底他所管规模达到843.43亿元。

而在2021年一季度末,刘格菘管理规模达到744.57亿元,在主动权益基金经理所管理规模中排名第三。仅次于管理规模过千亿的“顶流”基金经理张坤和刘彦春。

此次卸任的两只基金广发科技创新和广发鑫享,一季度末规模分别为11.75亿元、37.98亿元,合计在50亿元左右,为49.73亿元。若按照一季度末刘格菘所管理规模来简单计算,他目前所管理规模也处于695亿元左右水平,也位居行业前列。

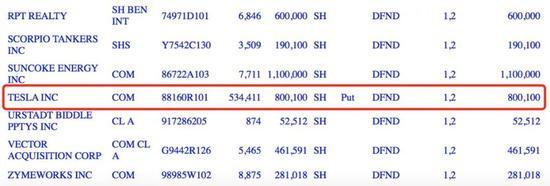

目前管理规模超过500亿的主动权益基金经理

(此数据暂时未显示刘格菘任职变动情况)

一季末刘格菘这么说

在市场震荡之下,顶流基金经理的观点也备受关注。

广发双擎升级一季度末前十大重仓股为:

而刘格菘所管理的广发科技先锋前十大重仓股为:

刘格菘在季报中写道,2021年一季度,市场波动剧烈,公募基金总体持仓较高的行业跌幅居前。在我们看来,核心资产整体出现调整的原因并不是企业盈利出现了趋势性的恶化,而是自2018年底以来以“核心资产”为代表的相关行业积累了较大的涨幅,部分行业估值提升幅度超过了业绩上涨速度,同时海外疫情逐步缓解,美债收益率短期上升较快引发市场对流动性边际变化的担忧。从中期(2-3年)与长期(3-5年)的角度,我们对市场不仅不悲观,反而更加乐观,新一轮制造业企业的盈利上行周期已经清晰可见。我们建议投资人适当降低今年的收益预期,保持耐心与定力,坚守长期价值投资的理念,通过基金投资,分享企业中长期成长的红利。

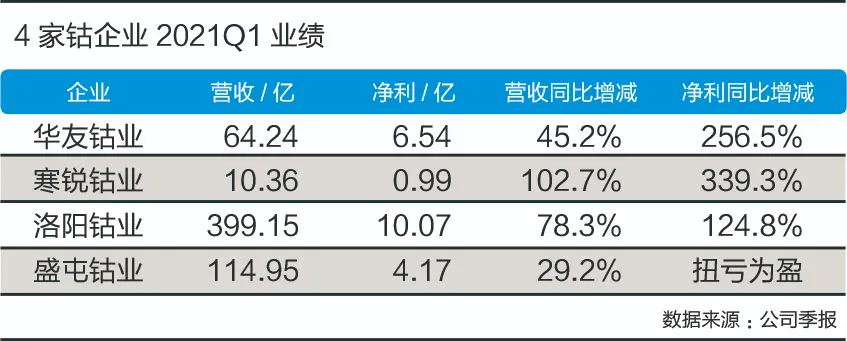

一季度,本基金配置方向以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务等行业为主。前述制造业行业具备明显的全球比较优势特征。由于产业链长、带动上下游发展的能力强、劳动力需求大、技术设备投入要求高,制造业可以说是立国之本,制造业的发展关系到一个国家的可持续发展能力。但制造业的发展从来不是一帆风顺的,我国制造业从基础落后到追赶先进技术再到具备全球比较优势,背后是几代企业家、工程师的不懈努力。

首先,在制造业发展的从0到1阶段,技术的探索与确立、设备引进与研发、资本投入、关键人才的到位都至关重要,这个阶段的制造业企业成长有较大的不确定性。

其次,从1到10阶段,制造业企业主要面对市场的挑战,如何扩大市场份额、保持技术领先、扩大制造规模建立成本优势是重点,这个阶段的制造业企业面临激烈的行业竞争,盈利呈现比较明显的周期特征。

再次,从10到N阶段,制造业龙头企业竞争优势已经比较明显,护城河越来越宽,市场份额稳步提升,成本、技术持续领先,产业链基本实现自主可控,逐步确立全球比较优势。进入这个阶段的制造业企业,盈利能力不断增强,盈利的周期性下降,成长性提升,估值体系或可重构。

近几年,我国具备全球比较优势的制造业行业占比不断上升,在全球从新冠疫情中逐步走出的过程中,立足中国比较优势、需求面向全球的制造业会不断在全球复苏中受益,这些行业的龙头公司是本基金未来配置的重点方向。

越来越多的新基金经理走上台前

此次广发基金的基金经理人员变动也展现出一大趋势,越来越多年轻基金经理走上台前。

早有统计显示,截至5月8日,今年以来整个公募行业的新任基金经理高达194位,创出历史同期最高水平。其中,以“85后”为代表的多位新生代基金经理走向投资一线。这些新任命的基金经理绝大多数来自于公司内部,部分公募内部涌现出的新生代基金经理管理产品的业绩可圈可点。

就基金管理人而言,华夏基金基金经理队伍今年增加6个新面孔。嘉实基金同样新聘6位基金经理,除1位基金经理此前在中邮基金管理过产品外,其余5位均为新手基金经理。同期,南方、鹏华、广发等新聘基金经理人数也达6位,合计18位新聘基金经理中仅3位基金经理年限超4个月,其余均为新手。

此外,安信基金、中信建投基金今年以来都有5位新基金经理上任,其余80多家公司新基金经理在1-4位不等,涵盖股票型基金、混合型基金、债券型基金、QDII型基金等多类基金产品。

基金经理的培养成本非常昂贵,一个新人成长为独挡一面的基金经理往往需要四五年的时间,但由内部培养输送,一方面可以使得投研团队板凳够厚,梯队建设足够充分。另一方面,团队沟通效率更高,更容易形成统一的风格和理念,稳定性更好。

作为未来公募行业建设的中坚力量,这些新生代基金经理为行业储备了强大的发展后劲。在业内人士看来,基金经理的内部培养和投资理念的传承对公司业绩影响重大。立足本公司实际情况,强化优化内部培养机制,锻造出一支年轻化的优秀投资队伍,是目前多家基金公司的发力重点之一。