独立获客能力受质疑!招股书数据多处调整金钟股份IPO能否顺遂?

来源:投资时报 2021-04-16 16:22:59

整体来看,金钟股份的盈利提升能力及独立获客能力是监管关注的重点。此外,该公司招股书所披露的财务数据与原始财务数据间存在多处调整,其内控有效性存疑

《投资时报》研究员 李璐

汽车内外饰件是汽车形象的重要组成部分。我们熟知的汽车轮毂装饰、标识装饰车身装饰都属于汽车内外饰件。一些装饰产品的使用既能起到美化车身的作用,也能对汽车外形有所保护。

广州市金钟汽车零件股份有限公司(下称金钟股份)就是一家专业从事汽车内外饰件设计、开发、生产和销售的企业,其主要客户是整车厂商及其一级供应商。

日前,金钟股份创业板首发上市历经三轮问询及意见落实函回复,已处于等待上市委会议阶段。本次IPO该公司拟募集资金2.97亿元,其中2.58亿元用于清远金钟生产基地扩建项目、0.39亿元用于技术中心建设项目。本次上市保荐机构为南京证券(行情601990,诊股)。

从监管机构多次出具的问询函可以看出,金钟股份盈利提升能力以及独立获客能力都是监管关注的重点。此外,《投资时报》研究员发现该公司招股书所披露的财务数据与原始财务数据间存在多处调整,其内控有效性存疑。

高毛利率现下滑势头

从招股书披露的数据来看,金钟股份盈利能力可圈可点。2018年至2020年(下称报告期),其营业收入持续增长,分别为3.41亿元、3.76亿元和3.96亿元,2019年、2020年分别较上年上升10.26%、5.32%,即使在疫情环境下仍然保持一定的增长趋势。且报告期内,该公司毛利率水平可维持在35%以上,高于行业平均水平近10个百分点。

然而,仔细研究金钟股份利润走势可以看出,该公司近年出现增收不增利的情况。报告期内,其净利润分别为0.63亿元、0.56亿元和0.49亿元,呈持续下降趋势。同时主营业务收入毛利率亦出现波动,报告期内分别为37.84%、38.52%和36.92%,2018年至2020年整体呈先上升后下降的态势。

《投资时报》研究员分析金钟股份主营业务毛利率构成发现,其高水平毛利率主要与主营业务中汽车轮毂装饰件超40%的高毛利率有关。但近三年,该业务占主营业务收入比重逐年下降,分别为85.77%、80.38%和74.51%,由此导致公司整体毛利水平下滑。

若未来汽车轮毂装饰件收入占主营业务收入比重继续下降,该公司毛利率水平较同业优势将不断缩小,高毛利率的可持续性存在较大不确定性。

除产品结构带来的盈利能力风险外,出口业务风险也是金钟股份不可回避的问题。报告期,该公司出口销售收入分别为1.83亿元、2.1亿元和2.08亿元,占当期主营业务收入的比例分别为53.99%、56.2%和52.87%,出口业务对公司的经营业绩具有较大影响。

该业务面临的风险主要来自三个方面,一是关税费用变化。报告期内,该公司部分产品销售至福特汽车、通用汽车、克莱斯勒、特斯拉等北美主要整车厂商,由此实现的营业收入分别1.72亿元、1.91亿元和1.71亿元,占营收比重分别为50.64%、50.94%、43.07%。

2018年以来,美国政府采取了多项贸易保护主义政策,该公司出口至美国的绝大部分产品被列入加征关税清单范围。受加征关税影响,报告期各期,其关税费用分别为497.62万元、1597.95万元和1287.67万元,2019年同比增长高达221.12%。根据招股书中关于净利润对加征关税的敏感性分析,如公司多承担1%关税,将会导致2018年、2019年及2020年的净利润分别下降0.36%、1.77%和1.34%,可见,关税费用对该公司经营业绩产生的不利影响较大。

二是汇率波动风险。金钟股份产品出口销售以及在海外的仓储、物流运输等服务费用主要采用美元进行结算。2018年和2019年,其汇兑收益分别为741.62万元、220.73万元,而2020年受美元汇率波动影响,该公司发生汇兑损失777.14万元。未来,若美元等结算货币的汇率出现大幅波动,可能导致公司继续产生大额汇兑损失,并影响其产品的价格竞争力。

三是国际贸易风险。根据招股书中披露的发展规划,该公司未来将进一步加强亚洲、欧洲等海外市场的拓展。若海外客户所在国家或地区的法律法规、产业政策或经济环境发生重大不利变化,可能会影响其海外业务的正常开展、持续发展和市场开拓。

值得关注的是,金钟股份目前尚未对出口业务进行投保,如果海外市场出现重大不利变化或者主要境外客户出现信用风险,将对其出口业务造成不利影响。

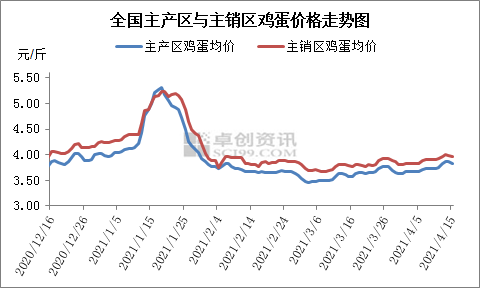

金钟股份主营业务毛利率构成

数据来源:公司招股说明书

能否独立获客?

《投资时报》研究员查阅招股书数据注意到,金钟股份的主要客户为国内外知名整车厂商或其一级供应商。报告期内,该公司对前五名客户(同一实际控制人口径)的销售额占当期营业收入的比例分别为88.97%、88.43%和86.08%,远高于行业平均水平,客户集中度较高。

值得关注的是,该公司自第一大客户DAG获得的销售收入占报告期各期营业收入的比例分别为50.64%、50.72%和41.84%,是最重要的收入来源。然而,DAG并非整车公司,而是中间商,金钟股份通过DAG实现对北美整车厂商的出口销售。实际上,报告期内,该公司对自主开拓客户的销售收入占比仅有19.35%、17.44% 和25.05%,其余均通过如DAG这样的第三方公司开拓客户。由此,监管机构对金钟股份独立获客能力提出质疑。

尽管金钟股份在招股书及问询回复中提到,对具有同步开发能力的零部件供应商,其产品研发通常会跟随整车厂商的车型开发而同步开展,相关车型一旦量产,配套零部件供应商一般不会轻易更换。且公司与DAG共同作为通用汽车、福特汽车的一级供应商,不存在对DAG的依赖。

然而,不可否认的是,在目前与DAG的合作模式下,金钟股份能够充分发挥自身的研发和生产优势,而不必投入大量资源用于当地的市场开拓、客户维护等营销工作。如果未来其与DAG的业务合作终止,或者由于其他原因导致其在海外市场的销售模式发生变化,该公司或需自建销售团队,进而使得相关成本费用及管理难度增加。

同时,监管机构通过与DAG访谈了解到,其亦将National Engineering Industries(NEI)、Dicastal KSM等汽车零部件企业的产品销售给通用、福特等

整车厂商。且在与上述汽车零部件企业合作的过程中,DAG亦采用了与金钟股份相同的合作模式,DAG与相关供应商共同作为整车厂商的一级供应商。也就是说,DAG并非仅为金钟股份提供第三方销售服务,其合作企业均可作为金钟股份的替代者。

随着全球汽车行业的快速发展,汽车零部件市场竞争加剧,如果金钟股份现有竞争对手在技术研发、产品质量、产品成本及定价等方面不断增强,或该主要客户出于各种理由引入其他供应商,金钟股份在独立开拓客户方面将面临更大挑战。

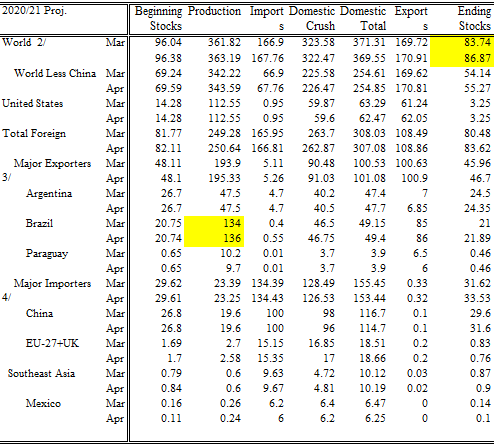

金钟股份客户集中度与同行业可比上市公司对比情况

数据来源:公司招股说明书

内部控制有效性存疑

此外,《投资时报》研究员查阅该公司多份首发上市文件注意到,其招股书中披露的申报财务报表与原始报表在2018年度有较多差异,申报报表在存货、长期待摊费用、递延所得税资产、应付账款、应交税费、递延收益、销售费用、资产减值损失、所得税费用等多个指标上均进行了跨期调整。这一系列审计调整共调减当期净利润730.63万元,累计调减期末净资产 0.11亿元。

该公司在招股书中解释称,2018年度出现差异主要是由于对收入成本及费用的确认时点核算不准确,对存货跌价准备计提方法不一致所致。有分析认为,上述操作有粉饰报表数据之嫌,反映出公司在内部控制方面存在缺陷。

金钟股份在问询回复中表示,为避免上述事件再次发生,公司加强了对财务核算的管控,一是制定相关内部控制制度,规范财务核算的整个流程,同时对于财务与业务部门内部及外部证据的传递设置相应的控制点予以控制;二是公司为加强财务部力量,提高会计核算质量,引进外部财务专业人士,财务实行集团化管理。

?