分享科创大时代,4只首批科创50ETF联接基金来了!

来源:Wind资讯 2021-02-24 10:24:29

大家心心念念的科创50ETF联接基金来了,2月24日正式开售。

意味着没有股票账户的场外投资者也可以便利、低成本投资科创板了。科创板大众投资时代再进一步。

专家表示,有创新才有未来,投资科创板就是投资中国的未来,而且指数不断吐故纳新,投资指数相对个股的胜率更高。

四只科创50ETF联接基金开售

2020年9月22日,首批4只科创50ETF产品正式发行,标志着科创板正式进入指数化投资领域。时隔5个月后,2021年2月24日,首批4只科创板ETF联接基金正式发行;每只基金发售上限为50亿元,均采用“金额认购,全额缴款,末日比例确认”。

华夏基金首席策略分析师轩伟表示,科创50指数聚焦在硬核科技,科创板已经成为战略新兴企业最为重要的股权融资工具。此次联接基金的发行,为场外的基民投资科创板提供了便利的工具。

对于打算长期持有2年以上投资者,认购联接基金的A类份额比较划算,而对于短期持有的投资者,认购C类份额比较划算。A类份额认购额低于100万,认购费率为0.8%,不计提销售服务费;C类份额不需要缴纳认购费,但是每年收取0.4%的销售服务费。

联接基金参与更便捷

联接基金投资于目标ETF的比例不低于基金资产净值的90%,资金利用率较高,给投资者提供了更加便捷、低门槛的参与渠道。

参与方式便捷:联接基金降低了ETF的申购门槛,投资者不需要证券账户,可以在场外渠道便利地申赎交易,适合中小投资者进行布局,通过万得基金认购最低门槛仅为100元。

以华夏科创板50ETF联接为例,投资于科创50ETF的比例不低于基金资产净值的90%,追求跟踪偏离度和跟踪误差最小化,力争分享中国科创企业快速发展的时代机遇。

分享科创大时代

工银科创板50ETF联接基金拟任基金经理赵栩指出,“十四五”规划中强调创新在我国现代化建设全局中的核心地位,科技自立自强是国家发展的战略支撑。科创板代表着中国的科技周期方向,中长期看好科创板未来的发展及带给投资者的投资机会。

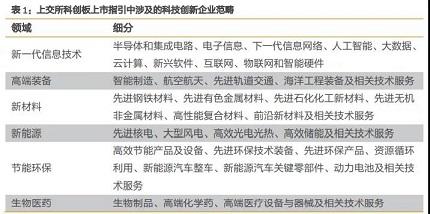

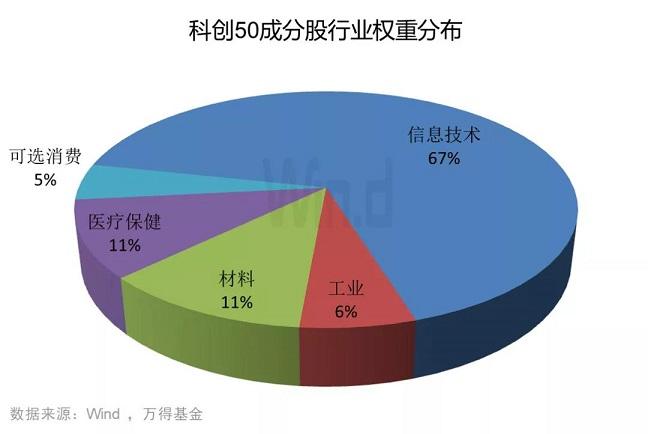

科创50指数是目前唯一一只专门跟踪科创板的指数,由科创板中市值大、流动性好的50只证券组成,覆盖整个板块优中选优的核心资产。Wind数据显示,截止2月22日,科创50指数中,信息技术及医疗保健股票数量占比达到72%,合计权重达到78%。成份股中涵盖多只科创板明星公司,包括中芯国际(行情688981,诊股)、澜起科技(行情688008,诊股)、金山办公(行情688111,诊股)等龙头企业。

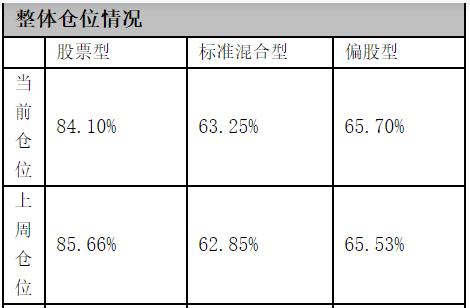

科创板作为技术创新引领经济转型的集中体现,其投资价值越来越受重视。以偏股型基金重仓股口径为例,2020年四季度基金配置科创板规模达到734亿元,较2020年三季报的354亿元大幅提升,机构配置科创板速度进一步加快。

科创板成长性被业内看好

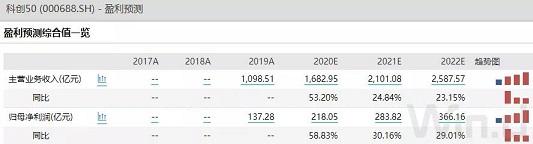

科创50指数成长性突出。Wind数据显示,机构预计,2020年至2022年,科创50指数净利润同比增速将分别达到58.83%、30.16%、 29.01%。

华泰柏瑞科创板50ETF联接拟任基金经理柳军表示,从成长性看,科创50未来两年的营业收入和净利润复合增速分别达到25%和30%以上,远高于创业板和A股其他板块。

柳军还指出,在指数不断吐故纳新的机制设计下,经过大浪淘沙,适者生存,真正能够成功的企业最终都会被纳入指数,因此投资指数相对个股的胜率更高。

在投资中,许多投资者可能会担心科创板50指数估值存在过高的风险。不过,易方达科创50ETF联接拟任基金经理林伟斌认为,看估值的高低不能将眼光局限于短期,而要看行业长期的发展潜力。未来科技行业较强的成长能力和指数强大的盈利能力,可有效消化目前指数相对较高的估值。

需要注意的是,由于科技行业相较于传统行业更迭较快,并且高估值的企业易受流动性的影响,科创板50指数呈现波动较大的特点,适合风险承受能力较强的投资者;投资者可根据自身的风险收益偏好对相关基金进行合理配置,或者通过定投的方式实现长期投资的目标。