长江策略:新一轮大宗商品涨价周期再起 通胀预期加强

来源:长江策略1200人参与讨论 2021-02-24 09:21:46

报告摘要

1、通胀抬头或引致多数行业成本上涨,定价能力是决定行业是否受益关键;

2、前两轮涨价周期中毛利率上行,且当前供需格局较好的行业如铜铝、卡车、啤酒等或从涨价中受益;

3、行业配置上,通胀端关注铜铝,顺周期关注化工、机械、建材等细分。金融关注保险和银行。成长板块维持半导体及军工的配置。

周度交流: 通胀对下游的结构传导

近期大宗商品价格高增,通胀预期加强。大宗商品涨价直接影响产品成本,考虑到转嫁成本涨价能力有别,不同中下游行业利润受到的影响也有差异,本周我们简要探讨通胀对行业盈利的影响,供投资者参考。

1、短期:上周市场宽基情绪热度普涨,银行、社服接近“过热”,白酒、新能源车降温。截至周五,我们构建的情绪指标CJDI(扩散指数)读数普涨,全A CJDI上升23pct至49%。用于度量市场宽度的观测指标:上证综指2月读数降至极窄区间,市场成交集中,HS300 CJBI上升。框架模型下,我们认为上涨过程中成交集中不利于情绪扩散,短期量价仍背离。

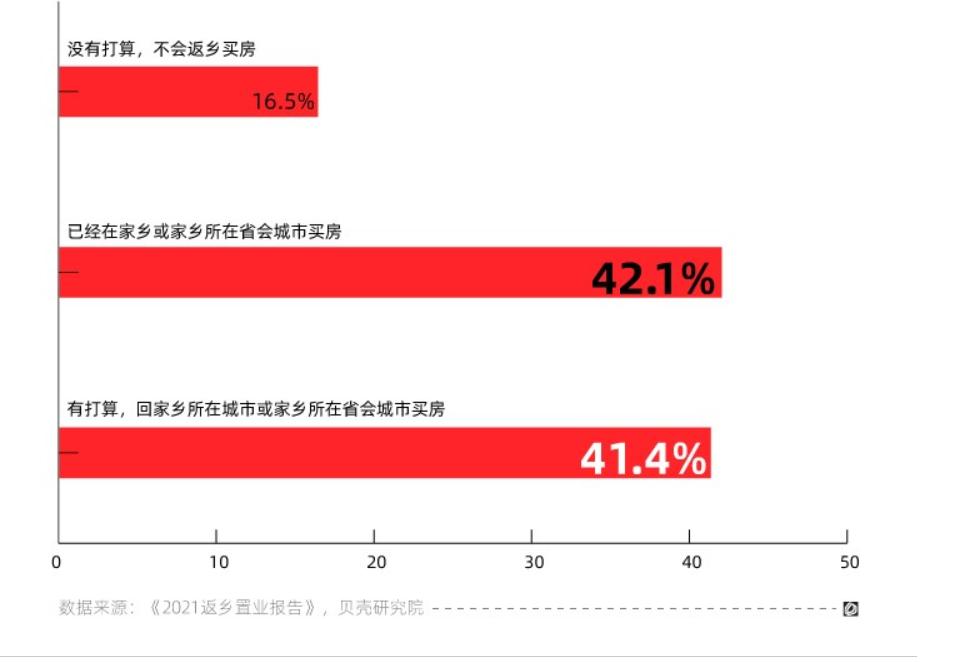

2、本周讨论:近期新一轮大宗商品涨价周期再起,通胀预期加强。通胀抬头或引致中游制造、下游消费等多数行业成本上涨,定价能力强弱是决定行业能否从涨价中受益/受损的关键。我们通过产业生命周期,以及前两轮大宗商品涨价周期中毛利率变动,筛选出行业供需格局较好,且通胀期间盈利可能受益行业:1)供需格局较好的铜、铝等资源品,以及造纸、聚氨酯、玻纤等原材料;2)新一轮资本开支可能扩张环境下,竞争格局较好,议价能力较强的中游制造行业如卡车、纺织服装设备等;3)竞争格局较好,产品具有提价能力的下游行业,如啤酒等。

行业配置:风格均衡持续演绎,加仓周期金融,重视春节线索

通胀端关注铜铝,顺周期关注化工、建材等细分。金融关注保险和银行。成长板块维持半导体及军工的配置。

主题配置:持续关注国改的深化

年度层面积极关注有股权激励意愿及方案的上市国企。

风险提示:

1、经济增速超预期下滑;

2、市场风格超预期调整。

(文章来源:长江策略)