全市场瞩目!“千亿”张坤四季度最新持仓来了!前四大重仓均为白酒,持有贵州茅台总市值达120亿!

来源:每日经济新闻 2021-01-21 16:24:05

随着2020年基金四季报的陆续披露,明星基金经理的重仓股和最新规模也浮出水面。备受市场关注的易方达名将张坤,四季报显示截至2020年底他管理的5只基金总规模达1255.09亿元,成为首批公募基金管理规模逾千亿的基金经理之一。其中,易方达蓝筹精选规模达到677.02亿元,易方达中小盘规模为401.11亿元,易方达优质企业三年持有规模为108.04亿元,易方达新丝路灵活配置混合规模为57.63亿元,易方达亚洲精选规模为11.29亿元。而在最新持股方面,截至去年末贵州茅台(行情600519,诊股)仍为他的第一重仓股,持股数量为604万股、持仓总市值达到120.68亿元。

A股仍然醉心“喝酒”,前四大重仓均为白酒股

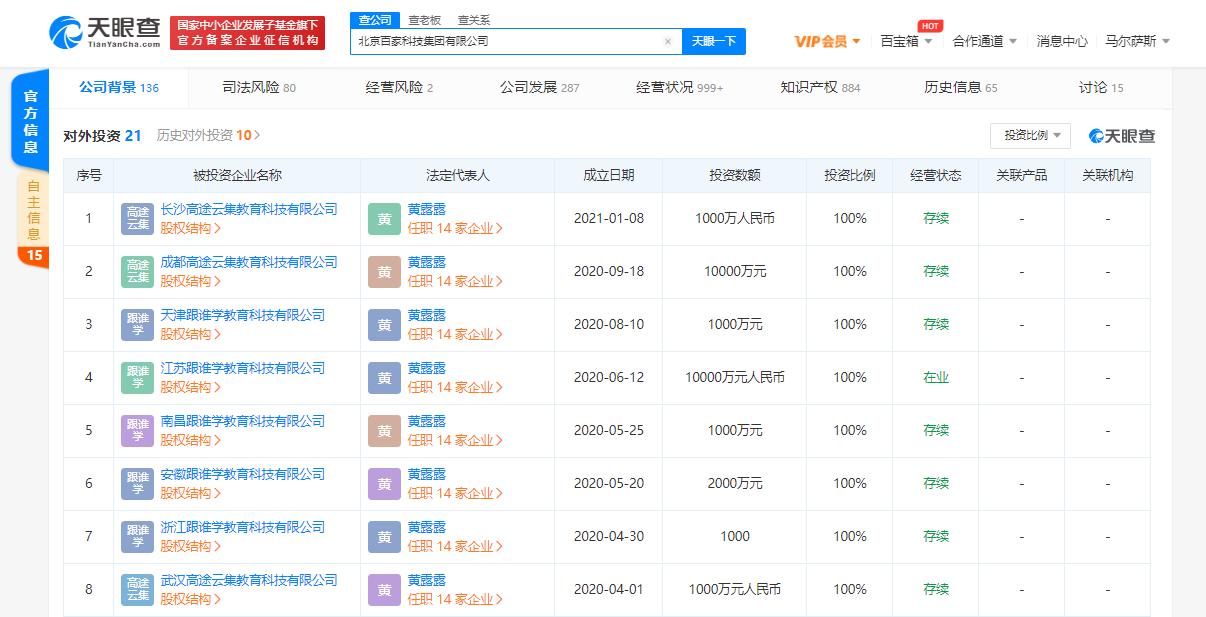

根据张坤管理的5只基金重仓股披露,我们集中统计了他在去年年末重仓的所有A股个股,发现他还是醉心于“喝酒”,前四大重仓股均为白酒股,并且持仓市值都超过了百亿元,其中最高的贵州茅台达到了120.68亿元。

先来看看他在四季报中5只基金合计持有的A股重仓股。

正如张坤在四季报中所说的,股票市场在四季度分化较为明显,中信一级行业中有色金属、电力设备及新能源、食品饮料、汽车等行业表现较好,而综合金融、传媒、商贸零售、通信等行业表现相对落后。而在操作方面,易方达蓝筹精选、易方达中小盘、易方达优质企业等三只基金在四季度股票仓位基本保持稳定,并对结构进行了调整,降低了医药等行业的配置,增加了互联网等行业的配置。而易方达新丝路的操作思路则保持积极的股票仓位,结构保持稳定,以生意模式优秀、竞争力突出的食品饮料、医药行业龙头为主,此外报告期内也增配了代表中国科技景气方向、竞争力强、性价比优的公司,比如计算机、化工等行业龙头。张坤表示,个股方面,“我们依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司”。

港股重仓科技股,大幅加仓美团、腾讯

在对港股的操作中,张坤明显加大了对科技股的配置,第四季度大幅加仓美团、腾讯等。我们还是先来看看几只基金重点持有的港股。

以易方达蓝筹精选的操作为例,张坤持有美团2619.23万股、持仓市值64.94亿元,相比三季度末增持了208.14%;持有腾讯控股1352万股、持仓市值64.18亿元,相比三季度末增持了88.20%;持有香港交易所1779.67万股、持仓市值63.66亿元,相比三季度末增持了75.81%,都是大手笔增持。去年四季度,这三只个股的涨幅分别为21.84%、10.26%和17.47%,目前其仍位列张坤港股持股的前三位。

而在对QDII基金易方达亚洲精选股票的操作上,张坤明显在持续降低对医药行业的配置。此前半年报中的药明生物、信达生物,三季报仍然位列十大重仓股的中国生物制药有限公司等等,都已经退出了四季度的重仓股行列,取而代之的则是科技教育公司好未来等。

长期来看,“市场先生”能基本准确反映一个企业的价值

在四季报中,张坤坦率地谈到了自己对市场的看法,以及一些投资的心得与思考。

他略带感性地写道,回首今年的股票市场,经历了乐观(1月预期经济强劲)、悲观(2 月初国内突发疫情)、乐观(3月初预期流动性宽松)、悲观(3月底海外疫情爆发)、乐观 (4月后预期流动性宽松和经济恢复)跌宕起伏的变化。“回顾过去,在每个时间点市场演绎得都很有逻辑,然而站在当时看未来,却感觉无比模糊。回顾过去,并不是为了能够更好地判断未来的市场走势或者风格,而是再次提醒自己并不具备这个能力。”

他坦言,投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益。诸如宏观经济、市场走势、市场风格、行业轮动,这些因素显然是重要的,但他谦虚地表示这不在自己的能力圈内。“我们认为自己具有的能力是,通过深入的研究,寻找少数我们能理解的优秀企业,如果这些企业具有好的商业模式、显著的竞争力和议价能力、广阔的行业空间以及对股东友好的资本再分配能力,使我们能够大概率判断5~10年后公司产生的自由现金流将显著超越目前的水平,作为股东自然能分享到公司成长的收益。”

在张坤和团队看来,收益的分布不是均匀的,“市场先生”的短期情绪也不稳定,对某个公司会在一个阶段冷落,一个阶段又富有热情。然而长期来看,“市场先生”能基本准确的反映一个企业的价值。

谈到对未来市场的看法,他表示自己对于中国资本市场的长期前景是乐观的,相信会有一批优质的企业不断长大、稳住并且长寿。

成为行业内首批管理规模超千亿的主动权益基金经理

随着四季报的不断披露,也不断有一些新的纪录产生。张坤掌管基金所披露的四季报显示,他管理的基金总规模已经超过了1255亿元,成为公募基金行业首批管理规模超千亿的主动权益基金经理之一。

这个数据堪称非常惊人了,毕竟根据公开资料,目前全行业除货基外规模上千亿的基金公司总共也就30来家,不足行业公司总量的四分之一。这样说来,张坤管理的资金规模已经相当于一家中型的基金公司。再加上去年以来市场行情的火爆,基金规模也在不断勇攀高峰,相信随着四季报的进一步披露,我们还能看到越来越多里程碑式的数据。

当然,随着基金规模的大幅攀升,管理人肩上的压力也陡然增加,不少明星基金经理都在四季报中提出了自己对管理规模的思考,例如多让投资者了解基金产品、提示清楚相关风险等等。至于接下来他们会如何表现,我们也需要好好研读一下四季报中的观点。

封面图片来源:摄图网

全球新型肺炎疫情实时查询