港股ETF蹦极!套利资金蜂拥溢价率全线缩水,港股主题基金有这些

来源:新经济e线 2021-01-20 17:22:56

新经济e线注意到,经过连续暴力拉升之后,港股ETF迎来分化。2021年1月20日,华安CES港股通精选100交易型开放式指数证券投资基金(港股100ETF)全天报收1.232元,以全天次低价报收,跌幅高达9.88%,位居场内ETF跌幅榜首席。当天,港股100ETF成交额也放大至7.28亿元,较前收盘激增5.32亿元,增幅高达近2.7倍。

此前在1月18日和19日两个交易日里,港股100ETF涨幅高达近两成,约18.15%。较19日基金净值1.2115相比,港股100ETF当天场内溢价率高达12.84%。

二级市场上,前期爆炒的港股ETF在套利资金打压之下全线大幅回落。截至1月20日,包括领跌的港股100ETF在内,在跌幅榜上位居前五的ETF全部被港股ETF所包揽。

余下4只港股ETF分别为华泰柏瑞中证港股通50交易型开放式指数证券投资基金(港股通50ETF)、招商上证港股通交易型开放式指数证券投资基金(上证港股通ETF)、华夏沪港通恒生交易型开放式指数证券投资基金(沪港通恒生ETF)、南方恒生交易型开放式指数证券投资基金(恒生指数ETF),全天分别大跌6.71%、5.58%、4.83%、4.17%,分别报收1.098元、1.168元、2.818元、2.78元。

溢价率全线缩水

新经济e线获悉,港股ETF蹦极背后,南向资金已开启疯狂买买买。当中,就有资金纷纷借道ETF南下抢筹。今年以来,相对A股有估值优势的恒生指数爆发式上涨,也带动港股ETF持续受到各类资金追捧。

Wind统计显示,截至1月19日,南向资金净买入265.93亿港元,再次刷新港股通开通以来净买入纪录,连续12个交易日破百亿。本周两个交易日南向资金累计加仓港股近500亿港元,已连续12个交易日净买入额超百亿港元,并再次刷新港股通开通以来单日净买入纪录。

不过,在套利资金横扫过境之后,港股ETF溢价率已全线缩水。截至1月20日收盘,港股100ETF溢价率骤降至0.41%。港股通50ETF、上证港股通ETF、沪港通恒生ETF、恒生ETF溢价率也分别缩水至0.09%、0.60%、-0.11%、-0.22%。

对于投资者而言,港股ETF既具有指数基金的特点,又具有交易便利性,除了用于进行中国香港市场的资产配置外,还有丰富的套利策略。不同于股票的是,上市交易的ETF既可以按照市场价买入,也可以根据净值进行场外申购。

因此,当二级市场价格低于单位净值时,便出现了折价套利的机会,此时投资者可以按市价买入ETF份额,然后申请赎回份额。反之,若二级市场价格高于单位净值时,又出现了溢价套利机会,投资者可以申购ETF份额,然后在二级市场卖出。

与此同时,这种折溢价套利模式也是一把双刃剑,若溢价率过高,即便恒生指数继续上涨,蜂拥而入的套利盘也可能会令相关ETF的价格大幅下跌。1月21日的市场表现就再现了这一幕。当天,在恒生指数继续强势上扬的情况下,港股ETF却全线大跌。

对此,有市场人士指出,由于ETF套利机制的存在,港股ETF在二级市场的表现与恒指走势并不完全挂钩。因此,投资者在交易任何ETF前,都需要先去查看前一天的净值,如果市场上的成交价格偏离净值过大,就要格外留意,以免受套利盘打压造成损失。

此外,Wind统计表明,今年以来部分港股ETF份额增长可观。截至1月19日,华夏恒生ETF份额从去年年末的61.62亿份增加至85.88亿份,资产规模突破百亿元大关,达133.09亿元,成为首只百亿港股ETF。

港股主题基金起底

另据新经济e线了解,近一月来恒生指数涨幅接近一成,领跑全球主要股指,业内料这可能是港股未来相当长一段时间内走强的开始。事实上,今年来的新发权益类基金也普遍把港股配置当作了标配。

业内认为,港股囊括了一批具备稀缺性、且估值相对较低的优质核心资产,同时随着国内疫情企稳、经济复苏,对于国际投资者来说,代表人民币资产的在港上市大陆企业的吸引力进一步上升。因此,对于普通投资者而言,可以通过适当配置港股基金、拥抱香港市场核心稀缺资产。

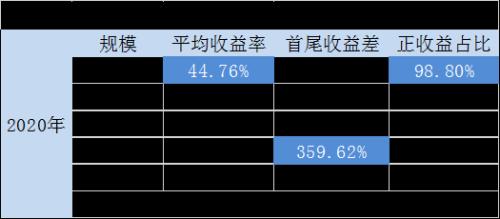

截至2021年1月18日,兴业证券(行情601377,诊股)筛选出当前全市场符合条件的42 只港股基金,规模合计534亿元,2020Q3 港股平均占比为87.27%、今年以来平均收益率为6%(筛选标准为最近一期港股投资市值占基金资产净值比例高于70%,且最新基金规模高于1 亿)。

被动型港股基金列表

其中,被动型港股基金共17 只、总规模252.46 亿元,平均港股占比为93.91%,今年以来平均收益率为5.53%。今年以来回报最高的为易方达中证香港证券投资主题ETF,累计收益9.29%。

从行业分布来说,被动型基金中主要配置的为金融和科技,金融占比平均超过40%。就主题分类而言,被动型港股基金可分为几大类:

第一大类跟踪港股整体表现或H股整体表现,具体为跟踪恒生指数或者恒生中国企业指数,基金只数最多,行业分布上金融占比较高;

第二大类为Smart Beta 类产品,如浙商港股通中华预期高股息A(高股息)、上投摩根港股低波红利A(高股息、低波动)、华宝港股通恒生中国A(大盘股)、华宝香港上市中国中小盘A(中小盘股);

第三大类为行业及主题类产品,如易方达中证香港证券投资主题ETF、鹏华港股通中证香港A 均跟踪金融行业,而嘉实港股通新经济A 跟踪科技、消费、医药等新经济相关主题。

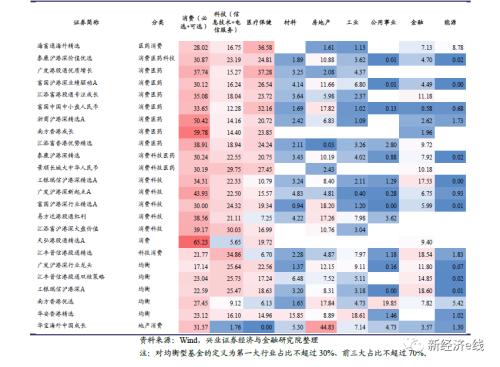

主动型港股基金行业占比(%)

此外,当前符合条件的主动型港股基金共25 只、总规模281.99 亿元,平均港股占比为82.75%,今年以来平均收益率为6.31%。其中,今年以来回报最高的为广发沪港深行业龙头,累计收益12.60%。

从行业分布上来讲,与被动型港股基金不同,主动型港股基金主要配置的行业分别为消费、医疗保健和科技,平均占比分别为34.28%、19.75%、19.42%。