40亿配股进展如何?这家券商最新回复!聚焦风控与自营,将投30亿向重资本业务

来源:券商中国 2021-01-15 09:28:31

1月13日晚间,华安证券(行情600909,诊股)针对证监会日前反馈的配股审查意见提交书面回复,重点就风控指标变动、自营业务风险、重资本业务投入等问题展开讨论。

需要注意的是,由于2020年分类评级下滑至BBB级,华安证券风险资本准备系数在2020年8月上调为0.9,导致其风险覆盖率从7月的270.91%下降为8月的199.98%。这意味着,虽然华安证券主要风险控制指标持续符合监管规定,但需要尽快提升净资本水平,并适度控制自营、信用、资管等业务规模,以减少对净资本的消耗。

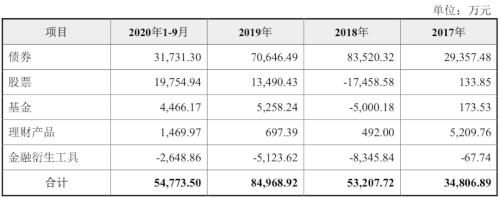

与此同时,受2020年债市行情影响,以债券投资见长的华安证券2020年前三季度自营收益为5.48亿元,不再延续过去两年快速增长。但同一时间内,其投资与交易业务(以自营为主)营收占比仍达到了21.52%,对整体业绩贡献较多。

华安证券表示,截至2020年上半年末,不管是自营固收金额还是两融融出资金金额,占该公司净资本比重仍与上市券商平均水平有一定差距,距离目标规模各需要增加20多亿元。因此计划将40亿配股拟募集资金中的20亿投向以融资融券为主的资本中介业务,另以10亿元投向以自营为主的投资与交易业务。

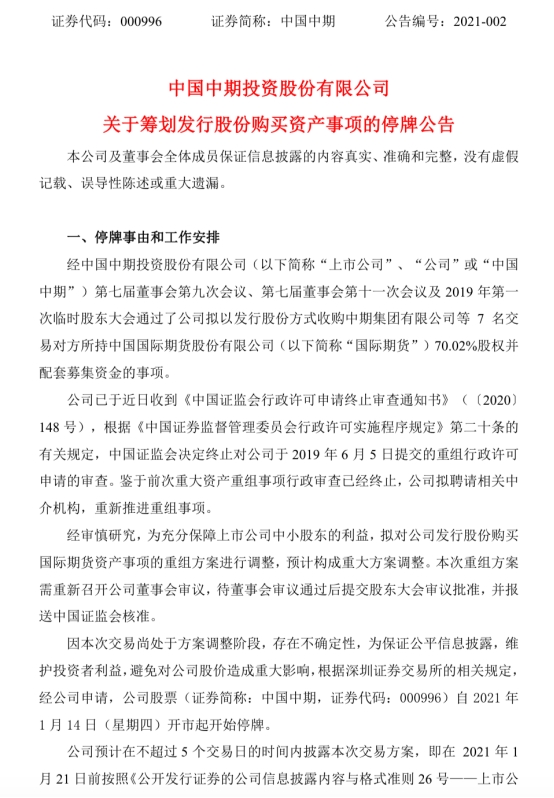

此前在2020年6月17日晚间,华安证券发布公告称,拟按照每10股配售3股的比例,向全体股东进行配售。本次配股募资总额为不超过40亿元,将用于增加资本金,优化业务结构,扩展相关业务,从而提升华安证券的抗风险能力和市场竞争力,促进战略发展目标的实现以及股东利益的最大化。

监管问询风控指标

按照惯例,监管此次仍旧首先要求华安证券补充披露报告期对风险控制指标,并要求保荐机构和会计师核查并发表明确意见。

数据显示,报告期内,华安证券主要风险控制指标持续符合监管规定,但风险覆盖率和流动性覆盖率两大指标在2020年出现了明显变化。

其中,华安证券风险覆盖率2020年6月末较2019年末下降较为明显,主要原因是2020年6月起适用修订后的《证券公司风险控制指标计算标准规定》,其中资管产品填报口径和计算标准变化,导致风险资本准备余额有所增长。而流动性覆盖率较以往年度有所下滑,则主要是因为,该公司卖出回购和自营业务在未来30日内资金流出规模较年初有所增长。

2020年8月,中国证监会公布《2020年证券公司分类结果》,华安证券分类评级结果由2019年的A级调整为BBB级。

根据《证券公司风险控制指标计算标准规定》,这意味着华安证券风险资本准备系数需要从0.7调整为0.9。这也直接导致该公司风险资本准备从7月的40.73亿元增加为8月的49.21亿元,进而导致风险覆盖率从7月的270.91%下降为8月的199.98%(仍持续符合≥100%的监管指标)。

“风险覆盖率指标不直接影响公司的盈利能力,但是随着风险资本准备调整系数的上升,为避免风险覆盖率的进一步下降,公司需着力提升净资本水平,适度控制长期股权投资规模,限制新业务对于净资本的消耗。”华安证券表示,同时也需适度控制自营业务、信用交易、资管业务和私募股权投资等业务的规模,降低风险资本准备余额,进而影响相应业务的扩张和盈利水平。

华安证券强调,综合上述指标比较情况,该公司在净资产、净资本规模低于可比公司均值的情况下,风险资本准备和表内外资产总额低于可比公司均值,但风险覆盖率、资本杠杆率、净稳定资金率、流动性覆盖率等风险管理指标总体优于可比公司。“通过融资扩充资本金有利于进一步提升抗风险能力,公司主要风险控制指标符合行业监管要求,与同行业可比公司相比不存在重大差异。”

自营业务备受关注

与此同时,华安证券的自营业务也受到了监管的重点关注,要求对自营业务规模不断增加(其中债券投资规模及占比较大),但投资收益(含公允价值变动)波动明显进行补充说明。

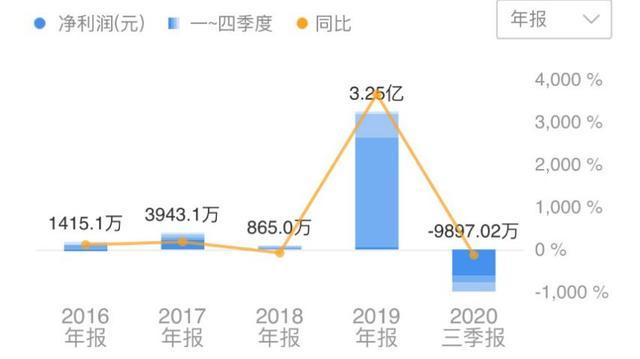

数据显示,2017年、2018年、2019年和2020年1-9月,华安证券投资与交易业务(以自营为主)分别实现营业收入1.36亿元、1.92亿元、8亿元和5.48亿元,占发行人营业收入的7.11%、10.88%、24.77%和21.52%。

按业务分部划分,华安证券投资收益(含公允价值变动)的主要来源于自营、资管、私募股权投资和另类投资业务。其中,自营业务业绩变动对投资收益(含公允价值变动)影响较大,而债券投资又是自营收益的最主要来源。

复盘最近几年华安证券的发展,可以看到2018年和2019年两年,其自营投资收益连续两年同比增幅超过50%,从2017年的3.48亿元快速增长至2019年的8.5亿元,连带使得投资与交易业务营收占比也从2017年的7.11%提升至2019年的24.77%。

华安证券透露,2018年债券市场呈现温和牛市行情,该公司债券投资抓住市场行情,主动提高投资规模,收益较2017年大幅提高;而2019年的债券市场呈“趋势弱、波动强”的分化格局,其债券投资则主动寻求结构性机会,收益较2018年有所下降,但仍保持了较高水平。但到了2020年,债券市场波动显著提升,短端利率债收益率波动达180bp,债券投资以防御型持仓结构为主,收益较2019年同期有所下降。

截至2020年9月底,华安证券自营业务信用债持仓规模106.05亿元,其中AA+以上债券占比87.28%,整体信用等级较高。参考中债估值对持仓债券公允价值,华安证券认定,截至2020年9月底,上述债券不存在重大减值的情况。

不过尽管近两年自营业务开展地红红火火,但华安证券及其保荐机构和会计师也同时提醒,华安证券自营业务已建立一套有效的内部控制机制,能有效控制日常经营面临的各项风险。如果证券市场出现持续低迷或连续下跌等系统性风险,可能导致公司自营业务出现收入大幅下滑甚至亏损的情况。

重资本投入低于行业平均

回到本次40亿规模的配股事项上,根据预案,华安证券计划以不超过20亿元投入的资本中介业务主要为融资融券等信用交易业务。2017年、2018年、2019年和2020年1-9月,该公司信用交易实现营业收入6.49亿元、6.19亿元、5.76亿元和4.54亿元,占发行人营业收入的33.86%、35.16%、17.83%和17.84%,显示华安证券资本中介业务对营收贡献比例有所下滑。

华安证券表示,与同行业上市公司相比,该公司资本中介业务特别是融资融券业务仍存在一定的差距。截至2019年末和2020年上半年末,华安证券融资融券业务融出资金余额占净资本比重均低于上市券商平均值水平。

假设以2020年上半年末华安证券净资本为基数,以2020年上半年末上市证券公司融资融券业务融出资金金额及占净资本比重指标前三十名平均值为目标,则该公司融出资金余额规模需增加约25.24亿元。

同时,华安证券拟利用不超过10亿元募集资金用于投资与交易业务,主要用于加大对固定收益产品为主的投资与交易业务投入。截至2019年末和2020年上半年末,华安证券自营固定收益类证券与净资本之比分别为162.83%和184.12%,低于A股上市证券公司196.52%和205.11%的平均水平。

若以截至2020年上半年末,华安证券净资本为基数,以截至2020年上半年末A股上市证券公司自营固定收益类证券占净资本比重指标的平均值为目标,则该公司自营固定收益类证券需增加投资规模约23.21亿元。