离岸人民币拉升200个基点!央行紧急行动,下调外汇存款准备金率2个百分点,强调人民币没有全面贬值!

来源:金融界 2022-09-05 18:22:12

金融界9月5日消息 央行17:00宣布,为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行8%下调至6%。

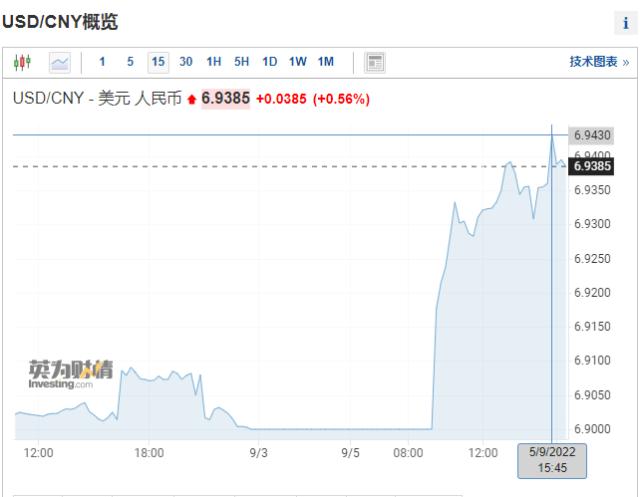

受此消息影响,离岸人民币兑美元短线拉升近200个基点。

此前,人民币对美元汇率在离岸和在岸市场双双大跌超300个基点。今日人民币对美元即期汇率以6.9155开盘,随后跌破6.92、6.93关口,午后进一步跌破6.94关口,截至收盘跌338点至6.9366元,创2020年8月17日以来新低。

更多反映国际投资者预期的离岸人民币对美元汇率9月5日同样走弱,盘中接连跌破6.93、6.94和6.95关口,同样续创2020年8月以来的新低。

与此同时,欧元兑美元跌破前低0.9898,续创2002年12月以来新低。

央行:人民币没有全面贬值 未来世界对人民币的认可度会不断增强

9月5日午后,人民银行副行长刘国强出席国务院政策例行吹风会表示,目前来看中国外汇市场运行正常,跨境资金流动有序,受美国货币政策的溢出效应虽然有影响,但是影响可控。

刘国强指出,这既得益于中国经济长期向好的基本面没有变,经济韧性比较强,而且目前我非常相信经济又进入了一个上行的阶段。另外也得益于中国的汇率机制,我们以市场供求为基础的汇率制度改革不断深化,宏观审慎的管理不断完善,汇率的弹性也明显增强,这样就比较好地发挥调节宏观经济和国际收支自动稳定器的功能。

在刘国强看来,人民币长期的趋势是明确的,未来世界对人民币的认可度会不断增强,这是长期趋势。但是短期内应该是这样的,双向波动是一种常态,有双向波动,不会出现“单边市”,但是汇率的点位是测不准的,大家不要去赌某个点。合理均衡、基本稳定是我们喜闻乐见的,我们也有实力支撑,我觉得不会出事,也不允许出事。

刘国强表示,在SDR货币篮子里,一个基本情况是美元升值了,人民币也升值了,但美元的升值幅度比人民币的升值幅度要大一些。所以,人民币并没有出现全面的贬值。美元今年以来升值了14.6%,在美元升值背景下,SDR(特别提款权)篮子里其他储备货币对美元都大幅度贬值,人民币也贬值了8%左右,但是和其他非美元货币相比,贬值幅度是最小的。

短期人民币汇率大概率“破7”,不必过度担忧

招商宏观指出,2018年以来每次人民币汇率贬值往往与强美元、弱出口、疫情突发等因素有关。本次汇率贬值的背景亦然:欧洲能源危机担忧及美联储态度转鹰令美元再度走高,国内疫情突发掣肘经济复苏斜率,叠加超预期降息。

粤开证券首席经济学家罗志恒从美元强势、疫情、中美货币政策分化三个角度分析:第一,美元指数触及110,创近20年来新高。第二,疫情反弹、高温天气、房地产风险等加大中国经济下行压力。第三,中美货币政策分化,利差持续收窄引发资本流出。

罗志恒指出,未来人民币汇率走势取决于三方面因素:一是美元指数的强弱,二是国内经济恢复情况,三是维护汇率稳定的政策干预。

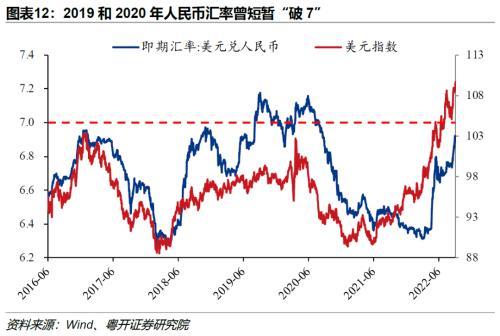

短期内人民币汇率大概率“破7”,根据历史规律,美元指数110对应的人民币汇率下沿是7.37,因此汇率“破7”也只是向均衡汇率的回归,不必过度担忧。

罗志恒也强调,需要理性看待汇率变化,从全球看人民币仍是强势货币,对于汇率“破7”不宜“刻舟求剑”。从相较于一篮子货币的人民币汇率指数来看,当前仍维持在100以上,大幅高于疫情前的91.4,也高于今年5月底的低点。

从人民币兑美元汇率的贬值幅度来看,要小于美元指数的升值幅度,也小于泰铢、欧元、韩元、日元的贬值幅度。

平安证券首经团队也指出,人民币汇率的点位本身不是最重要的,我国跨境资本流动形势是否平稳才是问题的本质。

当前期权市场的风险逆转指标所反映的人民币贬值预期,并未出现如今年4月时的快速蹿升,意味着市场恐慌情绪并未汹涌。经过2019年8月和2020年初的两轮人民币“破7”又归复,7这个点位本身并不易引起所谓超调。

罗志恒也认为,人民币汇率不具备长期贬值的基础,随着未来美元指数冲高回落、国内经济企稳恢复、政策工具的适当干预,人民币汇率将重新回到7以下,就像前两轮“破7”一样。

国金证券(行情600109,诊股)首席经济学家赵伟也表示,贸易顺差延续、央行工具充足、民间“外储”积累的背景下,中期贬值压力或相对可控。

汇率贬值影响几何?这些概念将受益

罗志恒指出,市场对于汇率贬值主要有以下几方面担忧:一是贬值预期可能加剧资本外流,冲击国内资产价格,引发金融风险,极端情况下可能重演1998年东南亚金融风暴;二是汇率贬值导致原材料进口成本上升,加剧输入性通胀压力,挤压下游行业利润;三是加大外债的还本付息压力,可能诱发钢铁、航运、地产等美元高负债行业的风险;四是对国内货币政策形成制约,稳增长政策空间受限。

但上述风险均总体可控:第一,当前人民币汇率贬值主因美元指数快速走强,人民币仍是强势货币,并未形成强烈的贬值预期;第二,中国粮食、能源等的对外依存度要小于欧洲,且一直强调保供稳价,此外,全球衰退风险上升导致大宗商品价格回落,均在一定程度上削弱了输入性通胀压力;第三,中国总体外债规模不大,外汇储备较为充足,房地产等高风险行业也正受到纾困政策的救助;第四,宏观政策“以我为主”,国内经济企稳恢复将有助于人民币汇率重新走强。

汇率贬值也有有利的一面:在全球经济衰退风险上升的背景下,市场担心出口增速快速回落,汇率贬值将在一定程度上增强中国出口产品的竞争力,提振出口;对于电子、家电、纺织服装等出口收入占比较高的行业,汇率贬值能够增加汇兑收益,改善企业经营效益。

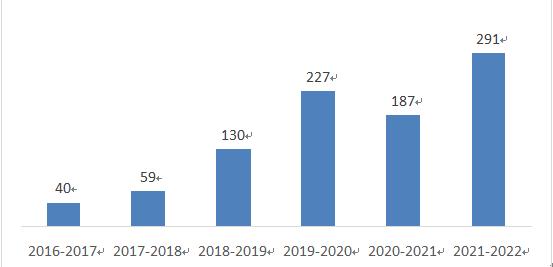

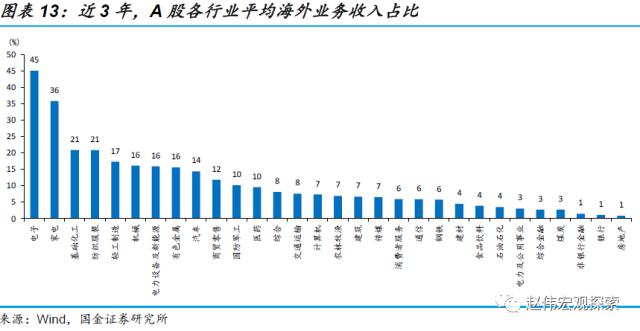

赵伟也指出,部分海外业务收入占比较高行业的结构性机会值得市场关注。一方面,人民币贬值,将进一步提高部分出口占比较高行业的价格竞争性优势;另一方面,出口业务的海外收入也有望受益于汇兑收益,人民币贬值或将进一步增厚出口导向型企业的利润。分行业看,2019-2021年间,电子、家电、基础化工、纺织服装、轻工制造、机械、电新等行业海外业务收入占比较高,有望从人民币贬值中受益。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐