A股依然有机会从“反弹”到“反转”,静待:工业用电回升

来源:金融界 2022-09-05 09:26:05

逆水行舟,不进则退——投资策略专题-20220903

1、国内经济复苏概率多大?哪些驱动力(行情838275,诊股)复苏?路径几何?

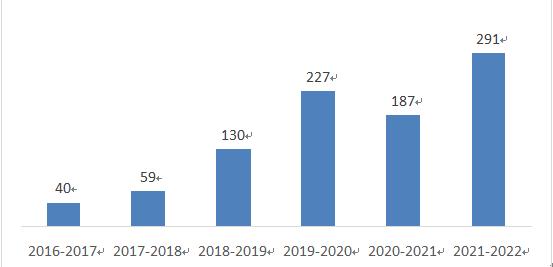

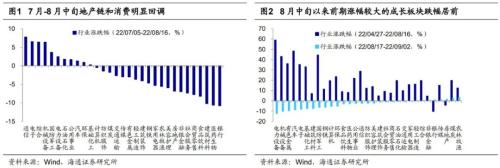

国内经济复苏“不进则退”,设立上限“工业用电”回升,复苏可期;反之,设立下限“M1增速”明显回落,则经济衰退概率加大。即便复苏亦将表现出结构性、两级性及曲折性等特征,具体来看:(1)出口具备韧性;(2)制造业有反转可能,但“尚欠东风”;(3)地产风险或贯穿2022H2;(4)基建贡献大概率低预期;(5)静待消费能力回升。国内经济只有跨越“两道坎”才有望走出“投资-需求”正向循环的持续性复苏。

2、国内流动性还能复苏多久?是否具备可持续性?

我们站在A股市场流动性复苏的初期,趋势上升的概率依然较大。流动性宽松基础是:宽货币“稳地产”或贯穿2022H2甚至到2023H1;流动性增量分两种情况:(1)若国内经济“跨过坎”,短期融资下降+M1回升+中长期信贷回暖;(2)若国内经济再陷入“衰退风险”,宽货币力度与财政刺激力度均将加大,市场流动性也不会差,但流动性剩余幅度或不及经济复苏的情况。

3、A股依然有机会从“反弹”到“反转”,静待:工业用电回升

当前A股仍处于“反弹”阶段:流动性宽裕+而基本面“尚欠东风”——逢低配置,但不冒进追高;一旦国内经济跨越了“第一道坎”——或开启“戴维斯双击”,可进攻。

4、风格会否切换?如何甄选风格下的优质细分赛道?

成长风格或贯穿全年主线:(1)从宏观、中观到微观具备基本面支撑;(2)创造现金能力强(CFROI),且实际回报率更高(CFROI-WACC),将吸引资本青睐;(3)不存在交易过热导致的无增量资金承接问题;(4)亦不存在交易过热导致的“估值泡沫”问题。基于上述四个维度,甄选“新半军”成长风格中的优质赛道:电力设备(储能、光伏、风电)+新能源汽车(电池、电机电控、能源金属)>半导体>军工。

5、哪些价值具备长期趋势性机会?

一是券商布局正当时:“赔率”受益于流动性扩张周期,“胜率”静待基本面“反转”;二是把握船舶大周期重启的重大机遇:既得益于全球经济后周期的“红利”,又将享受造船自身大规模“新旧迭代”周期的开启;三是重视黄金上升趋势:美国“滞胀”在即,货币属性需求将“先行”;倘若美国“衰退”,货币属性将叠加商品属性呈现需求“共振”。

风险提示:(1)国内工业用电持续疲弱,M1增速出现明显放慢;(2)国内消费能力长期处于较低水平;(3)房地产风险未能得到有效控制;(4)国内流动性剩余扩张被“打断”;(5)美国“滞胀”、“衰退”概率下降,或对黄金表现形成掣肘。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐