兴证期货:股指期权备兑策略

来源:金融界 2022-08-19 14:22:12

1. 股指期权简介

股指期权是以股票指数为行权品种的期权合约,作为一个投资、投机、套利和风险控制的金融工具,具有风险小(最大亏损为权利金),盈利大(行权后价差巨大)的特点。

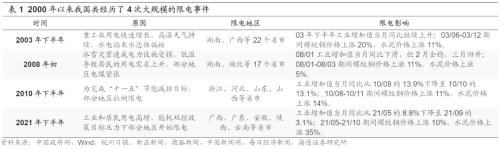

图表1:股指期货与期权的差别

2. 股指期权备兑策略

股指期权备兑卖出看涨期权策略是期权操作过程中相对比较基本,但非常有效的一种策略,适合各种期权投资者。该策略主要逻辑在于:在持有股票标的(过着股指期货多头、股票ETF多头)的同时,卖出对应的看涨期权作为增厚收益的来源。则在获得股票收益的同时,还可获得相应的权利金。但相对应的,当价格超过期权行权价的时,超出行权价的部分则无法获得。

图表2:备兑策略损益图

据来源:wind,兴证期货研发部

文章以2021年2月1日作为基期,沪深300ETF作为沪深300指数的指数型基金,具有高度相关性,选取沪深300ETF作为样本,在基期收于5.411元,截止2022年8月17日,收于4.276元,105%备兑组合为每个月卖出虚值5%幅度行权价的认购(比如沪深300ETF为4元,则选择4.2元行权价的认购),110%备兑组合为每个月卖出虚值10%幅度行权价的认购。

从2021年2月至2022年8月17日,沪深300ETF累计变化 -20.98%,即单纯持有沪深300ETF的投资者面临着这种幅度的浮亏;如果采取了105%备兑组合,期间仅损失了-11.94%(净值0.8806),相比裸持沪深300ETF,该策略增强了9.04%的收益。此外,110%备兑组合浮亏 -17.44%(净值0.8256),增强了3.54%的收益。

除了连续大涨之外的行情,备兑策略均要强于裸持标的多头本身,而近几年的结构牛市以及历史数据反映了连续大涨的概率很小,更多是以震荡行情为主,因此,备兑策略增强收益的优点较为突出,且备兑策略具有长期可操作性。

图表3:备兑策略净值表现

据来源:wind,兴证期货研发部

3. 备兑策略注意事项

首先,股指期权备兑策略收益最大来源仍是现货上涨,认购期权卖出只能提供增厚部分收益,因此,运用备兑卖出认购期权策略的前提是投资者在卖出期权之前,标的资产不会有大的下跌。

其次,在合约的选择上,应当选择平值或轻度虚值期权合约。深度实值期权,到期时被行权的可能性大,期权时间价值相对较小,备兑开仓策略收益相对较小,深度期权虚值期权的权利金较少,所以选择平值或适度虚值的期权合约,在到期时间选择上,由于近月合约相对而言价值流失较快,在同等条件下,卖出近月合约也是更好的选择。

最后,在给定价位愿意出售底层资产,要做好被行权的心理准备。在备兑策略减仓之后,如果价格大幅上涨,当价格高于卖出的认购期权的行权费用,则要接受标的资产被出售,超出行权价格的部分的收益无法实现这一现实。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐