三季度发运持续回升,铁矿供需逐步宽松——四大矿山三季度展望

来源:ZX黑色金属研究 2022-08-17 11:22:13

摘要

二季度四大矿山发运企稳,环比提升11%;进入三季度,在钢厂的复产预期下,铁矿需求或有短时回升;但国内经济增速承压,终端需求难以持续走高;叠加海外需求下降,发往国内比例难减,预计铁矿呈现供应过剩态势。

海外方面,四大矿山二季度发运共计27518万吨,环比增加11%;但由于一季度受疫情及强降雨影响,2022上半年整体发运水平不及预期,低于去年同期1%。三季度四大矿山新投项目仍有增量,外部干扰减少,预计环比将继续增加1600万吨;叠加海外需求进一步走软,发往中国运量或环比大幅增加1200万吨。

国内方面,在全年粗钢压减和需求疲软的限制下,生铁产量进一步提升空间有限;宏观刺激经济的效果不及预期,终端需求难以回升,钢厂炉料补库需求逐步走软,三季度铁矿港口库存将继续累库。随着北方环保督察完成,国产矿产量也有望增加,供需关系将逐步宽松,矿价或承压运行。

中期展望方面,铁矿供给大幅回升,但需求增量难以改善,矿价或持续走跌。发改委定调全年粗钢同比减量,终端需求仍然承压,铁矿需求难有增量;海外铁矿发运同环比均将增加;同时在“基石计划”下,下半年国内矿石产能仍有提升空间,铁矿难改下行趋势。

风险提示:矿山发运下降,终端需求加速回升(上行风险);需求改善不及预期,减产政策加速落地(下行风险)。

正文

一、四大矿山二季报解析

二季度海外供给好转,外部干扰减弱;除巴西淡水河谷下调年度产量目标外,力拓目标保持不变;FMG则在进入新财年后,提升财年发运目标至1.87-1.92亿吨;BHP设立的新财年目标设定2.78-2.90亿吨,本财年的2.83亿吨产量位于目标内,较为稳健。二季度四大矿山发运共计27518万吨,环比增加11%,同比提升0.6%。

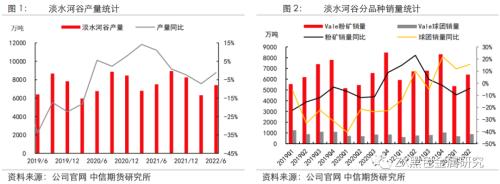

1、巴西淡水河谷:上半年产销不及预期,下调全年生产目标

进入二季度后,巴西强降雨影响逐渐解除,铁矿发运环比大幅回升。淡水河谷二季度铁矿总产量为7410.8万吨,环比增加17.4%,同比减少1.2%;球团产量867.2万吨,环比增加25.2%,同比增加8.3%。销量方面,二季度粉矿销量为6431.8万吨,环比增加22.9%,同比减少2.3%;球团销量为884.3万吨,环比增加26.1%,同比增加15.6%。

淡水河谷表示将其年度目标从之前的3.2-3.25亿吨下调至3.1-3.2亿吨的生产区间,下调幅度500-1000万吨。全年来看,一季度受强降雨影响较大,而二季度淡水河谷又将其中西部系统出售,上半年整体产销情况不及预期。若以新的产量目标下限3.1亿吨计算,淡水河谷1-6月的产量完成率仅为44.3%,处于往年中等偏低水平,下半年尚需完成1.73亿吨以达到全年生产目标。根据往年产量情况预估,淡水河谷全年新生产目标完成概率较大。

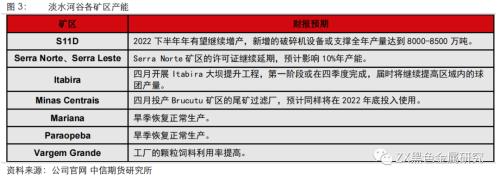

根据具体矿区分析:

北部系统包含SerraNorte,SerraLeste和S11Dmines三个矿区,约占其总产量的53%。二季度产量为3907万吨,环比增加3.6%:S11D矿区安装完成最后一台初级破碎机,机械维修和废料对生产的影响被降至最低。至此,S11D矿区上半年共安装4台移动式破碎机和4台初级破碎机,碧玉岩废料问题得以缓解。随着S11D矿区的逐步增产,预计该矿区全年产量能达到8000-8500万吨左右。

但北部系统的产量同比下降10.2%:1)SerraNorte矿区的许可证继续延期;2)PontadaMadeira码头在调整货物库存的堆放结构,将雨季期间S11D矿区生产的货物水分含量进行调整。

东南部系统包含Itabira,MinasCentrais和Mariana三大综合生产区。一季度此系统产量表现优异,二季度继续大幅增长,环比增加31%至1956万吨。

目前,东南部体系仍有较多在建项目,预计今年四季度产量能继续释放:

1)Itabira综合矿区通过重新评估尾矿管理解决办法,提升生产效率;同时四月开展的Itabira大坝提升工程,第一阶段或在四季度完成,届时将继续提高区域内的球团产量。

2)MinasCentrais生产区的产品在中国选矿工厂集中加工,Brucutu矿区产量得以提高;以及四月投产Brucutu的尾矿过滤厂,预计同样将在2022年底投入使用。

3)Mariana综合区则因暴雨影响结束、维修活动有所减少,Timbopeba矿山的产量在旱季将有所改善。

南部系统主要包含Paraopeba和VargemGrande两大综合体。一季度受暴雨影响最为严重,进入二季度,矿山加速复工复产,整体产量环比回升48%:1)VargemGrande和Mutuca矿山表现优异,VargemGrande工厂的颗粒饲料利用率更高;2)第三方采购量的增加。

总体来看,下半年淡水河谷S11D矿区、Itabira、以及MinasCentrais矿区均有新增产能落地,产量环比预计提升;但由于上半年铁矿生产严重不及预期,难以回补,因此淡水河谷下调年度产能目标3.1-3.2亿吨。

2、澳大利亚:二季度外部干扰解除,未来仍有增量

力拓:二季度产销环比同比均有提升,但上半年整体表现不及预期。

二季度力拓的铁矿产量和销量环比大幅回升,下半年仍有望继续增产,皮尔巴拉地区2022年发运目标保持3.20-3.35亿吨不变。产量方面,二季度皮尔巴拉业务铁矿石产量为7864.3万吨,环比增加10%,同比增加4%。发运量方面,二季度皮尔巴拉业务铁矿石发运量为7990.7万吨,环比增加12%,同比增加5%。另外,二季度加拿大铁矿石公司(IOC)(力拓占股58.7%)的球团精粉总产量为260.3万吨,环比增加8%,同比减少4%。

由于在一季度中经历强降雨天气,以及疫情后的劳动力供应受限,力拓的产销皆处于同期低值。在外部影响减弱后,力拓大力推进铁矿业务,同时得益于Gudai-Darri矿区在6月交付第一批铁矿石,以及MesaA湿选厂的稳定投产,二季度铁矿环比表现优异。

截至二季度,取年度发运目标的下限计算,皮尔巴拉年度发运目标已完成47.3%,处于同期低位;但随着Gudai-Darri矿区产能的持续释放,以及疫情的进一步蔓延,力拓下半年有望持续发力以完成全年目标。

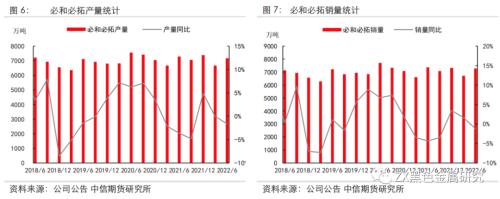

必和必拓:顺利完成财年目标,未来产能继续提升

二季度得益于矿区SouthFlank项目的投产,产量快速提升;叠加新冠疫情及矿区设备检修情况好转,全财年铁矿产销表现优异。2022年二季度,必和必拓铁矿石总产量为7166万吨,环比增长7%,同比下降2%;全财年(2021年7月至2022年6月)产量共计2.83亿吨,处于其财年目标(2.78-2.88亿吨)的中间值水平。销量方面,铁矿石总销量为7279.6万吨,环比增加8%,同比减少1%;其中,粉矿销量同比下降9%,块矿销量同比增长22%。

具体来看,进入财报的最后一个季度,MAC矿区的SouthFlank项目产量快速增长,其计划产能在8000万吨,二季度的平均产能已达6700万吨,环比提升15%。除Yandi矿区因矿山资源枯竭,环比下降24%,同比下降65%外,其余地区产量环比均有提升。叠加一季度的疫情和暴雨天气影响逐渐解除,二季度的整体产销情况已基本恢复至同期水平。

巴西Samarco矿区方面(必和必拓拥有其铁矿石项目50%的股权),2022财年已实现满产,达到407万吨;预计该项目2023财年的产量将在300万吨至400万吨之间(BHP所属权益)。二季度Samarco矿区产量100万吨,环比增加0.6%,全财年总产量达到407万吨,较2021财年提升110%,体现了该项目产能已提升至满产状态。

FMG:环比同比均有增量,继续上调新财年目标

FMG二季度发运方面表现强劲,是四大矿山中唯一发运同比增加的公司;新的IronBridge磁铁矿项目有望在2023年一季度开始生产,新财年(2022年7月-2023年6月)发运目标提升至1.87-1.92亿吨,创历史新高。

在一季度FMG将2022财年的发运目标从1.8-1.85亿吨上调至1.85-1.88亿吨后,财年最后一个季度发运持续冲量,使得2022财年总发运量超全年指导量上限100万吨。二季度FMG铁矿石产量(铁矿加工量OreProcessed)达4680万吨,环比增加6%,同比减少8%。2022财年财年铁矿石总产量为1.887亿吨,同比2021财年增加2%。二季度FMG发运量达4950万吨,环比增加6%,同比持平。2022财年铁矿石总发运量为1.890亿吨,同比2021年增加4%。

进入新财年,FMG的发运目标为1.87-1.92亿吨,创历史新高,主要由于IronBridge磁铁矿项目有望在2023年一季度落地。目前已完成初级破碎机的安装,并开始调试从初级破碎机到粗矿堆的干式回路。同时位于黑德兰港的精矿处理设施建设已经取得较大进展,该矿区意在2023年一季度开始生产品位为67%的铁精粉,预计年产能将在12-18月后达到2200万吨。

澳洲三大矿山目前均有新项目在持续推进,未来产量仍有提升空间。四大矿山中,仅淡水河谷下调其全年发运目标;整体而言,下半年铁矿供给仍有增量,我们预计下半年环比提升13%,同比上升3%,贡献1600万吨的同比增量。

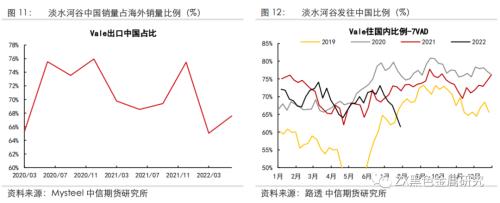

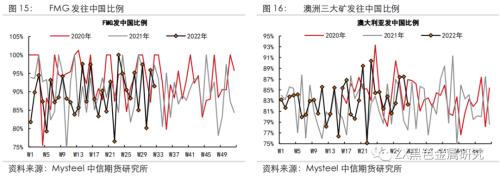

二、四大矿山发往中国比例

四大矿山二季度发往国内比例有所提升,其中巴西淡水河谷及澳洲FMG比例环比上升明显。由于海外铁水产量基本见顶,我们预计三季度四大矿山发往国内比例继续增加。

二季度,淡水河谷发往中国的量占其总海外销量的67.6%,环比增加

2.6%,同比小幅下滑0.9%。根据高频数据显示,进入二季度后,巴西发往国内铁矿石占比低位回升;下半年,由于海外经济承压,以及地缘政治影响或难进一步恶化,海外铁水产量预计延续下行趋势,往国内发运比例或重新提升。

澳洲方面,三大矿山二季度发往国内比例84.2%,环比增加0.6%,同比增加0.6%。由于海外铁水产量基本达峰,澳洲发中国港口贸易量或进一步提升。

力拓二季度发往中国比例为77.1%,环比减少0.1%,同比减少0.8%;

必和必拓二季度发往中国比例为85.4%,环比减少0.1%,同比增加2.3%;

FMG二季度发往中国比例为90.1%,环比增加1.9%,同比增加0.4%。

三、四大矿山三季度发运预估

根据公司季报披露信息,我们预估四大矿山2022年三季度发运量共计29100万吨,环比提升5.8%,同比增加0.7%。上半年全球受疫情影响严重、叠加澳巴持续的强降雨天气,四大矿山的铁矿供应同比均有回落;下半年外部干扰减少,产销有望实现增长,弥补前期的减量。

由于海外钢铁需求的持续下滑,发往国内的铁矿比例逐渐上升,我们预计三季度四大矿山发至中国环比增加1200万吨,同比约增180万吨。三季度海外地缘政治干扰因素逐步缓解,欧洲国家对巴西粉矿的需求下降,巴西发往中国货量或大幅增加;海外需求回落延续,澳洲发往国内比例预计有走强的可能。

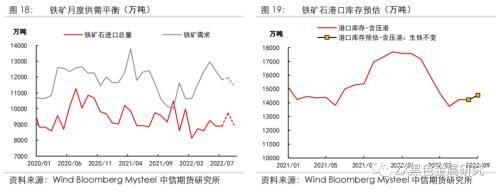

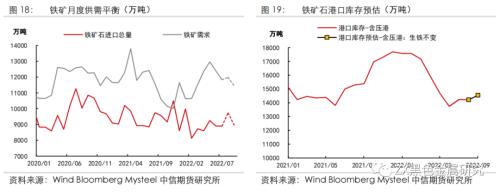

四、供需推演:累库幅度放缓,总量继续过剩

三季度,主流矿山发运回稳,叠加海外经济滞涨,预计铁矿到中国的进口量开始增加;但终端需求难以回升,铁矿供需平衡继续转弱。

供给端,四大矿山三季度供应有望稳中回升,发运同比小幅增加;海外经济增速承压,铁水产量基本见顶,因此铁矿到中国的进口比例也将有所增加。国内铁精粉则维持正常供应。

需求方面,在全年粗钢压减要求下,生铁产量进一步提升空间有限。短期钢厂出现利润,钢材持续去库,钢厂存在复产预期,驱动钢厂补充原料库存,港口铁矿累库幅度有所放缓。但下半年钢材需求承压,终端需求难以大幅好转,在铁矿高供给的背景下,铁矿将持续累库。

五、总结:供应逐步宽松,矿价承压运行

二季度四大矿山发运企稳,环比提升11%;进入三季度,在钢厂的复产逻辑下,对于铁矿需求有短时回升,但国内经济下行,终端需求难以持续增加;叠加海外发运稳步提升,发往国内比例难减,预计矿价承压运行。

海外方面,四大矿山二季度发运共计27518万吨,环比增加11%;但由于一季度受疫情及强降雨影响,2022上半年整体发运水平不及预期,低于去年同期1%。三季度四大矿山新投项目仍有增量,外部干扰减少,预计环比将继续增加1600万吨;叠加海外需求进一步走软,发往中国运量或环比大幅增加1200万吨。

国内方面,在全年粗钢压减和需求疲软的限制下,生铁产量进一步提升空间有限;宏观刺激经济的效果不及预期,终端需求难以回升,钢厂炉料补库需求逐步走软,三季度铁矿港口库存将继续累库。随着北方环保督察完成,国产矿产量也有望增加,供需关系将逐步宽松,矿价或承压运行。

中期展望方面,铁矿供给大幅回升,但需求增量难以改善,矿价或持续走跌。发改委定调全年粗钢同比减量,终端需求仍然承压,铁矿需求难有增量;海外铁矿发运同环比均将增加;同时在“基石计划”下,下半年国内矿石产能仍有提升空间,铁矿难改下行趋势。

风险提示:矿山发运下降,终端需求加速回升(上行风险);需求改善不及预期,减产政策加速落地(下行风险)。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐