锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点

来源:金融界 2022-08-08 10:24:50

锂电周报

产业链排产环比向上,澳矿拍卖价格重回高点

主要观点

7月新能源车景气延续,产业链订单充足排产向上备货“金九银十”销售旺季

7月比亚迪(行情002594,诊股)、小鹏、理想、埃安、哪吒、赛力斯(行情601127,诊股)、零跑销/交付量分别为162,530 /11,524/10,422/25,033/14,037/13,291/12,044辆,同比+224%/+43%/+21%/ +138%/+134%/+317%/+177%,环比+21%/-25%/-20%/+4%/+7%/+7%/+ 7%。8月产业链各环节排产环比均向上增加,为“金九银十”新能源车销售旺季备货,行业保持高景气,建议关注供需仍紧的上游锂环节、受益于部分原料降价,电池涨价从而盈利能力修复的电池环节与产业新进入者如美联新材(行情300586,诊股),技术创新者东威科技(行情688700,诊股)等。

复合铜箔高安全性,提高能量密度,原材料成本低廉,产业或进入快速渗透期

6μm PET复合铜箔质量约为传统铜箔的43%,应用在动力电池上能提高约6.6%的能量密度,且原材料成本仅为传统铜箔的35%,当前由于良率等问题生产成本仍较传统铜箔高11%,但优越的性能使得下游电池厂对其应用态度积极,宝明、双星等厂商宣布投资建产复合铜箔,随着技术成熟良率提升带动生产成本下探,产业或进入快速渗透期。

PLS锂精矿第八次拍卖成交价重回高点,雅保进一步上调22全年锂售价预期

Pilbara第八次锂精矿拍卖成交价6350美元/吨(SC5.5,FOB,黑德兰港),较7月13日第七次拍卖成交价6188美元/吨高出近3%,与第6次拍卖成交价一致,价格回归高位,考虑到品位折算、运费等相当于7012美元/吨,推算碳酸锂成本约45万/吨以上,强有力从成本端支撑锂盐价格维持高位。Q2澳洲6座主力矿山供产出59.88万吨锂精矿(SC6.0),环比增加25%,但部分矿山如Pilbara、Mt Cattlin产出的锂精矿品位均降低,则实际增加的锂精矿产量有限。雅保锂板块Q2调整后EBITDA为4.95亿美元,同比+354%,原因系1)价:售价同比增长160%;2)量:La Negra III/IV的扩张带动销量同比+18%。此外雅保预计22全年平均售价同比+225-250%(较之前进一步上调),调整后EBITDA同比+500-550%,供需关系仍紧或使锂价持续高位,行业仍保持高景气度,拥有优质锂资源、自供率高及一体化锂企将充分受益。

建议关注

一产能释放、成本压力缓解毛利回升电池厂:宁德时代(行情300750,诊股)、亿纬锂能(行情300014,诊股)、国轩高科(行情002074,诊股)等;二供需支撑锂价高位利润释放锂资源公司:科达制造(行情600499,诊股)、融捷股份(行情002192,诊股)、盛新锂能(行情002240,诊股)、天齐锂业(行情002466,诊股)等;三格局清晰、优势明显、供需仍紧中游材料环节:恩捷股份(行情002812,诊股)、璞泰来(行情603659,诊股)、长远锂科(行情688779,诊股)、厦钨新能(行情688778,诊股)、当升科技(行情300073,诊股)、容百科技(行情688005,诊股)、中伟股份(行情300919,诊股)、德方纳米(行情300769,诊股)等。

风险提示

新能源汽车发展不及预期;相关技术出现颠覆性突破;产品价格下降超出预期;产能扩张不及预期、产品开发不及预期;原材料价格波动。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101820103.png)

正文目录

1 产业链排产环比向上,澳矿拍卖价格重回高点

2 行情概览

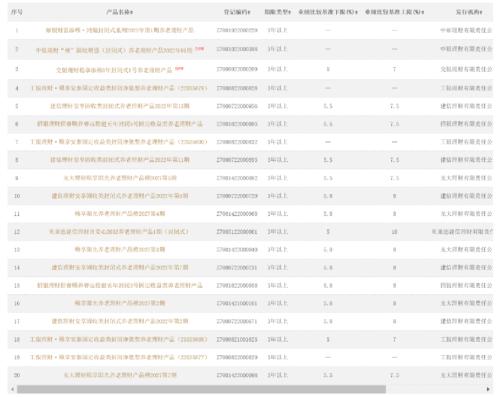

2.1 标的池

2.2 涨跌幅及PE变化

3 行业概览

3.1 产业链价格变化

3.2 产业链产销数据跟踪

3.3 行业重要新闻

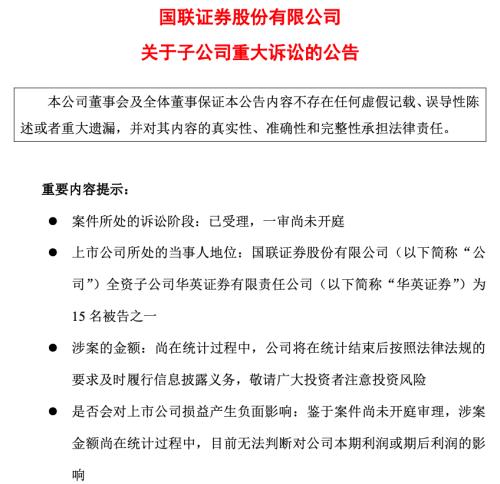

3.4 重要公司公告

3.5 新股动态

风险提示

1

产业链排产环比向上,澳矿拍卖价格重回高点

7月新能源车企销量同比大增,产业链订单充足排产向上备货“金九银十”销售旺季

7月比亚迪、小鹏、理想、埃安、哪吒、赛力斯、零跑销/交付量分别为162,530 /11,524/10,422/25,033/14,037/13,291/12,044辆,同比+224%/+43%/+21%/ +138%/+134%/+317%/+177%,环比+21%/-25%/-20%/+4%/+7%/+7%/+ 7%。8月产业链各环节排产环比均向上增加,为“金九银十”新能源车销售旺季备货,行业保持高景气,建议关注供需仍紧的上游锂环节、受益于部分原料降价,电池涨价从而盈利能力修复的电池环节与产业新进入者如美联新材,技术创新者东威科技等。

复合铜箔高安全性,提高能量密度,原材料成本低廉,产业或进入快速渗透期

6μm PET复合铜箔质量约为传统铜箔的43%,应用在动力电池上能提高约6.6%的能量密度,且原材料成本仅为传统铜箔的35%,当前由于良率等问题生产成本仍较传统铜箔高11%,但优越的性能使得下游电池厂对其应用态度积极,宝明、双星等厂商宣布投资建产复合铜箔,随着技术成熟良率提升带动生产成本下探,产业或进入快速渗透期。

PLS锂精矿第八次拍卖成交价重回高点,雅保进一步上调22全年锂售价预期

Pilbara第八次锂精矿拍卖成交价6350美元/吨(SC5.5,FOB,黑德兰港),较7月13日第七次拍卖成交价6188美元/吨高出近3%,与第6次拍卖成交价一致,价格回归高位,考虑到品位折算、运费等相当于7012美元/吨,推算碳酸锂成本约45万/吨以上,强有力从成本端支撑锂盐价格维持高位。Q2澳洲6座主力矿山供产出59.88万吨锂精矿(SC6.0),环比增加25%,但部分矿山如Pilbara、Mt Cattlin产出的锂精矿品位均降低,则实际增加的锂精矿产量有限。雅保锂板块Q2调整后EBITDA为4.95亿美元,同比+354%,原因系1)价:售价同比增长160%;2)量:La Negra III/IV的扩张带动销量同比+18%。此外雅保预计22全年平均售价同比+225-250%(较之前进一步上调),调整后EBITDA同比+500-550%,供需关系仍紧或使锂价持续高位,行业仍保持高景气度,拥有优质锂资源、自供率高及一体化锂企将充分受益。

我们建议关注三条投资主线:

投资主线一:电池厂环节。中长期角度来看,锂电行业仍保持高景气度发展,依旧是最好的投资赛道。而随着中游各环节逐步释放产能,高企的材料价格有望逐步缓解,同时电池厂与整车厂协商价格、且逐步建立金属价格联动机制,能够有效转嫁部分成本压力。电池厂毛利率有望回升,或将迎来量价齐升的良好局面。建议关注头部有全球竞争力的电池厂,以及有潜力的二线电池厂:宁德时代、亿纬锂能、国轩高科、孚能科技(行情688567,诊股)等。

投资主线二:上游锂资源环节。预计2021-2023年,锂供给需求差为-1.6/-1.3/-0.6万吨LCE,新能源需求占比提升、持续性更强,但新增供给投产难度更大、周期更长,锂资源开发难度与进度难以匹配下游需求增长的速度和量级,供需有力支持中长期高锂价,产业链利润上移,相关公司有望实现超额利润。建议关注锂资源属性强、低成本稳定产出且仍有扩产潜力的企业:科达制造、融捷股份、盛新锂能、天齐锂业。

投资主线三:格局清晰、优势明显、供需仍然紧张的中游材料环节。建议关注1)受设备、技术壁垒影响扩产有限,高端产能供需偏紧,龙头受益的隔膜、铜箔环节:恩捷股份、星源材质(行情300568,诊股)、嘉元科技(行情688388,诊股)、诺德股份(行情600110,诊股)等;2)石墨化因高耗能,供需紧平衡的负极及石墨化环节:璞泰来、贝特瑞(行情835185,诊股)、翔丰华(行情300890,诊股)等;3)以磷酸铁锂和高镍三元为代表的高增速赛道:德方纳米、当升科技、容百科技、中伟股份、华友钴业(行情603799,诊股)等。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101820524.png)

2

行情概览

2.1

标的池

我们将锂电产业链中的83家公司分为电池、锂钴、正极及前驱体、负极、隔膜、电解液等十二个子行业,以便于更细致准确的追踪行情。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101821139.png)

2.2

涨跌幅及PE变化

本周锂电产业链整体下跌0.21%,沪深300下跌0.32%,电气设备(申万)下跌2.62%。子行业中结构件、负极、锂钴、电池分别上涨4.42%、1.68%、0.56%、0.42%,电解液、导电剂、隔膜、正极及前驱体、铝塑膜、充电桩及设备、集流体、电驱电控分别下跌-0.04%、-0.85%、-1.04%、-1.10%、-3.93%、-4.42%、 -5.49%、-6.15%。

个股方面,本周涨幅居前的个股为南都电源(行情300068,诊股)、天原股份(行情002386,诊股)、星云股份(行情300648,诊股)、德方纳米、孚能科技,分别上涨29.1%、18.1%、15.1%、9.8%、7.2%;跌幅居前的个股为鼎胜新材(行情603876,诊股)、中材科技(行情002080,诊股)、海目星(行情688559,诊股)、杭可科技(行情688006,诊股)、富临精工(行情300432,诊股),分别下跌-11.3%、-10.8%、-8.8%、-8.7%、-8.4%。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101821964.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101822485.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101822861.png)

3

行业概览

3.1

产业链价格变化

正极材料:电解钴、三元前驱体价格有所下降,三元材料、电池级氢氧化锂、电池级磷酸铁、动力型磷酸铁锂与上周持平,电解镍、电池级碳酸锂价格有所上升,整体市场成交重心暂时维稳。金属钴镍方面,电解钴(≥99.8%)8月5日均价31.85万元/吨,较上周下降4.21%;电解镍(1#)8月5日均价18.335万元/吨,较上周上升0.41%;电池级碳酸锂8月5日均价48万元/吨,较上周上升0.52%。目前随着碳酸锂产量的逐渐释放,市场供需关系得到缓解。下游企业对高价碳酸锂接受程度较为一般,市场博弈状态仍将延续。受供需格局及情绪面影响,预计短期碳酸锂价格将持续维稳。电池级氢氧化锂8月5日均价47.4万元/吨,与上周持平,三元前驱体(523型)、三元前驱体(622型)、三元前驱体(811型)8月5日均价分别为10.95、12.1、13.4万元/吨,分别较上周下降1.79%、1.22%、0.74%。从市场层面来看,近期前驱体企业消耗库存的操作减少了外采原料需求,叠加原料端镍产品供应增量,数码需求不佳带动钴价走弱,前驱体生产成本有所回落。从后市来看,短期内前驱体企业的出货增量以海外客户需求为主,国内交投表现偏淡。三元材料中三元523(动力型)、三元622(常规)、三元811(动力型)8月5日均价分别为32.6万元/吨、35.55万元/吨、38.1万元/吨,于上周持平。磷酸铁(电池级)8月5日均价为2.425万元/吨,与上周持平。动力型磷酸铁锂8月5日均价为15.5万元/吨,与上周持平。从市场层面来看,4月份5系与8系三元材料国内整体需求走弱,导致三元材料产量预计下滑5-10%。数码型产品受需求持续低迷,近期报价回落明显;高镍材料方面,部分海外项目起量对相关供应链需求有所提振。就后市来看,疫情影响逐步减弱的预期下,终端陆续复工复产,但需求传导需要一定的时间,6月份市场预计整体恢复有限。

负极材料:市场供应持续紧张,后续上涨逻辑清晰。8月5日人造石墨(中端)均价5.3万元/吨,与上周持平,天然石墨(中端)均价5.1万元/吨,与上周持平。受疫情影响,4月部分负极厂家实际出货情况低于预期,进入5月下游市场逐步恢复正常,再加上6月旺季即将来临,负极企业生产均在按节奏推进。负极企业上涨意愿强烈,落地仍处于博弈阶段。原料价格仍高位企稳 ,石墨化新增产能部分受到疫情影响节奏有所放缓。短期来看,负极材料仍是电芯厂采购的心头好。

隔膜:隔膜价格较上周持平,企业积极扩产但整体供给维持偏紧。8月5日干法隔膜(16μm)均价为0.85元/平方米,与上周持平,湿法隔膜(9μm)均价为1.475元/平方米,与上周持平。疫情对产业链的影响逐步得到缓解, 由于疫情的扰动因素, 导致头部电池厂商在4月及5月的采购力度减弱, 终端的减量一定程度传导到隔膜厂商的整体出货, 市场需求减弱使得目前的市场供需发生改变, 紧张的供给状态得到一定程度缓解。除专注海外市场的隔膜厂商之外,其余厂商近期的订单量多少受到一定的影响。但随着特斯拉产量预计在5月中下旬整体全面恢复,中游的需求将快速提升。

电解液:三元电解液、磷酸铁锂电解液、六氟磷酸锂价格与上周持平,电解液溶剂价格有所上升。三元电解液(圆柱/2600mAh)8月5日均价为7.25万元/吨,于上周持平;磷酸铁锂电解液8月5日均价为6.25万元/吨,于上周持平;六氟磷酸锂8月5日均价为26.75万元/吨,与上周持平;电池级DMC价格为0.885万元/吨,较上周上升4.12%,电池级EC价格为0.95万元/吨,较上周上升3.83%。短期来看,疫情影响,整体市场偏弱,价格走低,客户拿货积极性不高,业内人士普遍认为终端需求并非没有,而是由于疫情等“黑天鹅”事件市场需求被延后。随着疫情好转,整体市场需求回暖,电解液及其材料市场需求曲线将迎来反弹。

电芯:三元电芯价格维稳。方形动力电芯(三元)8月5日均价为0.88元/Wh,与上周持平;方形动力电芯(磷酸铁锂)8月5日均价为0.8元/Wh,与上周持平。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101823205.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101823719.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101824324.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101824649.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101825121.png)

3.2

产业链产销数据跟踪

2022年6月我国新能源(行情600617,诊股)汽车销量为53.2万辆,同比上涨107.8%,环比上涨19.0%。从销售结构来看,纯电动汽车销量达45.2万辆,环比增长38.2%,插电式混合动力汽车销量为12.0万辆,环比增长20.0%。

2022年6月,欧洲五国新能源汽车销量为14.93万辆,同比下降21.83%,环比增长20.89%。6月德国新能源汽车销量持续领跑其余四国,总销量为5.84万辆,同比下降46.87%,环比增长11.48%。

2022年6月我国动力电池产量和装机量同比增长、6月产量和装机量环比增长。2022年6月我国动力电池产量41.3GWh,同比增长171.7%,环比增长16.1%;2022年6月我国动力电池装机量27GWh,同比增长143.3%,环比增长45.5%。

2022年5月我国四大电池材料出货量同比增速明显、环比除天然石墨外均增长。正极材料:2022年5月,三元正极出货量3.67万吨,同比增长14.15%,环比增长1.10%;磷酸铁锂正极出货量6.155万吨,同比增长91.15%,环比增长11.71%。负极材料:2022年5月,人造石墨出货量7.16万吨,同比增长75.75%,环比增长2.67%;天然石墨出货量1.83万吨,同比增长129.36%,环比减少1.56%。隔膜:2022年5月,湿法隔膜出货量8.08亿平方米,同比增长95.10%,环比增加0.37%;干法隔膜出货量1.81亿平方米,同比增长58.08%,环比增长1.97%。电解液:2022年5月出货量4.60万吨,同比增长38.55%,环比增长8.92%。

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101825430.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101825863.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101826278.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101826855.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101827354.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101827714.png)

![[华安新能源与汽车]锂电周报:产业链排产环比向上,澳矿拍卖价格重回高点](http://getimg.jrj.com.cn/images/2022/08/weixin/one_20220808101828053.png)

3.3

行业重要新闻

特斯拉加码三元电池,与中伟股份、华友钴业签长单协议(OFweek维科网)

7月31日晚,中伟股份、华友钴业均公告称,公司拟向特斯拉供应电池材料三元前驱体产品,供货时间分别为2023年1月至2025年12月、2022年7月1日至2025年12月31日。

中伟股份公告称,为进一步延续和深化双方之间的友好合作关系,公司与特斯拉于2022年7月30日签订了《ProductionPricingAgreement》(简称“合同”)。合同约定,中伟股份将在2023年1月至2025年12月期间向特斯拉供应电池材料三元前驱体产品。合同交易金额占中伟股份最近一个会计年度经审计主营业务收入50%以上。

2020年3月,中伟股份与特斯拉签订了有关合同,公司于2020年1月至2022年12月期间向特斯拉供应电池材料三元前驱体产品。

华友钴业在公告中表示,公司控股子公司华友新能源科技(衢州)有限公司、华友(香港)有限公司与Tesla,Inc.以及特斯拉(上海)有限公司(合称“特斯拉”)签订了《ProductionPricingAgreement》(简称“协议”)。

协议约定,华友钴业(即卖方)拟于2022年7月1日至2025年12月31日期间向特斯拉(即买方)供应电池材料三元前驱体产品。在协议约定的期限内,买方将向卖方采购电池材料三元前驱体,具体的采购情况特斯拉以订单方式确定,最终销售金额须以特斯拉发出的采购订单实际结算为准。

华友钴业在公告中提到,本协议主要产品三元前驱体价格是根据镍、钴、锰市场价格和加工费确定,如果未来镍、钴、锰价大幅波动,协议履行后的盈利能力将存在重大不确定性。

特斯拉加码三元前驱材料与4680电池有关。资料显示,2020年特斯拉提出4680电池概念,将采用高镍三元正极加硅基负极体系,较2170电池单体能量密度提高5倍,达300Wh/kg,整车度电成本降56%。

在7月20日的特斯拉二季度财报会上,马斯克称特斯拉有足够的2170电池来满足今年所有汽车的生产,而4680电池将在明年真正发挥作用。同时,特斯拉方面也公开承认美国得州工厂将在第三季度末实现4680电池量产。

永太科技(行情002326,诊股)拟投建年产20万吨电解液及相关材料产线(北极星储能网)

8月1日,永太科技发布公告称,公司子公司邵武永太高新材料有限公司将以95000万元投资建设年产20万吨电解液及相关材料和副产物循环利用项目。永太高新将出资购买位于邵武市金塘工业园区的土地使用权,作为该项目的发展建设用地。

永太科技表示,本次项目建设将进一步扩大公司电解液的生产规模,是公司在新能源材料行业的业务延伸,有利于巩固公司的行业地位和市场份额,符合公司战略发展规划;同时公司已布局了电解质及添加剂等电解液核心原料,为本次电解液项目的实施提供了坚实的原料保障。

国轩高科LMFP电池研发“加速”(高工锂电网)

磷酸锰铁锂(LMFP)作为磷酸铁锂的升级版,是在磷酸铁锂的基础上添加锰元素而获得的新型正极材料,凭借高电压、高安全性、高耐热性、高性价比等优势成为磷酸铁锂升级改良的新方向。

目前,包括宁德时代、国轩高科、亿纬锂能等电池企业和德方纳米、当升科技等材料企业均在磷酸锰铁锂领域有所布局。

国轩高科相关人士透露,公司已在锰基电池方面深耕多年,目前获得多项专利及新产品证书、荣誉奖项。例如,国轩高科于2014年就已获得《IFP1865140-15Ah方形磷酸铁锰锂锂离子蓄电池新产品证书》;2016年获得《锂离子电池用碳复合磷酸锰铁锂正极材料新产品证书》,且相关产品开始逐步进入量产阶段;2019年,自主研发方形磷酸锰铁锂锂离子蓄电池,并获得“安徽省新产品”荣誉称号。

7月上旬,国轩高科国际板块执行副总裁程骞表示,“磷酸铁锂电池能量密度低的原因之一是电池电压低,只有3.2V。添加锰后,可以将电压提高大约15%,也可以提高能量密度。”届时,未来磷酸铁锂电池能量密度将有望提高至300Wh/kg。

国轩高科之所以能够前瞻性布局磷酸锰铁锂技术,与其一直以来对材料科学的高度重视及持续的技术积累密切相关。国轩高科董事长李缜曾多次表示,材料科学在公司的研发占比可达50%,公司核心竞争力正是材料科学。

值得一提的是,生产磷酸锰铁锂电池与生产磷酸铁锂电池的生产设备变动较小,无需重建产线,变动成本低,符合经济性。国轩高科等磷酸铁锂龙头企业可利用现有产能,保持甚至扩大现有的制造优势。

GGII预计,2023年磷酸锰铁锂正极材料有望迎来一定规模出货;2025年,磷酸锰铁锂正极材料出货量将超35万吨,相比磷酸铁锂材料市场渗透率超15%。

出海抢订单!中国动力(行情600482,诊股)电池“卷”向全球,开启更大的市场和未来(OFweek维科网)

今年以来,上游原材料的继续大幅上涨,无疑让锂电池厂商的压力进一步加大, 但与此同时,国内动力电池厂商们却在顶住业绩压力,开启疯狂扩产。

据电池网不完全统计,今年上半年以比亚迪、欣旺达(行情300207,诊股)、中创新航等为代表的锂电池企业相继公布了多个新投建项目,整体投建资金超4391亿元,建设年产能达1069GWh(部分项目未披露投资金额及产能),相比去年同期进一步加速。

凭借“内卷”铸就的竞争力,国内动力电池企业正在改写全球动力电池市场的竞争格局。

SNE Research数据显示,今年上半年,全球动力电池装机量前20企业中,有15家是中国企业;在增速超过100%的12家动力电池商中,有11家为中国企业。

中国动力电池企业之所以可以霸榜全球排名,离不开国内新能源汽车市场的蓬勃发展。

截至2021年末,我国新能源汽车产量连续7年世界第一。乘联会数据显示,2022年上半年,中国新能源乘用车在世界新能源车中的市场占比达59%。

不过国内动力电池企业并未满足于中国市场,在巩固国内市场份额的同时,也在加快走向海外。

最为突出的代表自然是宁德时代。2018年特斯拉在中国建厂后,宁德时代成功挤掉了松下电池,打入了特斯拉的供应链,这大大加速了其登顶全球最大动力电池企业宝座的步伐,也使得其成为国内全球化程度最高的动力电池企业。

宁德时代国际业务占整体营收的比例在近年来迅速上升。2018年,境外收入占宁德时代总营收3.53%,去年末该数据已经升至约21.4%。而SNE Research数据显示,今年上半年,宁德时代海外动力电池装机量约占其总出货量的23.91%。

相比之下,国内的其他动力电池企业虽然体量远不及宁德时代,但也在加速出海步伐,争抢国际车企的订单:

如国轩高科目前已经和博世、塔塔集团、大众汽车集团、VinFast等汽车厂商达成战略合作。根据规划,其将于2025年实现年产能为300GWh的目标,来自海外生产基地的产能为100GWh;

孚能科技则与戴姆勒深度合作,目前其为奔驰 EVA2 平台研发的电池已经量产下线,其首款纯电动车型 EQS 也已经在北美上市;

亿纬锂能获得了包括戴姆勒、宝马、现代起亚、捷豹路虎等多家国际一线主机厂客户的青睐。欣旺达也已成功进入雷诺的供应商体系,并计划与日产联合研发下一代电动汽车电池。

与此同时,近期欣旺达与国轩高科都在积极推进在瑞士等海外证券交易所上市,也是其迈向全球市场的重要体现,有望借此提升国际知名度,加速其海外业务拓展。

根据SNE Research数据,宁德时代以16.2GWh的装机量位居海外市场第三位,市占率为18%,远景动力、欣旺达、比亚迪分别位列第6、第8和第10位。尤其欣旺达,海外市场装机量从去年上半年的0.1GWh增至0.6GWh,增长十分迅猛。

虽然海外市场同样群雄竞逐,但竞争强度实际上相对和缓,因此国内动力电池企业的海外毛利率也普遍高于国内。如宁德时代去年海外业务的毛利率就比国内业务高出5%。

在国内动力电池赛道,藏在宁德时代和比亚迪光芒下的二线电池厂却是“赌性更坚强”,扩产计划相比两大巨头丝毫不弱下风。这是赛道内卷的一个重要表现。

浙商证券(行情601878,诊股)根据公开资料整理预测,欣旺达、亿纬锂能、国轩高科、孚能科技、中创新航2025年产能预计可达140GWh、200GWh、300GWh、100GWh、500GWh。作为对比,LG新能源和松下的2025年产能规划分别为430GWh和160GWh。

几家电池厂未来几年的增速相比一线电池厂更快,2021-2025年间产能复合增速最快可达56%。

因此尽管当前国内动力电池仍然处于“供不应求”的局面,但有不少声音担忧过度扩产容易导致产能过剩和价格战,引发行业的恶性竞争。尤其目前国内新能源汽车渗透率接近30%,市场增速可能阶段性放缓。

出海正在成为拥挤产能的一个重要去处,帮助国内动力电池企业打开空间。

从自身条件来说,国内二线动力电池企业已经具备了相当的技术实力。虽然部分一线国际主机厂有将其作为二供、起到制衡和替补作用的意图,但这同时也证明了,部分国内二线电池厂的技术能力已经初步获得了下游客户认可。

LG新能源和松下在中国的市场份额已经被国产企业所分食,本土品牌获得绝对优势。根据最新数据,上半年国内装机量排名前十的动力电池厂商中,只有LG新能源一家外资企业,市占率为2.85%;而就在两年前,两家外资企业的市场份额还都在10%以上。

不过,能够把产品销售出去、抢占市场,并不意味着能够赚到钱,因为成本控制并非易事。泰达宏利的明星基金经理王鹏曾指出,去年锂电池原材料价格之高,导致国内只有一线电池厂宁德时代和比亚迪两家可以盈利。长期来看,企业无法长久依赖融资输血,只有盈利才能持续性的投入研发,实现技术上的不断迭代和领先。

车企为了保障电池的稳定供应以及相互制衡,往往会引入二供、三供。这个机制曾经为宁德时代的崛起提供了重要契机,也是如今国内电池企业,尤其是二线企业的关键机遇所在。

回顾历史,松下电池自2009年就开始与特斯拉合作18650型号电池,很长一段时间内一直都是特斯拉“独家”电池供应商,但因为松下不愿承担风险扩大产能和降低电池价格,特斯拉选择了先后牵手LG新能源和宁德时代,成就了新伙伴的成功,也造成了松下电池市场地位的下滑。

我国新能源汽车产量已连续7年世界第一,上半年新能源车渗透率达到21.6%;但如美国、日本等市场的渗透率仍然很低,仅为个位数,仍有广阔的需求有待开发。

在此背景下,无论是率先进行电动化转型的外资车企寻找二供、三供,还是姗姗来迟的传统燃油车企开发新电池供应商,对于国内电池企业来说都是一次巩固优势或者弯道超车的机会。

不过,遭受国内企业夹击的LG新能源、松下电池们也在激烈追赶,它们是国内动力电池企业在全球市场中最大的劲敌之二。

今年3月,正当宁德时代积极筹备赴美建厂之时,LG新能源即宣布要在美国和加拿大分别建设两座电池厂,规划年产能分别为11GWh和45GWh。

暂居下风的松下电池为了抗衡中韩电池厂商,也开始再次向老朋友特斯拉靠近。松下控股近期发布消息称,将投资40亿美元在美国设立电池工厂,以向特斯拉等车企供货,这笔投资创下了其历史最高投资额。据松下控股一位高管称“此次投资关系到(松下)电池业务的生死存亡”。

此外值得一提的是,为了实现动力电池的自主可控,如今车企对造动力电池的热情持续升温,不管是自己造,合资造,还是投资造。

目前包括特斯拉、大众、奔驰、宝马、通用、福特、丰田、本田、现代等主流车企都已经有了自己造电池的规划,且部分已经启动。下游客户突然要成为竞争对手,此举无疑会让电池厂和整车厂之间的关系更加复杂。正如松下电池和特斯拉的分分合合一样,产业链上的竞合与博弈会更加频繁,没有绝对的敌人,也没有绝对的朋友。

3.4

重要公司公告

股份增减持:

【赢合科技(行情300457,诊股)】公司通过回购专用证券账户以集中竞价交易方式累计回购股份数量为368,200股,占公司目前总股本的0.0567%,成交总金额为10,681,677.00元。

【天际股份(行情002759,诊股)】截至2022年8月1日,公司控股股东一致行动人星嘉国际通过大宗交易减持及被动稀释,持股比例累计减少1.06%。

【亿纬锂能】截至2022年7月31日,公司累计以集中竞价交易方式实施回购股份710,000股,占公司总股本的0.04%,最高成交价为72.25元/股,最低成交价为71.36元/股,成交总金额为50,924,376.00元(不含交易费用)。

【天赐材料(行情002709,诊股)】截至2022年7月31日,公司通过回购专用证券账户以集中竞价交易方式回购公司股份数量共计7,900,100股,约占公司总股本的0.41%,最高成交价为49.99元/股,最低成交价为46.80元/股,成交总金额约为38,664万元(不含交易费用)。

【英搏尔(行情300681,诊股)】公司控股股东、实际控制人姜桂宾在持股数量不变的情况下,持股比例被动稀释3.99%。

【欣旺达】公司受让盛屯矿业(行情600711,诊股)集团股份有限公司持有的浙江伟明盛青能源新材料有限公司10%的股权,受让价格为0元人民币。

【科达制造】因司法强制执行导致的被动减持,以及公司发行GDR对应新增基础A股股票上市带来公司总股本增加导致其持股比例被动稀释,新华联(行情000620,诊股)控股持有公司的股份比例从7.61%变更为5.83%,累计变动比例为1.78%。

【蓝海华腾(行情300484,诊股)】邱文渊等五位股东拟减持,合计减持股份数量不超过9,980,000股,占公司总股本比例4.82%。

股份质押、解除质押:

【天际股份】公司股东新华化工本次解除质押股份20,000,000份,占公司总股本比例的4.90%。

【比亚迪】公司股东吕向阳本次解除质押股份1,556,250份,占公司总股本比例0.05%。

【华友钴业】公司股东陈雪华本次解除质押22,320,000股,占公司总股本比例1.40%。

【比亚迪】公司持股5%以上股东吕向阳本次解除质押股份1,562,500股,占公司总股本的0.05%。

【盛新锂能】公司控股股东深圳盛屯集团有限公司本次解除质押股份810,000股,占公司总股本的0.09%。

【沧州明珠(行情002108,诊股)】公司股东东塑集团本次解除质押股份46,700,000份,占公司总比例的3.29%。

【诺德股份】公司股东诺德投资本次解除质押股份63,340,000份,占公司总比例的3.63%。

【天齐锂业】公司股东天齐集团本次解除质押股份5,700万股,占公司总股份的3.47%。

【沧州明珠】公司控股股东河北沧州东塑集团股份有限公司本次质押股份41,300,000股,占公司总股本的2.91%。

投融资:

【英搏尔】公司已向15名特定对象发行人民币普通股19,928,879股,发行价格为人民币48.99元/股,公司总股本由145,635,190股增加至165,564,069股。

【震裕科技(行情300953,诊股)】公司拟分别在江苏太仓投资建设新能源汽车动力系统核心零部件项目,在广东肇庆投资建设新能源动力电池结构件生产基地项目,投资总额均为人民币10亿元。

【欣旺达】公司全资子公司香港欣威电子有限公司与伟明(香港)国际控股有限公司、MeritInternationalCapitalLimited在印度尼西亚设立合资公司PTJiamandaNewEnergy(暂定名)开发建设红土镍矿冶炼年产高冰镍含镍金属4万吨(印尼)项目。

【欣旺达】公司将通过合资公司与浙江伟明环保(行情603568,诊股)股份有限公司、永青科技股份有限公司、盛屯共同在温州市开发建设高冰镍精炼、高镍三元前驱体生产、高镍正极材料生产及相关配套项目,实现年产20万吨高镍三元正极材料。

【亿纬锂能】为实现公司动力储能锂离子电池产品的优质产能规模进一步扩张,公司本次向特定对象募集资金总额900,000.00万元,发行的股票数量按为142,970,611股,未超过本次发行前公司总股本的30%。

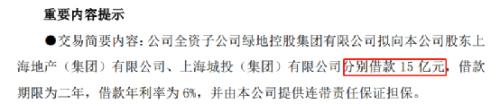

借贷担保:

【贝特瑞】公司控股子公司鸡西长源矿业拟在中国工商银行(行情601398,诊股)股份有限公司恒山支行办理 1 年期人民币7000万元的流动资金贷款业务,公司以持有长源矿业股权比例为其本次贷款业务提供担保,提供担保金额为4550万元,期限为1年;公司全资子公司天津市贝特瑞新能源科技有限公司拟在中国工商银行股份有限公司办理6年期人民币3.7 亿元项目贷款,同时,公司为其本次贷款业务提供担保,期限为 6 年。

【沧州明珠】公司2022年度为控股子、孙公司提供担保额度不超过人民币220,000万元。

重大合同:

【华友钴业】公司控股子公司华友新能源科技(衢州)有限公司、华友(香港)有限公司与特斯拉签订了《ProductionPricingAgreement》。公司拟于2022年7月1日至2025年12月31日期间向特斯拉供应电池材料三元前驱体产品。

【中伟股份】公司与特斯拉签订了《ProductionPricingAgreement》。公司将在2023年1月至2025年12月期间向特斯拉供应电池材料三元前驱体产品。

【天际股份】公司与瑞昌市人民政府签订《关于投资建设天际新能源新材料项目合同书》,计划一期投资约30亿元人民币,新建年产六氟磷酸锂30000吨、高纯氟化锂6000吨及副产品配套项目。

业绩预告:

无

人事变动:

【宁德时代】周佳先生因工作调整申请辞去公司总经理职务,辞去上述职务后,周佳先生将担任公司副董事长,并继续担任公司董事会战略委员会委员等职务,主要负责公司战略、投资管理等相关工作;黄世霖先生出于个人事业考虑,申请辞去公司副董事长、董事、董事会战略委员会委员和副总经理职务,辞去上述职务后,黄世霖先生将不再在公司任职。此次辞职不会对公司的生产经营产生不利影响。

【贝特瑞】选举贺雪琴先生为公司董事长,任职期限三年,自 2022 年 8 月 1 日起生效。上述选举人员持有公司股份 7,882,517 股,占公司股本的 1.0826%,不是失信联合惩戒对象。选举黄友元先生为公司副董事长,任职期限三年,自 2022 年 8 月 1 日起生效。上述选举人员持有公司股份 958,745 股,占公司股本的 0.1317%,不是失信联合惩戒对象。

【龙蟠科技(行情603906,诊股)】公司董事张人支女士的书面辞职报告,张人支女士因工作安排调整辞去董事职务,辞职后将不再担任公司其他任何职务。

其他:

【德赛电池(行情000049,诊股)】德赛集团自愿放弃其在深圳市德赛电池科技股份有限公司的股东大会享有的10%的股份对应的表决权。

【德方纳米】公司为确保资金安全,拟使用额度不超过人民币32亿元的暂时闲置募集资金进行现金管理。

【星源材质】公司全资子公司星源材质(南通)新材料科技有限公司收到南通市经济技术开发区管理委员会(财政局)项目投资补贴5,310万元人民币。

【国轩高科】公司全资子公司合肥国轩电池有限公司于近日收到合肥市经济和信息化局拨付的2022年上半年先进制造业政策项目奖补资金1,000万元人民币。

【龙蟠科技】由于原募投项目建设地块面临土地性质规划调整,新土地的获取超过预期时间,截至本公告披露日公司尚未取得相应地块的土地使用权证,因此上述项目未有资金投入,项目全部募集资金9,521.47万元以及累积理财收益和利息全部用于永久性补充流动资金。

3.5

新股动态

无风险提示

新能源汽车发展不及预期。若新能源汽车发展增速放缓不及预期,产业政策临时性变化,补贴退坡幅度和执行时间预期若发生变化,对新能源汽车产销量造成冲击,直接影响行业发展。

相关技术出现颠覆性突破。若锂电池成本降幅不及预期,相关政策执行力度减弱,新技术出现颠覆性突破,锂电池产业链受损。

行业竞争激烈,产品价格下降超出预期。可能存在产品市占率下降、产品价格下降超出预期等情况。

产能扩张不及预期、产品开发不及预期。若建立新产能进度落后,新产品开发落后,造成供应链风险与产品量产上市风险。

原材料价格波动。原材料主要为锂、钴、镍等金属,价格波动直接影响盈利水平。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐