朱少醒、张坤“扫货”白酒,葛兰、赵蓓加仓创新药龙头

来源:证券市场红周刊 2022-07-23 18:22:12

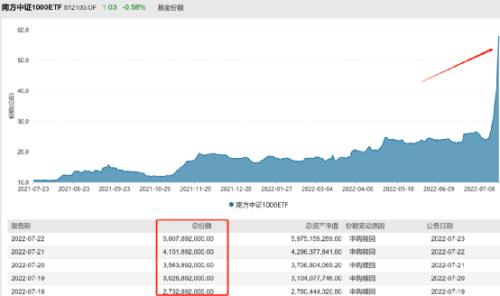

在一季度周期股“一枝独秀”、二季度新能源强势反弹的背景下,普通投资人对“喝酒吃药”的热情有明显降温,但对于朱少醒、张坤、刘彦春、葛兰等这些长期注重消费品种的“顶流”基金经理来说,手中的持仓并未因一时的市场降温而刻意减仓,即有不断强化白酒股在十大重仓股中的占比,也有对医药新进或进一步加码,静等“喝酒吃药”行情的到来。

朱少醒6季度加仓茅台五粮液(行情000858,诊股)

张坤“茅五泸洋”权重持续提升

在顶流明星基金经理中,朱少醒无疑是态度最为明确的一位,他所管理的富国天惠精选成长在二季度期间继续加仓白酒,其中,贵州茅台(行情600519,诊股)被其持股的数量已经达到140万股,市值高达28.63亿元,持仓占基金净值比达7.73%,相比上一期增加1.45%,位列第一大重仓股位置。排在其后的是五粮液,二季度期间被持股数量达778万股,市值15.7亿元,由一季度末的第七大重仓股挤上二季度末第三大位置。自2021年一季度白酒行情受挫以来,近六个季度中,朱少醒一直选择增持茅台、五粮液,颇有“低价”扫货进场的意味。

与朱少醒的态度类似,张坤执掌的易方达优质精选也在积极增持白酒股,“茅五泸”加上洋河股份(行情002304,诊股)是其长期看好的品种,目前成为其持仓最重的四只股票,持仓占基金净值比均在9.6%以上,单一个股的持股市值均接近20亿元。整体看,易方达优质精选对白酒行业的重仓权重已从一季度末的33.77%增加至二季度末的39.16%。

在二季报中,张坤直言:“站在三季度初,再次正确预判中国和美国经济和股市的表现可能也是相当困难的任务。”但他同时也表示:“虽然判断未来很难,但做投资实质就是在对一个个企业的未来做出判断”,并提出产品、服务的增长、业务是否容易被模仿以及企业治理等几项选择标准,“我们仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。”在张坤眼中,高端白酒在变幻莫测的市场中依旧具备很强的竞争力。

7月22日,易方达优质精选的第三大重仓股贵州茅台披露了2022年上半年主要经营数据:上半年预计实现营业总收入594亿元,同比增长17%左右;预计实现归母净利润297亿元,同比增长20%左右。

值得一提的是,张坤管理的另一只产品易方达蓝筹精选似乎在减仓白酒。根据二季报数据,“茅五泸”加上洋河股份的持股数相对一季并末有一定减少。仔细分析可发现,上述四只个股在二季度期间均有不菲的反弹,阶段涨幅在20%~37%之间,这导致张坤持单只白酒股的市值突破了基金资产净值的百分之十规定,不得不被动减仓。值得注意的是,即使此次被动减仓后,这四只白酒股的市值仍占基金净值的比重超过了9.8%,其中五粮液持股市值占净值比更是达到了9.94%,这意味着,若白酒股继续走好,张坤估计还得被动减仓。

与张坤并称为“白酒四大天王”的是刘彦春、王宗合和萧楠,他们在二季度期间也继续重仓白酒股,所选品种不外乎是“茅五泸”、汾酒、洋河和古井贡酒(行情000596,诊股)等一、二线龙头品牌。其中“茅五”几乎是重仓股的基本盘,只不过在各自重仓股所占权重位置有细微变化,就像在今年二季度,在朱少醒将茅台放至首位的同时,张坤选择将五粮液放至首位。

对于白酒股的配置,萧楠在二季报中表示:“我们基于白酒行业次高端价格带出清速度加快的判断,加大了一些次高端白酒的配置力度。”

对于重仓白酒的明星基金经理,格上富信产品经理张怀若对《红周刊》表示:“首先,白酒的‘成瘾性’、库存不贬值以及高需求等特征都决定了其是一个‘长坡厚雪’的赛道;此外,几位顶流在此前也主要凭借白酒一战成名,同时也在某种程度上形成了自己的投资风格,坚守白酒也证明了其投资风格没有出现漂移;最后,在对于未来经济复苏及政策导向的预期,消费板块应该能迎来机会,萧楠就指出二季度市场流动性持续宽松,且之前对宏观经济的悲观预期得到一定程度修正。”

医药板块生存环境转好

葛兰、赵蓓加仓创新药龙头

医药股今年以来一直在“低位”震荡,这一趋势为相关基金经理提供很好的布局窗口期。譬如,白酒“天王”之一的张坤所执掌的易方达蓝筹精选二季度期间,在维持白酒基本盘的同时,新进了港股药明生物,而有着“国民基金经理”之称的王宗合,所执掌的鹏华匠心精选同样“默契”地新进了药明生物。从药明生物市场表现看,5月10日反弹以来,截至7月21日收盘,股价区间涨幅已经逼近60%。

张怀若表示:“随着疫情得到有效控制,疫苗接种工作的有序展开,在此时间节点,业绩增长确定性较强的企业获得基金经理的重点关注。顶流基金经理对CXO龙头的投资逻辑一方面是公司股价回撤足够大,当前估值有吸引力;另一方面公司受集采影响小,而且ROE水平也较高。”

相对非医药类基金正在尝试入局,医药主题类基金的选择就更是没有犹豫了,二季度期间纷纷加仓。譬如中欧基金的明星基金经理葛兰,所执掌的中欧医疗健康股票仓位就由一季度末的81.56%提升至二季度末的88.3%;而工银瑞信的明星基金经理赵蓓所执掌的工银瑞信前沿医疗的仓位也由85.01%提升至86.05%;广发基金的吴兴武执掌的广发医疗保健仓位则由91.08%增加至92.44%。

具体来看,在中欧医疗健康的前十大重仓股中,葛兰新进了同仁堂(行情600085,诊股)和九州药业,替换了原有的博腾股份(行情300363,诊股)和智飞生物(行情300122,诊股)。此外,葛兰还大举加仓了康龙化成(行情300759,诊股),相比一季度持仓增加了49.97%,此外,其对于爱尔眼科(行情300015,诊股)、药明康德(行情603259,诊股)、迈瑞医疗(行情300760,诊股)和片仔癀(行情600436,诊股)等前期重仓股也都有一定的小幅增仓。

在葛兰看来,医药板块在二季度初受到疫情的影响较大,但是截至半年末大部分企业都已经出现了较为明显的恢复,而且国家层面的创新药谈判目录规则微调、仿制药方面第七批集采规则发布,也为医药板块提供了稳健的政策环境。她表示:“在长期看好的核心创新药、创新器械,创新产业(行情300832,诊股)链,医疗服务以及消费性医疗等方向进行了着重布局。”

工银瑞信的明星基金经理赵蓓与葛兰的选择也是颇为“默契”的,其管理的工银瑞信前沿医疗不仅新进了同仁堂,且同时新进了康龙化成。此外,她还对一季度重仓的药明康德、九州药业、迈瑞医疗、爱尔眼科、华润三九(行情000999,诊股)和美迪西(行情688202,诊股)也均有进一步增仓。

对于医药股未来的投资,赵蓓认为,疫情对医药板块的影响已经告一段落,“根据我们紧密的跟踪,我们认为,CXO的基本面高景气趋势或可维持,医疗服务、药店和消费品受一定程度的疫情冲击,但整体影响相对可控,短期冲击并不影响长期经营趋势和竞争力。市场恐慌性下跌给以CXO、医疗服务为代表的医药成长股带来了比较有吸引力的低估值买点。”

(本文已刊发于7月23日《红周刊》,文中提及个股仅为举例分析,不做买卖推荐。)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐