金融“半年报”出炉,下半年经济如何走?资产配置怎么做?

来源:证基风云 2022-07-15 09:23:35

展望下半年,宏观经济仍存在通胀冒头、外需收缩、欧债危机等关注点。资产配置方面,基本面和流动性节奏决定了三季度股票机会有望大于债券,而四季度债券机会或将大于股票。

近日,2022上半年金融统计数据出炉,金融“半年报”浮水。央行相关负责人表示,从上半年数据看,当前金融运行总体平稳,金融总量稳定增长,流动性合理充裕,对实体经济支持力度进一步加强。下半年经济运行仍然面临较大不确定性和不稳定性,稳经济还需艰苦努力,同时还要关注通胀形势的变化。

分析人士认为,2022上半年,货币政策为经济复苏营造有利环境。下一步,我国既要通过在民生以及企业扶持等方面努力实现稳定,助力经济稳增长目标的实现,同时还要进一步地进行制造业升级。展望下半年,宏观经济仍存在通胀冒头、外需收缩、欧债危机等关注点。资产配置方面,基本面和流动性节奏决定了三季度股票机会有望大于债券,而四季度债券机会或将大于股票。

贷款社融实现同比双增

7月13日,在国新办新闻发布会上,人民银行新闻发言人、调查统计司司长阮健弘和人民银行货币政策司司长邹澜、金融稳定局局长孙天琦介绍2022年上半年金融统计数据情况,并答记者问。

阮健弘介绍,从上半年数据看,当前金融运行总体平稳,金融总量稳定增长,流动性合理充裕,对实体经济支持力度进一步加强。上半年新增人民币贷款13.68万亿元,比上年同期多增9192亿元;新增社会融资规模21万亿元,比上年同期多增3.2万亿元。

阮健弘表示,从上半年社会融资规模结构看,有三个突出的特点:一是金融机构对实体经济的信贷支持力度在加大。二是企业直接融资规模平稳增长。三是金融体系积极配合财政政策,地方政府专项债券融资大幅增加。

光大银行(行情601818,诊股)金融市场部宏观研究员周茂华在接受《国际金融报》记者采访时表示,“上半年实现信贷、社融同比双增,主要是上半年国内加大信贷投放,一是反映国内金融机构支持实体经济力度增大;二是反映国内实体经济融资需求在稳步回暖,货币政策为经济复苏营造有利环境。”

香港中睿基金首席经济学家徐阳在接受本报采访时认为,信贷、社融同比双增且创历史同期新高,说明随着我国各类定向宽松的落地以及对疫情的有效控制,使得经济基本面愈发向好,在一系列稳增长政策的引导下,新老基建方面的投资尤其是新能源方向的投资是此次大幅增长的主要原因。

德邦证券首席宏观经济学家芦哲认为,新增信贷总量和结构双重好转,一方面源自6月份上海全面复工复产,推动疫后经济复苏,二季度累积的信贷融资需求集中释放;另一方面则是基建融资支持力度不断加强,专项债发行撬动配套信贷融资从总量上和中长期信贷增长方面有积极推动作用。

对于下半年货币总基调,东方财富(行情300059,诊股)证券研报显示,预计货币政策以稳增长为主要目标,大概率偏宽松,但以结构性政策为主,重点针对当前信贷需求偏弱的居民部门,防止居民部门信用持续收缩。

加大重点领域金融支持

2021年以来,货币政策“总量要稳、结构要进”的特征进一步凸显,除了信贷政策支持再贷款的使用,央行还创新性地推出各类定向调控工具,引导信贷结构重点向普惠、绿色、科创、养老、民企等经济重点领域和薄弱环节提供支持。

央行货政司课题组在《结构性货币政策工具精准出击助力市场主体纾困和实体经济发展》中指出,“在新冠疫情危机应对中,运用结构性货币政策工具向金融体系和实体经济部门定向注入流动性已经成为主要经济体货币当局的广泛共识。”

今年以来,人民银行出台了三项新的结构性货币政策工具,包括:科技创新再贷款,主要支持高新技术企业、专精特新中小企业、国家技术创新示范企业、制造业单项冠军企业等科技企业;二是普惠养老专项再贷款试点,主要支持符合条件的普惠养老机构,推动增加普惠养老服务供给;三是交通物流专项再贷款,主要支持公路货物运输经营企业和货车司机等受疫情影响较大的企业和个人。

邹澜表示,结构性货币政策工具“聚焦重点、合理适度、有进有退”,同时,建立了“金融机构独立放贷、台账管理,人民银行事后报销、总量限额,相关部门明确用途、随机抽查”的工作机制,有利于激励金融机构优化信贷结构,实现向普惠金融、绿色发展、科技创新等领域精准倾斜的效果。

周茂华表示,央行三项结构性工具,就是避免货币“大水漫灌”,保持货币政策稳健性,引导金融资源向实体经济薄弱环节、绿色发展,制造业等重点新兴领域倾斜。

徐阳分析称,从三项新的结构性货币政策工具内容来看,科技创新再贷款主要是为进一步推动高新技术、高端制造等产业的发展;普惠养老专项再贷款则是为推进普惠养老机构的养老服务增加;交通物流专项再贷款则是为扶持受疫情影响较大的物流行业。从这三项工具可看出,我国接下来的重心是既要通过在民生以及企业扶持等方面努力实现稳定,助力经济稳增长目标的实现,同时还要进一步进行制造业升级,加强我国的科技实力,从而能够更好地应对外界的诸多不确定因素。

结构性货币政策工具兼具总量调节和结构性调节双重功能。“今年创设的三项新工具按季发放,将于今年7月首次申请,目前人民银行正在有序推动相关工作。”邹澜说。

下一步,国内货币政策仍将围绕稳增长、稳就业、防风险与促改革之间取得平衡。周茂华进一步分析称,一是落实好此前出台的政策措施,加强货币与财政、产业等政策协同,保障重点项目落地等;二是总量+结构工具,在总量货币保持适度增长情况下,引导金融机构加大实体经济薄弱环节,重点新兴领域支持,促进就业稳定;微观企业活跃,就业市场稳定,促进供给增加,利好物价稳定。

下半年经济运行仍承压

“下半年经济运行仍然面临较大不确定性和不稳定性,稳经济还需艰苦努力,同时还要关注通胀形势的变化。”邹澜称,人民银行将继续实施好稳健的货币政策,加快落实已确定的政策措施。包括:

实施好前期出台的各项结构性货币政策工具,引导金融机构按照市场化、法治化原则,增强金融服务实体经济的能力;引导政策性开发性银行落实好新增8000亿元信贷规模和设立3000亿元金融工具,支持基础设施建设;还包括提早完成全年向中央财政上缴结存利润,助力稳住经济大盘、稳就业保民生。

6月以来,我国正处于“四期叠加”,即:疫情受控期、经济反弹期、存量政策落地期、增量政策酝酿期,这也意味着前期的一些矛盾有望逐步缓解。国盛证券表示,面对内有疫情冲击、需求不足、信心不足,外有美联储加息、衰退风险、地缘博弈,“稳”的难度大增。

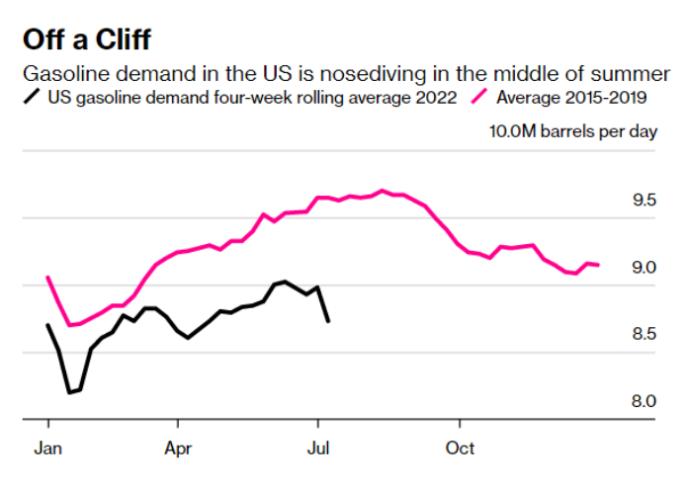

平安证券首席经济学家钟正生认为,下半年宏观经济有三个关注点:一是通胀存在冒头风险,或使CPI高点向4%上冲、核心CPI面临上扬。二是外需存在收缩风险,一方面,价格因素对全球以及中国出口的贡献度已偏高;另一方面,作为外需主要来源的欧美进口需求已处于下行通道。三是欧债危机风险再起。欧洲是俄乌冲突影响的重灾区,近期高通胀与货币政策收紧,使得“欧债危机”再爆发的风险不容小觑。

“海外高企的通胀是否会一定程度传导至我国造成输入型通胀,其次是疫情方面随着新变异毒株的出现,是否能长期稳定地实现动态清零,这是潜在的一些风险点。不过,目前这些潜在风险点还不足以对经济稳增长造成威胁。”徐阳说。

周茂华认为,近期主要经济体数据显示,全球的需求前景趋弱;需要将对输入型通胀保持警惕;以及发达经济体政策急转弯外溢效应,部分行业企业存在债务去杠杆压力。

此外,资产配置方面,民生证券分析师周君芝认为,基本面和流动性节奏决定了三季度股票机会有望大于债券,而四季度债券机会或将大于股票。行业结构方面,建议向中下游寻找机会。下半年大宗或迎来分化,预计能源强于金属,黑色强于有色。人民币汇率或不具备大幅贬值空间,或以窄幅波动为主。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐