欧美住房市场趋缓,经济衰退信号隐现

来源:财经早餐 2022-05-31 09:23:27

美国商务部最新数据显示,4月份新建单户住宅的购买量连续第四个月下降,约59万套,相比三月环比下降了近17%,是自2020年一季度末以来的最低销售量。

我们需要注意不要仅仅盯着这个数据,因为美国住房价格已经上升有一段时间了,新建住房销售只是美国所有房屋销售中一个相对较小的板块。此外,销售数据的月度波动也可能比较大。

然而,在美国住房抵押贷款利率不断上升,购房成本不断上涨的背景下,这个数据的下降或许昭示了美国住房市场增长放缓的趋势。

无独有偶,欧洲中央银行最新预测显示,如果欧元区经济增长速度继续放缓或者欧洲通胀水平上升速度超过预期,欧元区的资产价格可能会进一步下跌。

欧洲央行认为,随着基准利率大幅提高,正处于历史高位的欧元区房价走势将逆转向下。

欧美经济决策层相继释出住房销售趋缓的数据和预测,这并不是巧合,而可能是欧美经济衰退的一种信号。

欧美住房市场趋缓

据评级机构穆迪的最新报告,美国4月和5月房地产数据显示住房市场正趋于疲软。不但新房销售量下降到2020年4月以来的最低水平,而且有约19%的在售住宅在过去一个月中削减了价格。

同时,美国住房库存正在快速上升,抵押贷款申请数和二手房屋销售量也在下降。

据穆迪分析,这种下降不是季节性的波动,也不是一两个月的疲软,而是一个趋势性的反转。在美国抵押贷款利率大幅飙升的情况下,美国住房需求正在回落。

需求的回落是美国房价无法回避的催跌剂,将引发房价处于较长周期性的回调之中。这会导致美国从2020年刺激政策后开启的房价连续走高周期将面临较长期的回撤过程。

据穆迪报告分析,这个回撤过程不会像美国股市的回调那样还具有逆转性,用数据看,穆迪预计2022年5月到2023年5月,美国房价的增长率可能为0。

各位可能觉得年增长0%也不算什么大跌,但这个年增长率将创造2012年以来美国房价增长的最低纪录。就在2021年,美国房价还飙升了近20%。

可见,如果我们先不谈经济衰退信号,在过去几年中,美国房价确实是过热了。

截至今年5月,自2020年2月以来,美国房价飙升了约34%。今年美国的房屋建造行业也达到了2006年以来的最高发展水平,从木材、钢铁,到家具等大量原材料和商品的价格也走在历史最高位置。

据穆迪报告,在美国最大的392个住房地域中,96%的住房价格相对于当地收入所能支持的价格而言是被“高估”了。在这392个市场中,有149被高估了至少25%。按照穆迪数据,有些地方(诸如凤凰城)的房价高估比例甚至远超25%。

这其中又有多少泡沫呢?

对于美国房价走势,我们还需关注以下几点:

本次美国房价虽然出现了短期内飙升的“泡沫”现象,但和07年次贷危机前不同,美国贷款购房者的财务资质要好很多,金融机构目前对次级贷这方面是控制相当严格的,再加上美联储这次也将更及时应对房价暴跌的情景,所以出现08年那样的金融危机的可能性不会很高。

美国全国范围内房价明显剧跌的可能性在经济没有出现危机前提下是比较低的。据穆迪分析,只有在部分房价被严重高估的地区才有可能在未来一年内出现下跌5%-10%的情形,整体而言,美国房价更可能出现涨幅显著低于通货膨胀率的所谓“变相下跌”。

美联储为应对通货膨胀激增所采取的激进加息政策是本轮美国住房需求下降的最主要原因。简而言之,银行贷款的利率变高了,钱袋子收紧了,老百姓(行情603883,诊股)自然不会再积极购房了。

如果我们把视线放到欧元区住房市场,可以发现那里的情况和美国也是大同小异。

根据欧盟委员会统计局的数据,去年欧元区的房价上涨了近10%,是二十多年来最快的速度。据欧洲央行估计,目前欧元区房价已经被高估了约15%。

与此同时,欧洲通胀程度也没有含糊,四月德国通胀上涨7.4%,法国上涨4.8%。

为对抗如此严峻的通胀形势,看起来,欧洲央行会在7月提高借款成本,这是2011年以来的第一次。此外,外媒比较一致地认为,欧洲央行将在今年9月结束其八年的负利率试验。

根据欧洲央行的测算,其抵押贷款利率每上升0.1个百分点,房价就会下降0.83%-1.17%。看起来欧洲房价的增长趋势是免不了要趋缓。

我们拿德国作为例子。

德意志银行研究部的分析师认为,在欧洲通胀高企、央行加息在即背景下,德国住房市场可能在2024年之前或更早就达到顶峰。其预测,当联邦债券收益率从目前的1%上升到2%-4%时,利率上升可能会促使机构投资者将他们放在房地产上的资金转回德国债券市场。

德意志银行还认为,更高的通货膨胀率和不断上升的借贷成本可能加剧一些在2020年新冠疫情后已经被削弱的公司滑向违约的风险。一旦这些德国企业发生破产,也将对房地产行业造成冲击。

从以上欧美住房市场趋缓的趋势中,我们或许已经能隐约嗅到欧美经济衰退的信号。

世界经济正处于衰退警报之下

住房市场减缓正体现了需求的下降,而需求下降绝不仅仅作用于住房市场。

据外媒最新的一份商业问卷调查显示,由于高通胀和利率上升抑制了需求,美国和全球经济的增长在5月份放缓。

根据标准普尔环球最新的调查,在价格上涨的普遍情况下,美国、欧元区、英国和澳大利亚的服务业商业活动在5月份都增长较缓慢。

全球主要经济体的生产正面临着由新冠疫情恶化和俄、乌战争引发的供应链中断所带来的双重挑战,还得叠加燃料成本上升和工资上涨的负担。

美国部分零售业以及服装业巨头报告了由于供应链成本上升和生产成本上升所引发的季度亏损,很多头部零售商已经下调年度业绩。

可以说,高通胀率、地缘政治紧张局势和利率上升给西方各国的经济发展蒙上阴影。

据外媒报道,标准普尔环球最近发布了衡量制造业和服务业活跃度的综合采购经理人指数。美国5月份的数据为53.8,低于4月份的56.0,是四个月来最弱的增长率。

另外,5月份欧元区采购经理人指数从4月份的55.8降至54.9;5月份英国采购经理人指数从4月份的58.2下滑至51.8,创下15个月来的最低水平。

这三组数字显示,尽管欧美商业活动还处于扩张中,但活跃度已经明显下降。

伴随采购经理人指数下降的是欧美各国CPI的持续上涨。美国4月的CPI数据为8.3%,而英国更达到惊人的9%。前文提到,四月德国通胀上涨7.4%,法国上涨4.8%。

欧洲通货膨胀主要是由地缘政治紧张所引发的能源价格和粮食价格飙升引起的。大宗商品价格高企和食品供应的中断危机正对欧洲经济的稳定产生冲击,特别是对欧洲内部最弱势群体的生活造成重大影响,从而造成社会层面的问题。

相反,美国通货膨胀高企的原因则主要来自国内就业率过高、服务业价格增长过快,叠加能源价格过高的催化作用。

在2020年疫情后货币宽松政策大刺激之下,美国的供应端受到了就业率过分充足,招聘不到员工的限制。

同时,美国名义需求一直在以迅猛的速度扩张,名义需求的两年平均增长率已经超过6%。从因果关系上讲,如果名义需求的扩张速度远远超过实际产出的匹配速度,那么通货膨胀就不可避免了。

像美国这样的大经济体,名义需求的激增也会影响来自国外供应产品的价格。俄乌战争带来的供应端冲击使这些变得更不妙。

很明显,当前欧美各国央行已经把注意力转移到一个任务上:加息以应对通货膨胀。

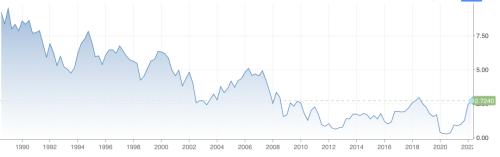

在过去的五个月里,美国30年期固定抵押贷款的平均利率已经从3.11%飙升到5.1%。如下图所示,截至5月30日,美国5年期国债收益率已经处于2010年以来最高位置。

来源:CNBC

我们简单回顾美国经济在1970年代和1980年代的历史,或许可以看到比较相似的情形。当年的石油危机和中东危机使得美国通胀处于历史最高水平(年增长超过10%),叠加之后美联储非常激进的加息政策,使得欧美经济经历了80年代的高通胀和低增长,股市也是非常萎靡。

如今,突发黑天鹅事件同样引发欧美供应出现危机,而欧美国内需求的过剩又加剧了这种供应的危机从而产生持续性的通胀。各国中央银行为维持实际需求,避免人们的实际收入下降过快,又开始激进加息,这仿佛是1980年代欧美经济滞胀的重演。

尾声:美国四月通胀减缓,加息步伐可能调整

隔壁老邢提示各位注意,本文所示的住房价格趋缓也将影响通胀。如果欧美住房价格持续降温,则也可以预计其通胀激增趋势或将出现变化。

最新数据也可以佐证。

据外媒最新报道显示,4月份美国个人消费价格指数的升幅为2020年11月以来最小。4月份基于个人消费价格的通胀率回落到6.3%,相对3月历史高位下降0.3个百分点。这也是该数据从2020年11月来的首次下降。剔除波动较大的食品和能源成本,核心PCE在4月份仅上升了0.3%。

我们完全可以设想,随着欧美经济持续低迷,加上通胀数据持续向好,欧美央行激进的加息政策可能会调整。比如,美国市场最新的预期是短期利率将保持在3%以下。那么经济衰退的隐忧是否也能减退呢?

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐