华商基金惊魂!十倍换手率背后,基民白花花的银子打水漂

来源:财通社 2022-05-25 19:23:57

今年以来,基金缩水、清算、发行失败早已不是新闻,寒流背后,是股市的运行情况实在太差。但是,基金的暴跌也不能全部甩锅给外部环境,尤其是年换手率接近1000%的时候,这样的投资风格比很多股民还要散户化,拿着基民白花花的银子打水漂,实在令人痛心。

单位净值跌破0.65元

业绩排名垫底

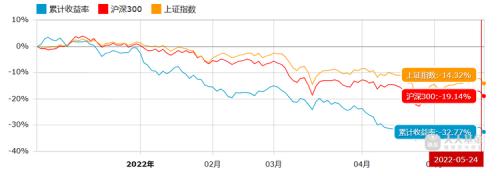

华商双擎领航混合是华商基金旗下一只规模靠前的偏股混合型公募基金,然而该基金成立仅一年半时间,单位净值已跌至0.65元以下,2022年以来回撤更是超过三成,在3804只同类产品中业绩排名垫底。

如果该基金是一只私募基金,很有可能因触及止损线而被清盘。

资料显示,华商双擎领航混合目前由梁皓、张晓、高兵三人共同管理。截至一季度末,该基金的规模为13.68亿元,相比起初的募集资金39.6亿元,已缩水65%。该产品背后的基金公司华商基金成立于2005年12月,是一家公募基金公司,在管规模652.34亿元 。

一年换手率近1000%

重仓股爆雷

作为一只消费和科技主题基金,从华商双擎领航混合2021年全年的操作来看,一季度主要配置以白酒为代表的核心资产,二季度减仓了消费白酒,重点配置在了军工和医药相关行业,四季度增配了电子和汽车。

该基金的大幅回撤主要发生在今年,年内单位净值已回撤32.45%。一季报显示,该基金股票资产占比为82.46%,前十大重仓股依次为健友股份(行情603707,诊股)、紫光国微(行情002049,诊股)、普利制药(行情300630,诊股)、华友钴业(行情603799,诊股)、宁德时代(行情300750,诊股)、贵州茅台(行情600519,诊股)、中航光电(行情002179,诊股)、菲利华(行情300395,诊股)、航发动力(行情600893,诊股)、中航重机(行情600765,诊股)。截至2022年5月24日,普利制药下跌超过五成,健友股份、宁德时代、航发动力下跌超过三成。

不难发现,净值的大幅回撤与重仓股爆雷不无关系。同时,也与该基金一骑绝尘的高换手率密切相关。

一般而言,基金换手率超过300%已经算比较高了,2021年,该基金的买入股票成本总额、卖出股票收入总额分别达到198.48亿元和196.28亿元,约为其基金规模的十倍,具体来看换手率——高达994.05%,明显超过同类产品平均水平。

高换手率意味着高交易费用。2021年,华商双擎领航混合净利润为亏损1.61亿元,其中,交易费用就吞噬了5990.31万元,成为费用构成的大头。值得注意的是,这个交易费用,在同等规模同类型的产品中排在首位。

对于基金换手率,业内认为,除了量化基金外,高换手率往往并不会带来超额收益。交易需要适度,否则容易在大进大出中给基民带来“不适感”。

事实上,华商双擎领航混合规模缩水的原因,除了净值下跌外,还遭遇基民持续赎回,基金不靠谱,投资者便用脚投票。数据显示,2021年,该基金被赎回23.03亿份,今年一季度又赎回0.99亿份。

投资风格散户化

刚增聘基金经理

华商双擎领航混合的糟糕表现,可能与基金经理的散户化风格息息相关。

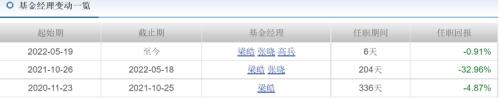

该基金自2020年11月23日成立以来,便由梁皓担任基金经理。2021年10月26日,张晓加入,此后由两人共同管理。5月19日,又增聘高兵为基金经理。

该基金的扛旗人物梁皓为博士毕业,进入华商基金已有十年,从研究员起步,做到基金经理,用了五年时间,也算是一位投资老将。目前还担任公司权益投资副总监、公司公募业务权益投资决策委员会委员。

但是梁皓的投资风格比较散户化。数据显示,梁皓目前共管理8只基金,其中6只基金中3只产品去年换手率都超过了10倍,累计产生交易费用超过2亿元。今年以来,梁皓旗下的基金几乎回撤都超过三成。

再看张晓,2015年7月加入华商基金后,先后做过行业研究员和基金经理助理,华商双擎领航混合是她担任基金经理管理的首只基金。不难发现,这只基金还存在明显的“老带新”现象。

从履历来看,新加入的高兵是一位投资老将,入职华商基金超过12年,有更专业的注会背景,曾就职于普华永道中天会计师事务所。此前,该基金的第一大重仓股健友股份因“关联交易未按规定履行审议程序且未按规定披露”,被江苏证监局采取行政监管措施。高兵的加入,或许能使该基金选股更为审慎。

华商双擎领航混合“高换手率、大幅回撤”的实际运作结果,与其投资目的相差甚远。高换手操作的本质是基金经理对所持股票的研究不够深入,投研体系不成熟。当然,这或许不是唯一原因,根据此前媒体报道,部分基金公司用增加交易佣金换取券商销售增量的模式,也在推动高换手率的蔓延。

这也反映出,公募基金存在的“风格漂移”、“长期投资理念弱、高换手率”等问题亟待加强监管。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐