四川城商行观察 | 成都银行资产规模20倍于自贡银行 长城华西银行、天府银行等9家不良率超全国平均线

来源:金融界 2022-05-16 10:25:26

金融界5月16日消息 为防范化解金融风险,2020年9月9日,四川银行筹建申请获银保监会批准,攀枝花银行和凉山银行被合并重组,四川省城商行数量由13家降为12家。

从资产规模看,12家商业银行资产规模断层比较明显。成都银行(行情601838,诊股)是四川省第一大城商行,截至2021年末,该行资产规模已突破7000亿大关,较上年同期增长17.77%至7683.46亿元。作为四川省第二大城商行的天府银行,其资产规模为2262.18亿元。四川银行、绵阳市商业银行、乐山市商业银行、泸州银行4家为千亿银行。自贡银行、达州银行、宜宾市商业银行、遂宁银行和雅安市商业银行资产规模均不足千亿。其中,资产规模最小的雅安市商业银行总资产仅337.23亿元。

在盈利能力方面,乐山市商业银行、自贡银行、达州银行净利润均连续两年下滑。其中,自贡银行降幅最大,截至2021年末,该行净利润为0.23亿元,较上年同期下滑80.22%。

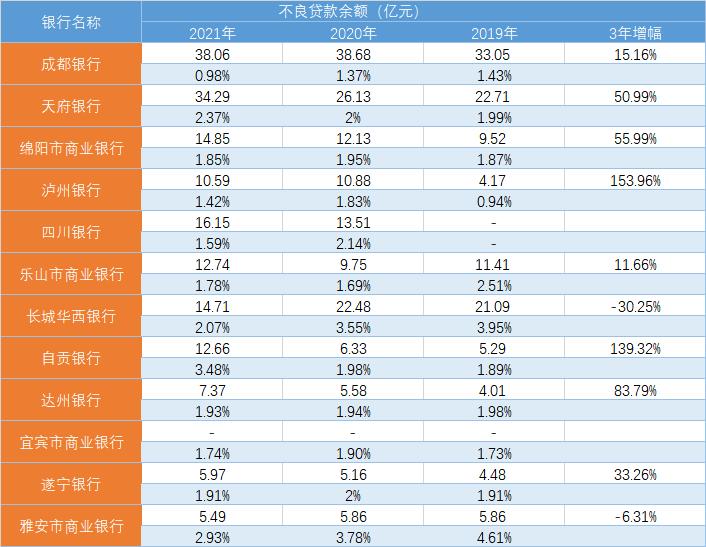

在资产质量方面,除成都银行、泸州银行、四川银行外,四川省其他9家城商行不良贷款率均超银行业1.73%平均值。值得注意的是,成都银行不良贷款率已连续下降七年,截至2021年末,该行不良率为0.98%。

3家城商行净利润连续两年下滑 成都银行营收增速创五年新高

受让利实体经济和大力处置不良及拨备计提影响,2020年,中小银行净利润下滑明显。但也正因为如此,2021年,银行业绩得以强劲增长。以四川省城商行为例,截至2021年末,除天府银行、乐山银行、自贡银行和遂宁银行外,其余8家银行均实现营收净利双增长。

值得一提的是,长城华西银行是四川省唯一一家营收净利双下滑的城商行。数据显示,截至2021年末,长城华西银行营业收入和净利润分别为24.62亿元、3.25亿元,较上年同期分别下降7.52%、9.47%。

据季度数据来看,2021年第一季度至第四季度,该行的净利润分别为1.21亿元、1.41亿元、0.46亿元、0.17亿元,环比分别为16.53%、-67.38%、-63.04%。经计算,长城华西银行下半年净利润仅6300万元。

从利润明细表看,长城华西银行业绩下滑主要是因为利息净收入和中间收入的减少。数据显示,截至2021年末,该行利息净收入同比下降4.72%至19.55亿元,较上年同期减少9686.01万元;手续费及佣金净收入较上年同期下降5.01%至1.46亿元。

与长城华西银行“同病相怜”的还有自贡银行和乐山市商业银行2家城商行。梳理年报发现,上述3家城商行净利润均连续两年下滑。数据显示,2020年及2021年,自贡银行净利润分别为1.17亿元、0.23亿元,同比分别下降44.55%、80.22%;乐山市商业银行净利润为4.69亿元、4.68亿元,同比下降0.28%、12.79%。

有的银行进入上升期,业绩逐年攀升,有的银行则转入下坡道,业绩直线下滑,而自贡银行无疑是后者。该行净利润自2016年达到“巅峰”值6.03亿元后就一路下跌,近6年,自贡银行净利润仅在2019年实现小幅增长,其余5年全部下滑。经计算,截至2021年末,该行净利润不足2016年的1/26。

为何自贡银行净利润于2021年下降超八成?根据利润明细表,截至2021年末,该行实现营业收入14.62亿元,同比增长27.89%。然而,收入端增加的3.19亿元未能弥补支出端增加的金额,导致净利润直接减少9387.43亿元。而造成这一现象的“罪魁祸首”则是资产减值损失。数据显示,截至2021年末,该行资产减值损失为8.64亿元,较上年同期骤增4.32亿元,增幅达100.12%。

不同于上述3家城商行,成都银行自2017年起进入“快车道”,资产规模快速扩张,营收净利强劲增长。在资产规模方面,2017年至2021年,成都银行总资产由4345.39亿元增加至7683.46亿元,5年增长76.82%。

在营收净利方面,截至2021年末,成都银行实现营业收入178.90亿元,同比增长22.54%,增速创5年新高。同期,其净利润为78.31亿元,同比增长29.92%。梳理年报发现,该行净利润“节节攀升”,5年翻一倍。数据显示,2017年至2021年,该行净利润分别为39.13亿元、46.54亿元、55.56亿元、60.28亿元、78.31亿元。

四川省城商行实力悬殊,俨然形成成都银行一家独大,众城商行各自为战的局面。未来,强者恒强,弱者恒弱的不平衡局面能否被打破?

9家城商行不良率超平均值 自贡银行不良贷款三年增长139.32%

银行计提资产减值损失是为了提高风险抵御能力,在一定程度上反映了银行的资产质量。往往不良贷款增加,资产减值损失也随之增加。根据年报,截至2021年末,自贡银行不良贷款余额为12.66亿元,较上年增长一倍。与此同时,该行不良贷款率也由1.98%迅速提升至3.48%。

近年来,监管部门不断出台相关政策督促银行加大力度清除不良资产,然而,自贡银行连续三年出现不良贷款“双升”现象。数据显示,2019年至2021年,自贡银行不良贷款余额由5.29亿元增加至12.66亿元,增幅达139.32%。同期,其不良率分别为1.89%、1.98%、3.48%。

根据银保监会披露的数据,2021年全国银行业不良贷款率同比下降至1.73%。然而,在四川省12家城商行中,除成都银行、泸州银行和四川银行不良率低于平均值外,其他9家均超银行业平均水平。自贡银行和泸州银行不良贷款三年增长较多,而长城华西银行和雅安市商业银行不良贷款有所下降。

达州银行不良率虽逐年下降,但其不良贷款却逐年增加。数据显示,2019年至2021年,该行不良贷款余额分别为4.01亿元、5.58亿元、7.37亿元,三年增长83.79%,增幅仅次于自贡银行。

此外,天府银行不良贷款由2019年的22.71亿元增长至34.29亿元,增幅达50.99%。绵阳市商业银行不良贷款余额则由2019年的9.52亿元增长至14.85亿元,增幅达55.99%。截至2021年末,天府银行和绵阳市商业银行不良率分别为2.37%、1.85%。

随着四川银行的成立,当年被认定为高风险机构的凉山银行和攀枝花银行已退出历史舞台,当地的金融体系得以稳定。倘若“后人哀之而不鉴之”,哪家银行又将重蹈覆辙?

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐