商品期货策略月报:地缘扰动持续,稳增长预期升温

来源:东证衍生品研究院 2022-05-12 10:22:13

★核心观点:

宏观:本月中美经济、政策周期错位现象依旧明显。抑制通胀是近期美联储的核心目标,而稳增长、稳就业是中国的核心目标。从产出缺口来看,中国经济稳增长压力仍存,而美国此轮经济周期高点已现。在中美经济远景的不确定性下,大类资产波动上升。

商品:前期商品市场处于供需强预期和弱现实的博弈,宏观、疫情及地缘等因素持续扰动经济秩序及市场预期。疫情持续拖累国内经济复苏。传统需求旺季下,工业品需求复苏不足。伴随着宏观风险的释放,市场转向交易弱需求。工业品或逐渐进入中期下行通道。

基于目前商品已部分price in需求弱化风险,建议在安全边际修复的情况下布局空单。板块内可选择终端需求有政策支撑、库存压力不大的品种作为对冲头寸,从而回避经济和政策环境变化对单边头寸带来的风险。

报告全文

1

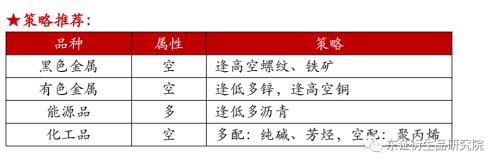

策略推荐

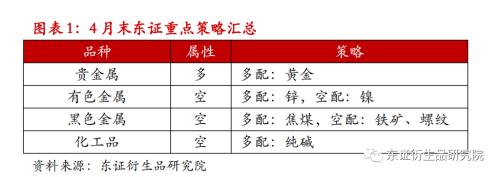

我们在4月26日发布的热点报告《此时此刻,市场哪些值得期待?》中提到,随着市场对经济前景的悲观预期升温,风险情绪短期或难见好转。基于商品需求偏弱视角,我们的策略思路主要为空工业品、多农产品(行情000061,诊股)。具体策略包括:贵金属板块维持多头配置,黄金作为板块内部的多头配置品种;有色金属板块维持空头配置,锌作为板块内部的多头配置品种,镍作为板块内部的空头配置品种;黑色金属板块维持空头配置,焦煤作为板块内部的多头配置品种,铁矿和螺纹作为板块内部的空头配置品种;化工板块维持空头配置思路,纯碱作为板块内部的多头配置品种。以上策略在近期走势中得到了验证。

基于目前商品已部分price in需求弱化的风险,我们延续了前期策略思路,并调整了部分策略。建议在安全边际修复的情况下布局空单。板块内可选择终端需求有政策支撑、库存压力不大的品种作为对冲头寸,从而回避经济和政策环境变化对单边头寸带来的风险。

2

核心观点

近期市场一直受到宏观、地缘及疫情等因素等扰动。宏观方面,从产出缺口来看,中国经济稳增长压力仍存,而美国经济周期的高点已现。在中美经济远景都存在较大不确定性的影响下,大类资产波动上升。受宏观环境的拖累,商品市场转向交易弱需求的现实,工业品中期趋势拐点将至。

2.1、宏观逻辑

美国滞胀格局凸显,货币政策加快收紧

美国经济增速放缓,市场对美国经济远景的担忧升温。一季度美国不变价GDP环比出现负增长,远低于预期1.1%及前值6.9%。分项数据中,净出口、库存和政府支出表现较为疲弱,对GDP形成拖累;而消费和企业投资仍保持了相对较高的增速,对需求形成一定支撑。虽然主流机构对美国经济的韧性持乐观看法,但从产出缺口来看,此轮美国经济复苏周期高点已现。

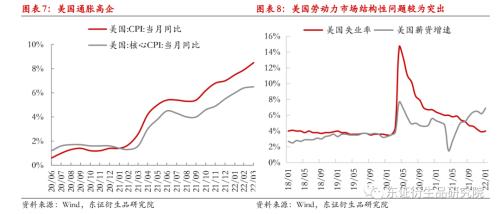

海外通胀压力持续上升。3月美国CPI同比增8.5%,预期8.4%,前值7.9%,这创下了1981年以来的新高;环比涨1.3%,亦是1980年以来的新高。分项来看,能源和交通运输分项环比涨幅较大,分别录得11.4%和4.5%,前值分别为2.7%和1.9%。俄乌冲突是国际能源价格高企的最主要成因,而供应链的压力导致交运价格继续上涨。另外,劳动力市场的结构性问题也非常严重,部分低学历的劳动者工作快速上涨。虽然核心通胀上行趋缓,但俄乌冲突具有高度不确定性,近期美国通胀压力仍将处于高位。

对抗通胀依然是当前美联储最主要的目标。5月美联储加息50bp,预计6月和7月美联储也将加息超过25bp。迅速加息的目的在于,快速抑制通胀的同时减少对美国经济的伤害。市场对美国经济的担忧驱动大类资产持续回调。

疫情冲击减弱,静待“增量政策”

受疫情影响,4月我国面临的“三重压力”全面加剧。供给端:疫情导致部分企业复工复产不畅,同时供应链承压,4月制造业PMI生产指标大幅回落5.1个百分点至44.4;需求侧:其一疫情影响线下接触类的需求,服务业的PMI下降6.7个百分点至40.0;其二部分海外订单转移至其他国家,出口正在面临冲击;预期方面:经济面临的不确定性加剧,居民部门担忧未来收入降低从而减少消费、购房,企业部门也会减少投资。

但是疫情正在好转,政策也在着力降低疫情对于经济的冲击。截至5月11日,全国新增确诊+无症状感染者数量已经降至约43000人,较此前明显改善。另外,近期我国也出台了一系列政策保市场主体、保就业、保供给,降低疫情对于实体经济的冲击。保市场主体就是保就业,为此中央一方面加大减税降费的规模;另一方面为市场主体提供信贷资源支持。同时中央也在加大对于保障物流畅通、促进产业链供应链稳定的政策力度,四月上旬因疫情关停的服务区和收费站均有数百个,截至4月29日则分别降至21个和8个。

未来稳增长、稳就业和稳物价重回市场主线,关注“增量政策工具”。4月中央政治局会议明确了“稳增长、稳就业和稳物价”的目标,这可能是疫情后市场交易的政策主线。稳增长和稳就业是一枚硬币的两面,为了稳增长,当前我国采取了财政政策前置带动基建发力、降准以及地产监管边际放松等做法。在此基础上,4月政治局会议上明确提出要出台“增量政策工具”。向前看,财政政策可能是稳增长的主力军,其增量政策工具可能包括追加预算、城投监管边际放松等;货币政策的增量政策空间可能集中于结构性的货币政策工具。地产方面,预计预售资金监管政策将有所优化,同时将有更多地区出台支持居民合理住房需求的政策 ;消费方面,增量政策可能包括发放消费券、对居民进行财政补贴和进一步推行减税降费、降低居民负担等等。稳物价方面,政策可能集中于保生产和保障物流畅通方面。

综合来看,本月中美经济、政策周期错位现象依旧明显。美国一季度GDP环比折年率虽然转负,但消费和企业投资显示需求尚可,且失业率持续下降,美联储关注焦点为抑制通胀。中国经济受疫情冲击严重,但所幸疫情冲击开始下降,同时稳增长政策有望进一步加码。从产出缺口来看,中国经济稳增长压力仍存,而美国产出缺口高点已现。在中美经济远景都存在较大不确定性的影响下,大类资产波动上升。

2.2、微观逻辑

前期商品市场处于供需强预期和弱现实的博弈,随着宏观及疫情对经济及市场预期的扰动,市场逐渐转向交易弱需求。季节性旺季下,工业品需求复苏不足,工业品或逐渐进入中期下行通道。

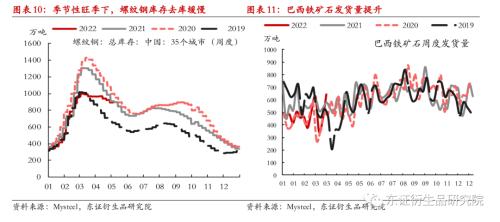

黑色板块,疫情导致终端需求恢复有限,而宏观政策预期迟迟未能兑现。下游钢材表观消费量回落。季节性消费旺季下,库存去化速度弱于往年同期。钢厂利润偏低,供需偏弱格局下,钢厂或向上游索要利润。而上游方面,随着铁矿石供需转向宽松,成材或跟随铁矿石价格回落。

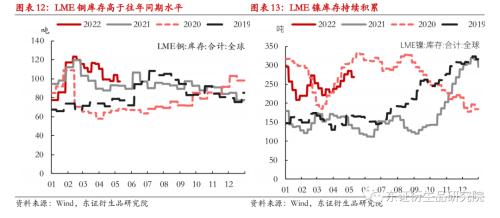

有色板块,宏观预期偏弱,高价货源下基本面边际变化并不乐观。美联储转向抑制通胀,加息及后续的缩表进程将打压海外需求预期。国内疫情环境下,下游对高价货源的接受度较低,在供应增量预期下,有色板块或震荡下行。

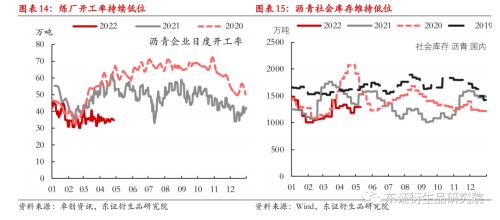

能源板块,虽然美国宏观经济风险持续压制油价,但原油基本面尚好。需求方面,美国原油需求较好,中国区需求偏弱。供应方面,在OPEC维持现有增产计划的情况下,原油供应增量有限。俄乌冲突加剧了贸易壁垒,原油供应及贸易或受扰动。因成品油需求偏弱,炼厂开工持续低位。沥青供应受限的同时,需求环比好转导致沥青库存压力缓解。因基建政策持续发力,沥青终端需求有望进一步好转。

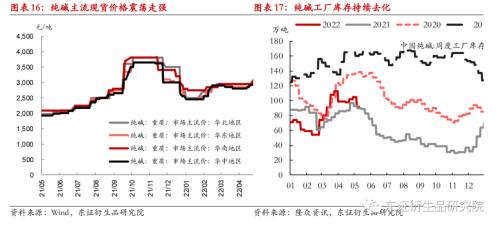

化工板块,需求小幅好转,板块内分化较大。芳烃的成本支撑较强,且供需环比好转。烯烃链估值偏低,但原料端驱动较复杂。建材板块中,纯碱需求受益于碳中和政策,维持多头配置思路。

3

重点品种点评

3.1、纯碱

从基本面角度,纯碱基本面较前期变化不大。前期受疫情影响,物流运输不畅,厂家发货有所滞后。随着订单执行,近期纯碱厂家加快发货速度,库存大幅下降。据了解,目前纯碱企业仍有较多待发订单量。供给方面,由于环保、部分装置老化和退出影响,纯碱行业开工率从去年开始始终存在上行瓶颈。目前行业整体开工水平已经较高,开工率继续提升空间有限。此外,有企业本月有检修计划,后续开工率或将稳中有降。需求方面,短期浮法玻璃产量预计维持相对稳定,后续光伏玻璃产线仍有投产计划,整体需求趋势短期依然向上。由于供给增量有限同时需求趋势向上,我们认为后续纯碱厂家库存有望继续回落。五一假期过后,纯碱现货市场呈震荡偏强走势。整体来看,近日纯碱期价受市场情绪影响,波动较大。目前多头趋势暂时未看到逆转。

3.2、锌

近期锌价出现明显回调,主因宏观利空发酵所致,美联储加息带动美元指数创下近二十年新高,同时海内外主要经济体的需求前景也不容乐观,海外主要经济体的制造业PMI均触顶回落,国内需求也因疫情扰动不确定性增大。在此情况下,宏观因素短期占据定价主导权,有色板块集体承压回调。除了宏观因素之外,近期国内锌锭出口预期兑现,据了解短期内或有近5万吨锌锭出口补充海外市场,能够边际上缓解当前海外低库存的问题,使得此前低库存下的逼仓预期阶段性转弱,外盘多头情绪消减短期亦对锌价构成利空。

然而从基本面角度来看,我们认为此前驱动锌价上行的利多因素依然存在。

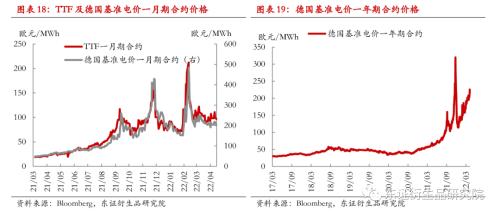

海外方面,短期内由于天然气进入需求淡季,能源价格波动率降低,冶炼厂减产风险阶段性回落,市场对供应端的担忧可能有所降低,但我们认为欧洲能源供应是中长期持续存在的不确定性因素,进入下一个取暖季后,能源价格或将再度回归高波动状态,届时冶炼厂减产风险将明显回升。对于具体减量的评估,我们可以参考嘉能可等上市公司公告中披露的情况,预计单季度减量或在5-10%,即3-6万吨,全年因欧洲冶炼厂减产带来的精炼锌供应减量或在10万吨左右,对全球精炼锌平衡表的影响不可小觑。

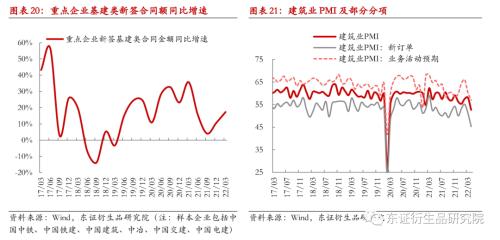

国内方面,市场关注的焦点仍在于基建对锌锭需求的提振力度,目前来看仍是强预期和弱现实相互博弈的阶段。宏观层面,一季度基建同比增速达10.5%,同时稳增长政策持续出台,后续仍有望进一步加码,项目端的改善也日渐明显,重点建筑类央企一季度基建新签合同额同比增加17%。另一方面,建筑业PMI的回落以及国内锌锭的反季节性累库则直接体现了疫情扰动下现阶段需求的疲弱。考虑到当下需求向下传导不畅的症结在于疫情,预计国内疫情平息后需求有望迎来回补。

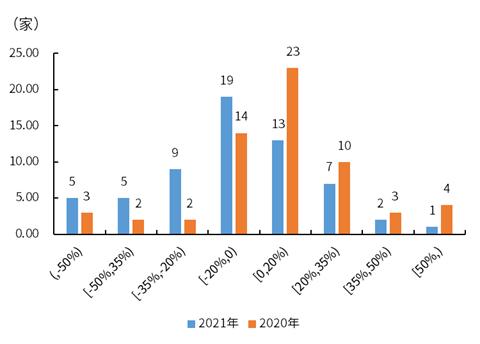

更长周期而言,当前海外锌精矿产能扩张周期临近尾声,2021年下半年起锌矿供应恢复速度明显放缓,且大多矿企在2021年产量的基础上不同程度的调降了2022年的产量指引,嘉能可更是在一季报中再度调降锌产量指引9%至98-104万吨。究其原因,我们认为除了品位降低、检修、新项目建设进度不及预期等直接原因外,部分现有项目面临产能退出、投资回报率横向对比其他金属仍显吸引力不足而缺乏新的资金投入造成的项目青黄不接是更深层次的原因,而这或将驱动锌矿进入新一轮产能收缩周期。

综合而言,此前的上行驱动目前来看仍未出现根本性逆转,即便短期内欧洲冶炼厂减产落地概率较低、国内疫情扰动下需求疲弱,但中期而言,欧洲供给端的不确定性依然存在,国内稳增长背景下基建仍然是重要抓手,近期锌价已回调至俄乌战争前水平,宏观利空已充分发酵,欧洲冶炼端成本支撑叠加国内下游补库需求释放,基本面支撑下预计价格进一步回调空间有限,当前点位介入多单有较好的安全边际,可考虑左侧布局等待上行驱动回归。

4

风险提示

政策环境出现超预期变化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐