债券市场互联互通持续推进,成绩和挑战并存

来源:中证鹏元评级 2022-04-14 14:23:19

2022年4月10日,《中共中央 国务院关于加快建设全国统一大市场的意见》发布,提出要加快建立全国统一的市场制度规则,打破地方保护和市场分割,打通制约经济循环的关键堵点,促进商品要素资源在更大范围内畅通流动,加快建设高效规范、公平竞争、充分开放的全国统一大市场。

再次明确推动债券市场互联互通,构建统一的市场制度:《意见》明确“推动债券市场基础设施互联互通,实现债券市场要素自由流动”。早在2020年4月10日,中共中央、国务院就发布《关于构建更加完善的要素市场化配置体制机制的意见》,明确要加快发展债券市场,包括稳步扩大债券市场规模,丰富债券市场品种,推进债券市场互联互通。统一公司信用类债券信息披露标准,完善债券违约处置机制。探索对公司信用类债券实行发行注册管理制。加强债券市场评级机构统一准入管理,规范信用评级行业发展。时隔2年,《意见》从构建统一的全市场制度的高度,在各环节发展的基础上强调“统一”,再次明确推动债券市场基础设施互联互通。

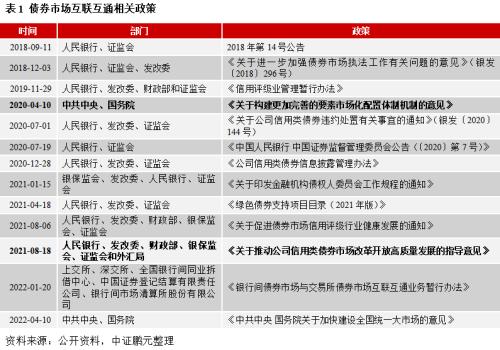

债券市场互联互通稳步推进:2018年以来,人民银行、发改委和证监会等陆续在债券执法、违约处置、信息披露、评级管理、绿色债券发行等方面联合发布统一监管文件,市场制度不断完善。目前,已在上述环节实现构建统一制度框架。

债券市场互联互通存在的阻力:整体看,债券市场在存续期管理、风险处置方面的统一正逐步推进和落实,交易环节、投资者保护等方面也开始积极探索,相关基础设施仍在建设完善中,部分措施为过渡性制度。但在发行层面,目前仍呈现“多头管理”的格局,部分债券品种发行条件存在差异。由于历史因素,此领域的改革存在一定难度。

债券市场的互联互通,将打破不同市场要素流通的壁垒,提高证券定价有效性、风险揭示能力和债券流动性,促进债券市场健康发展,提高融资效率。同时,提高投资者保护,降低信息不对称带来发行交易成本。债券市场的统一,也将降低债券发行人的债券融资成本,包括合规成本、管理成本等。要实现债券市场的大统一,还需要不断完善相关制度。由于不同交易场所的投资者和发行人在信用质量、风险识别和管理能力等方面存在一定差异,互联互通不会一蹴而就,只有当存续期管理、风险处置、投资者保护实现一定程度的统一后,才能大幅推动投资者和发行人的跨市场流动,实现债券的统一发行和交易。

2022年4月10日发布的《中共中央 国务院关于加快建设全国统一大市场的意见》(简称《意见》)提出,加快建立全国统一的市场制度规则,打破地方保护和市场分割,打通制约经济循环的关键堵点,促进商品要素资源在更大范围内畅通流动,加快建设高效规范、公平竞争、充分开放的全国统一大市场。在国内外风险不断显露的当下,建立全国统一的大市场是实现国内经济平稳运行、提升供需总量、改善供给质量的重要举措,在国内经济稳定的基础上,更好地实现“国内外双循环”。

一、再次明确推动债券市场互联互通,构建统一的市场制度

《意见》明确建设的主要目标包括, 持续推动国内市场高效畅通和规模拓展、加快营造稳定公平透明可预期的营商环境、进一步降低市场交易成本、促进科技创新和产业升级和促进科技创新和产业升级。为实现上述目标,《意见》明确以下具体操作方向,包括强化市场基础制度规则统一、推进市场设施高标准联通、打造统一的要素和资源市场、推进商品和服务市场高水平统一、推进市场监管公平统一、推进市场监管公平统一。其中,“加快发展统一的资本市场”是实现“统一的要素和资源市场”的重要内容。资本市场的统一,包括产权登记、监管标准的统一,以及市场间合作衔接等方面。对此,《意见》明确“推动债券市场基础设施互联互通,实现债券市场要素自由流动”。

早在2020年4月10日,中共中央、国务院就发布《关于构建更加完善的要素市场化配置体制机制的意见》,明确要加快发展债券市场,包括稳步扩大债券市场规模,丰富债券市场品种,推进债券市场互联互通。统一公司信用类债券信息披露标准,完善债券违约处置机制。探索对公司信用类债券实行发行注册管理制。加强债券市场评级机构统一准入管理,规范信用评级行业发展。时隔2年,《意见》从构建统一的全市场制度的高度,在各环节发展的基础上强调“统一”,再次明确推动债券市场基础设施互联互通。

二、债券市场互联互通稳步推进

长期以来,我国债券市场实行多头监管模式。在信用债市场方面,主要包括发改委主管的企业债市场、证监会主管的交易所市场和人民银行主管的银行间市场。其中,企业债可跨市场上市交易,在满足发改委的相关发行条件后,还需满足各交易场所的规章制度;交易所和银行间市场分别由交易所和银行间交易商协会进行自律管理,发布各自的制度规范。割裂的市场不利于债券市场要素自由流动,导致债券定价有效性不高、信息不对称、投资者保护力度不够等问题,影响了债券市场高质量发展。2017年的第五次全国金融工作会议后,债券市场基础设施互联互通的推进速度明显加快,尤其是2018年违约债券数量骤然攀升,急需建立统一的风险处置机制,推动债券市场统一管理。

2018年以来,人民银行、发改委和证监会等陆续在债券执法、违约处置、信息披露、评级管理、绿色债券发行等方面联合发布统一监管文件,市场制度不断完善。具体来看:

第一,加快债券统一执法和违约处置。2018年,三部门联合发布《关于进一步加强债券市场执法工作有关问题的意见》(银发〔2018〕296号),明确由证监会依法对银行间市场、交易所市场违法违规行为开展统一执法工作,人民银行和发改委积极支持证监会开展统一执法。随后,在风险债券处置方面,为维护投资者合法权益,加快处置效率,三部门2019年末开始起草相关文件,于2020年7月发布《关于公司信用类债券违约处置有关事宜的通知》(银发〔2020〕144 号),最高法院同步发行《全国法院审理债券纠纷案件座谈会纪要》,对实践中出现较多争议的地方给予回答,为风险处置和风险退出提供法律基础。

第二,统一公司信用类债券信息披露。2020年12月,三部门联合发布《公司信用类债券信息披露管理办法》,统一公司信用类债券发行及存续期的信息披露要求,细化存续期重大事项认定及披露要求,同时,明确信息披露参与各方的责任,强化信息披露违法违规的法律责任。信息质量的提升,将提高债券市场融资有效性,提高投资者保护。

第三,促进债券评级互联互通。2018年9月,人民银行和证监会联合发布2018年第14号公告,明确人民银行、证监会以及交易商协会将协同债券市场评级机构业务资质的审核或注册程序,对于已经在银行间或交易所债券市场开展评级业务的评级机构,将设立绿色通道实现评级业务资质互认。2019年11月,人民银行、发改委、财政部和证监会联合发布《信用评级业管理暂行办法》,明确了行业监管主体,理顺了监管体系框架,确定了“行业主管部门+业务主管部门+行业自律协会组织”三位一体的统一监管框架,标志着评级行业正式进入统一监管时代。2021年8月,人民银行、发改委、财政部、银保监会、证监会联合发布《关于促进债券市场信用评级行业健康发展的通知》,在统一管理的基础上,评级技术要求、完善公司治理和内控等方面进一步提高要求,以促进行业公平竞争,更好地发挥信用评级在风险揭示和风险定价等方面的作用。

第四,随着债券市场统一管理的推进,相关基础设施不断完善。2020年7月,人民银行和证监会联合发布《中国人民银行 中国证券监督管理委员会公告(〔2020〕第7号)》,同意银行间与交易所债券市场相关基础设施机构开展互联互通合作。2022年1月,沪深交易所、全国银行间同业拆借中心、中国证券登记结算有限责任公司、银行间市场清算所股份有限公司联合发布《银行间债券市场与交易所债券市场互联互通业务暂行办法》(简称《暂行办法》),明确交易所和银行间市场互联互通可通过名义持有人账户模式进行,即尊重两个市场现有挂牌流通模式、现有账户体系及交易结算规则,参与对方市场的债券现券认购及交易,从而实现债券市场在交易层面的互通。《暂行办法》,是一次探索性的尝试,主要是原则性规定,后续仍需在债券发行、登记、交易、托管、清算、结算等方面细化相关规则。

2021年8月18日,人民银行、发改委、财政部、银保监会、证监会和外汇局联合发布《关于推动公司信用类债券市场改革开放高质量发展的指导意见》,成为未来信用债市场发展纲领性文件,在前期政策基础上,结合市场中出现的风险和问题进行完善。按照分类趋同的原则,逐步统一公司信用类债券发行交易、信息披露、信用评级、投资者适当性、风险管理等各类制度和执行标准,全面推动我国信用债市场改革落实到细处。

二、债券市场互联互通存在的挑战

整体看,债券市场在存续期管理、风险处置方面的统一正逐步推进和落实,交易环节、投资者保护等方面也开始积极探索,相关基础设施仍在建设完善中,部分措施为过渡性制度。但在发行层面,目前仍呈现“多头管理”的格局,部分债券品种发行条件存在差异。由于历史因素,此领域的改革存在一定难度。

债券市场的互联互通,将打破不同市场要素流通的壁垒,提高证券定价有效性、风险揭示能力和债券流动性,促进债券市场健康发展,提高融资效率。同时,可以提高投资者保护,降低信息不对称带来发行交易成本。债券市场的统一,也将降低债券发行人的债券融资成本,包括合规成本、管理成本等。要实现债券市场的大统一,还需要不断完善相关制度,《意见》的出台也说明目前市场制度在相关领域仍存在缺陷。由于不同交易场所的投资者和发行人在信用质量、风险识别和管理能力等方面存在一定差异,互联互通不会一蹴而就,只有当存续期管理、风险处置、投资者保护实现一定程度的统一后,才能大幅推动投资者和发行人的跨市场流动,实现债券的统一发行和交易。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐