国海固收:从年报看“固收+”基金三大变化

来源:金融界 2022-04-13 16:22:20

1、引言

随着基金年报的披露完毕,各个基金的持仓信息以及基金经理对后市的展望也悉数曝光,对于“固收+”基金来说也不例外。

那么,“固收+”基金的持有人结构、债券持仓特征、股票持仓特征都发生了哪些变化?在2022年年初,股债市场剧烈调整的情况下,这些基金经理们对后市又有怎样的看法呢?本文从基金年报数据出发,对上述问题进行了详细梳理。

2、市场格局变化

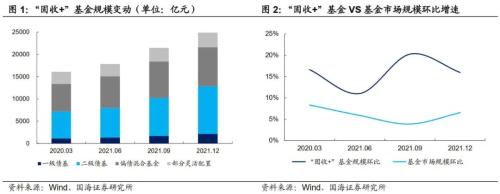

2021年下半年,“固收+”基金规模保持高速增长。若将所有一级债基、二级债基、偏债混合基金,以及部分灵活配置基金(即最近4个季度报告期下,股票持仓占总资产比重均≤40%的灵活配置基金)均划入“固收+”基金范畴。

截至2021年底,“固收+”基金共有1,505只,合计规模将近2.5万亿元。从环比增速来看,2021Q3和2021Q4,“固收+”基金市场规模的环比增速均在15%以上,远超所有品类基金的市场规模增速。

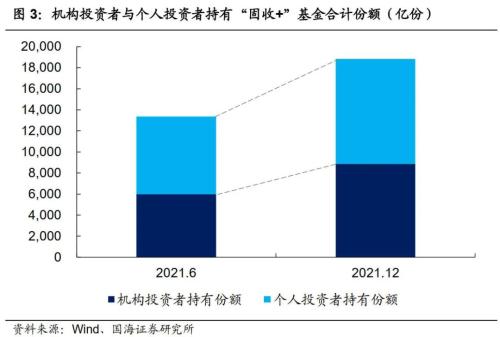

相较于个人投资者,机构投资者持有“固收+”基金份额的增速更快。从持有“固收+”基金份额占比的角度来看,截至2021年12月底,机构投资者与个人投资者平分秋色,两者基本上各占一半。

从持有份额增速的角度来看,2021年下半年,机构持有“固收+”基金份额的增速更快。相较于2021年6月底,2021年12月底,机构持有份额合计增长48%,而个人持有份额合计增长35%。

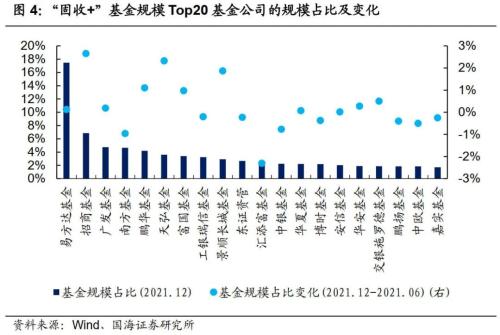

从“固收+”产品发行人的角度来看,易方达规模占比仍然最高,招商、天弘、景顺长城的规模占比抬升较快。截至2021年底,共有140多家基金公司发行了“固收+”产品。其中,易方达“固收+”产品规模占比仍然最高,高达17%。

另外,在“固收+”基金规模前20大的基金公司中,2021年下半年规模占比抬升较快的是招商基金、天弘基金、景顺长城基金。

3、产品业绩表现

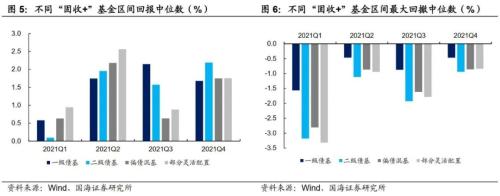

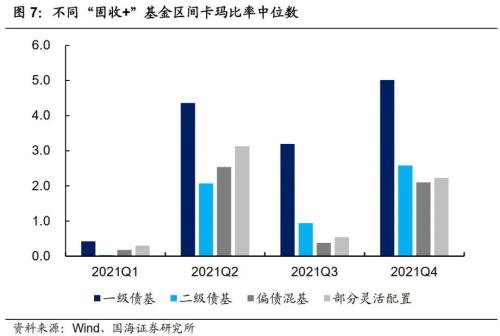

受益于债券市场行情,2021年四季度“固收+”产品业绩表现不俗。从2021年各个季度下,不同类型“固收+”产品的业绩表现可以看出,2021Q4,在权益市场震荡,债券市场表现较强的市场环境下,“固收+”产品的业绩表现不俗,仅次于2021Q2的表现。

而从产品类型来看,在2021年四季度,二级债基的区间回报和区间最大回撤中位数水平均较高,与二级债基持有较高转债持仓有关。而一级债基的卡玛比率中位数反而是同类基金中最高的,与很多一级债基主要依靠打新获取低风险收益有关。

4、资产配置变化

4.1

债券:久期和杠杆水平提升

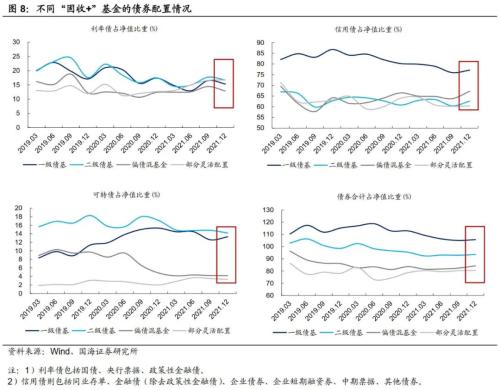

债券持仓方面,2021Q4“固收+”基金整体小幅增持了信用债,降低了利率债和可转债持仓,或与去年四季度转债市场整体估值较高,以及信用债环境边际改善有关。具体来看:

(1)利率债方面,不同类型“固收+”产品持有利率债水平相差不大,截至2021年年底,利率债占资产净值比重整体维持在15%上下。

(2)信用债方面,不能参与股票二级市场投资的一级债基,其整体的信用债持仓远远高于其他类型基金的水平。从持仓变化角度来看,这四类基金在2021年四季度均小幅增持了信用债。

(3)可转债方面,股票投资受限的一级债基和二级债基,持有转债比重更高。而从持仓变化角度来看,在转债价格持续上行的行情下,随着转债市场估值达到历史高位,除了一级债基外,其他三类基金均降低了自身的转债持仓比重。

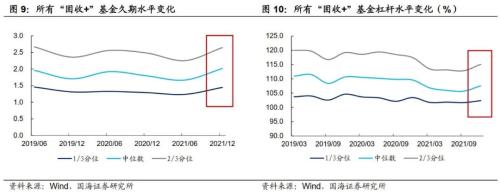

“固收+”基金整体的久期水平和杠杆水平均有所抬升。截至2021年底,所有“固收+”基金杠杆率的中位数水平为107.58%,相较于2021年9月底(对应值为105.70%),2021年6月底(105.96%)均有所增加。

另外,统计所有“固收+”基金通过利率敏感性分析获得的基金久期,可以看到,2021年底,所有“固收+”基金久期的中位数水平为2.02,相较于2021年6月底(对应值为1.67)也有明显抬升。而“固收+”基金整体久期水平和杠杆水平的抬升,与2021Q4债券市场有一波小行情有关。

4.2

股票:成长板块配置比例提高

2021Q4,“固收+”基金整体的股票持仓略有抬升。截至2021年底,二级债基、偏债混合基金、部分灵活配置基金的股票持仓占净值比重分别为16.01%、20.10%、18.81%,较2021Q3分别抬升了1.38pct、1.76pct、0.83pct。而一级债基受打新新规的影响,相较于2021Q3,2021Q4股票持仓微降0.11pct至2.35%。

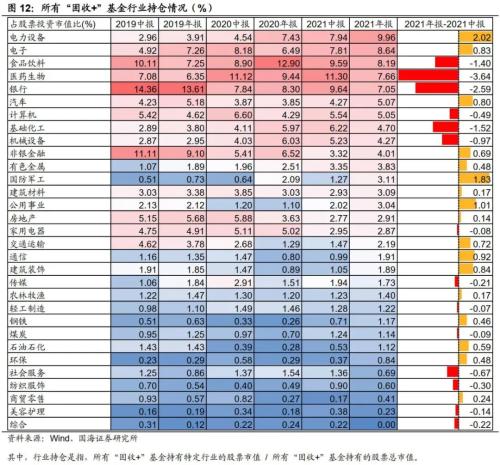

行业配置方面,2021年下半年,“固收+”基金整体增持了较多成长板块股票。从2021年年报可以看出,“固收+”基金持有较多的行业主要是电力设备、电子、食品饮料、医药生物、银行。

而相较于2021年6月底,2021年12月底,“固收+”基金整体增持较多的行业为电力设备、国防军工、公用事业;减持较多的行业为医药生物、银行、基础化工。整体来看,“固收+”基金增持了更多偏成长板块的股票。而这也是2022年以来不少“固收+”基金回撤幅度不小的原因所在。

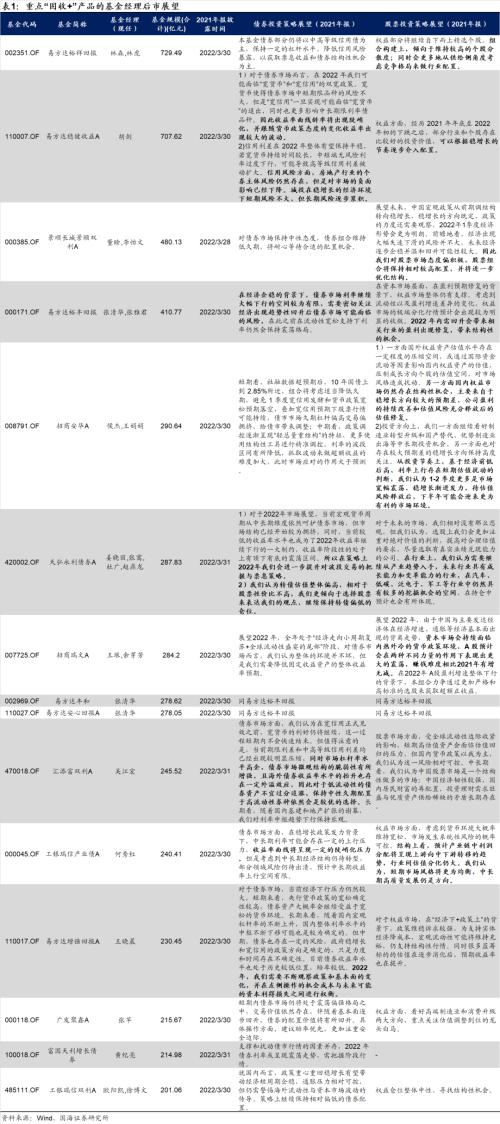

5、基金经理后市展望

从重点“固收+”基金(基金规模>;;200亿元)的年报中可以看到,基金经理们对于后市展望有一定的共识。主要包括:

(1)就股债性价比而言,经过2022年初的市场调整,更倾向于认为后续股票市场的配置价值与投资机会更大。

(2)就债券市场而言,在“双宽”政策发酵,海外流动影响,以及经济增长压力等多重因素影响下,中短期品种仍将维持震荡偏强格局。但由于收益率已经降至较低水平,因此后续下行空间有限。投资策略更倾向于维持中性久期或适当降低久期。

(3)就股票市场而言,不同基金经理投资风格有所差异,所倾向于配置的板块也有所不同。不过,整体认为2季度股票市场或将维持震荡格局,且配置倾向于稳增长板块。后续随着市场估值的回落,可以逐步布局估值相对合理的成长板块或消费板块个股。

风险提示:

(1)基金过往业绩不代表未来表现。

(2)相关结论主要基于过往数据计算所得,不能完全预测未来。

(3)报告采用的样本数据有限,存在样本不足以代表整体市场的风险,且数据处理统计方式可能存在误差。

相关声明

证券研究报告《“固收+”基金大盘点(四):从年报看“固收+”基金三大变化》

对外发布时间:2022年4月13日

发布机构:国海证券(行情000750,诊股)股份有限公司

本报告分析师:

靳毅 张赢

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐