美联储加息路径将如何演绎

来源:金融界 2022-03-03 10:23:16

作者:伍超明(财信研究院副院长)胡文艳(财信研究院资深研究员)

核心观点

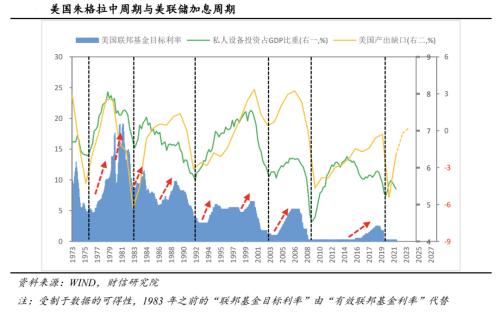

一、历史上美联储加息周期呈现出四大特征与规律:一是加息周期内嵌于朱格拉中周期,每轮中周期包含1-2个加息周期;二是加息周期往往处于库存周期的上升阶段;三是加息周期内一年加息3次及以上较为常见;四是不同加息周期的差异主要与通胀、就业和金融稳定三大因素相关。

二、回顾1976年以来5个中周期内美联储加息或利率上升周期,通胀、就业和金融稳定三大因素与目标值的偏离程度,决定不同加息周期的演绎路径的不一。1)1970年代末-1980年代初是为应对恶性通胀的艰难货币紧缩周期;2)1980年代是高通胀、高杠杆与经济复苏并存的激进加息周期;3)1990年代是低通胀、高增长和资产泡沫化下的快速加息周期;4)21世纪头十年是低通胀、高增长与高杠杆的过热加息周期;5)2010年以来是低通胀、低增长与稳杠杆的保守加息周期。此外,根据历史经验,每一个中周期内的加息周期后段或加息周期结束之后,美股均面临调整压力,且调整幅度与市场估值和金融风险正相关。

三、本轮美联储加息路径:预计先快后慢,2022年加息4-6次。一是无论从经济周期,还是通胀、就业和金融稳定等关键指标看,美联储都已具备启动新一轮加息周期的条件。二是本轮加息与历史可比性不强,但预计力度介于2015年与1980年代加息周期之间的概率偏大,即年均加息次数会在3-8次范围之内。三是从未来美国经济增长、就业和通胀指标的演绎路径看,通胀上行风险增加、经济增长保持韧性、就业有望继续修复,2022年美联储加息偏激进的概率或更大。此外,美联储本轮加息最大掣肘或在于金融市场脆弱性与海外经济金融冲击,若美股出现股灾或全球爆发大范围的冲突、危机,不排除美联储加息周期暂时中断。

正文

受美国劳动力市场需求强劲和核心PCE增速持续创下近40年以来新高影响,市场普遍预期2022年美联储货币收紧将明显提速,但近期俄乌冲突对能源等大宗商品价格产生冲击,加上对美国经济增长放缓的担忧有所升温,市场对美联储加息预期的分歧明显加大。在此背景下,美国资本市场出现剧烈波动,十年期美债收益率一度升破2%,较年初提高50BP以上,纳斯达克指数指数较年初亦一度大跌20%以上。往后看,美联储本轮加息周期将如何演绎?本文尝试从长周期视角,分析美联储历次加息周期的特征与规律,并结合当前特殊环境,对本轮加息路径作出研判。

一、历史上美联储加息周期的特征与规律

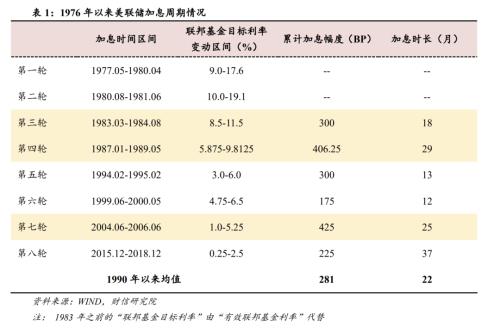

从长周期视角看,1976年以来,美联储共经历了8轮较为明显的加息或利率上升周期,分别是1977年5月-1980年4月、1980年8月-1981年6月、1983年3月-1984年8月、1987年1月-1989年5月、1994年2月-1995年2月、1999年6月-2000年5月、2004年6月-2006年6月、2015年12月-2018年12月(见表1)。其中,1983年以前美联储货币政策操作主要以数量工具为主,因此1977-1980年和1980-1981年两轮利率上升主要通过调控货币供应量、收紧信贷等手段来实现,但其最终的效果与加息类似。从加息幅度和加息时长等基本要素看(见表1),每一轮加息周期均存在较大差异,但若结合大的宏观背景与经济周期看,不同加息周期仍存在一些共性与规律。

(一)特征一:加息周期内嵌于朱格拉中周期,每轮中周期包含1-2个加息周期

按照持续时间长短,经济周期一般可划分为康德拉季耶夫周期、朱格拉周期(又称中周期)和基钦周期(又称库存周期)。学者熊彼特认为创新是经济周期的核心驱动力,创新的不连续性、不稳定性导致了不同长度周期的形成,且不同周期之间并非独立存在,而是内生于不同层次的创新活动,呈嵌套关系。一般而言,一个康德拉季耶夫长波周期大约包括6个朱格拉中周期和18个库存周期,1个中周期约包含3个库存周期。其中,朱格拉中周期又称资本开支周期,主要与企业中长期投资行为密切相关,一般可以用私人设备投资增速或私人设备投资占GDP的比重来描述其运行特点。

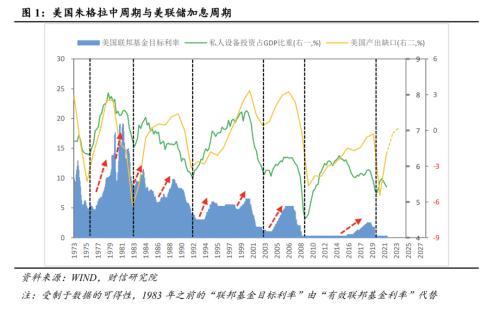

根据历史数据,美联储加息周期与朱格拉中周期的运行密切相关。如1976年-2019年间,美国一共经历了5个完整的朱格拉中周期,其中每一轮中周期均内嵌了1-2个加息周期(见图1)。进一步分阶段看,2000年之前的3个中周期一般均包含2个加息周期,2000年之后的中周期均只涵盖1个加息周期。

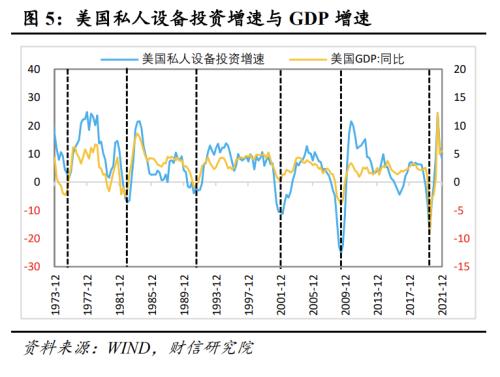

美国加息周期与朱格拉周期之间的规律性特征并非偶然,背后的经济学机理在于:美联储货币政策与经济基本面密切相关,而朱格拉周期是主导美国经济增长的重要力量。一方面,反映朱格拉周期运行特点的私人设备投资,本身是美国GDP的一部分,占GDP的比重在4%-8%之间波动,会对美国经济增长产生一定影响;另一方面,更为重要的是,美国雇员报酬增速与私人设备投资增速高度相关(见图3),而雇员报酬是决定占GDP比重约7成的居民个人消费支出的关键(见图4),导致美国GDP增速与私人设备投资增速走势大体一致(见图5)。

(二)特征二:加息周期往往处于库存周期的上升阶段

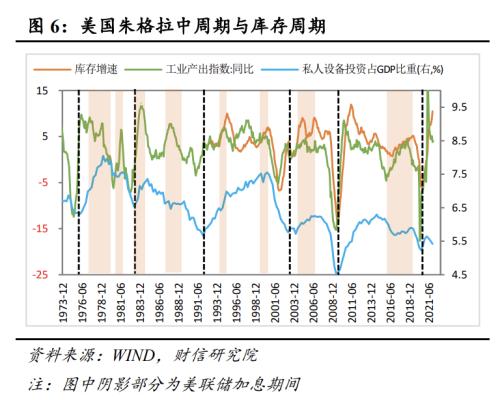

美联储加息周期虽内嵌于朱格拉中周期,但每轮加息周期启动时点,所处的中周期位置并不相同。根据熊彼特周期嵌套理论,1个中周期约包含3个库存周期,从持续时间更短的库存周期看,美联储每一轮加息周期往往都处在或始于库存周期的上升阶段。如1994-1995年、1999-2000年、2015-2018年三轮加息均处在整个库存上升期;1980-1981年、1983-1984年、1987年-1989年、2004年-2006年四轮加息则均启动于库存上升期(见图6)。

库存周期上升阶段,企业加快补库存会推动实体经济趋于扩张,同时需求增长往往会带动价格上涨,经济扩张与通胀攀升两者构成了美联储加息的基本条件,这也是历次加息周期多处在库存周期上升阶段的重要原因。

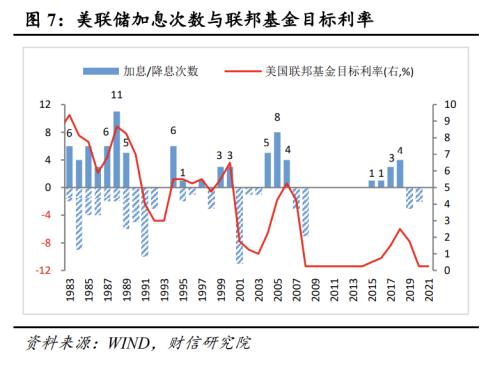

(三)特征三:加息周期内一年加息3次及以上较为常见

1983年以来的美联储加息周期中,每一轮都有一年加息3次及以上的情况(见图7)。其中,1983年、1987-1989年、1999-2000年、2004-2006年的加息周期内,美联储每年都加息了3次及以上(见图7),加息节奏偏快、力度均较大;1994-1995年的加息周期内,美联储首年加息次数高达6次,但次年仅加息1次,主要源于该轮加息周期偏短且首年加息过于激进;2015-2018年的加息周期较为例外,加息初期速度偏慢,2015-2016年每年均只加息1次,2017-2018年才明显提速,分别每年加息3次和4次。

总体来看,美联储加息周期启动后年度内加息3次或以上更为普遍,基本上是常规的操作惯例,但对于启动初期,2015-2016年也出现过加息不及预期,仅加息一次的情况。因此,虽然可以根据朱格拉中周期、库存周期的位置,判断当下大的宏观环境是否与加息周期相匹配,但对于每一轮加息周期的详细路径、节奏,仍需具体问题具体分析,即分析每一轮加息周期中影响美联储政策选择的关键因素。

(四)特征四:不同加息周期的差异主要与通胀、就业和金融稳定三大因素相关

长期以来,美联储的货币政策目标是促进最大就业和稳定物价,为此提供适度的利率水平,而保持金融体系稳定是实现上述目标的前提。因此,就业缺口、通胀水平和金融稳定是影响美联储货币政策操作的三大关键因素。根据美联储的货币政策框架(参考美联储《关于长期目标和货币政策战略的声明》),最大就业水平无法直接衡量且会随着时间而变化,其主要与经济增长、劳动市场景气度相关;长期通胀目标锚定在2%,与美联储的法定职责最为一致;金融稳定则可以用反映金融体系风险的指标来衡量。

回顾1976年以来5个中周期内的8轮美联储加息或利率上升周期,上述三大因素与目标值的偏离程度,决定不同加息周期的演绎路径的不一。

1、1970年代末-1980年代初:为应对恶性通胀的艰难货币紧缩周期

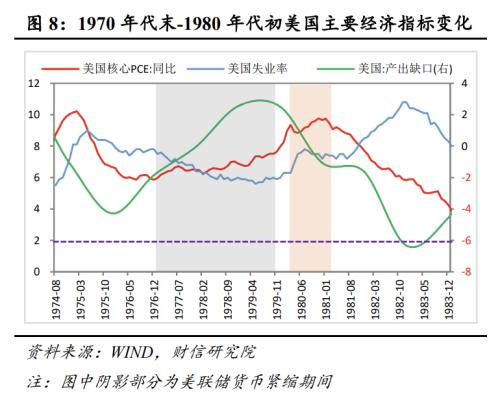

1960年代美国大力推行扩张性赤字财政政策,导致产出供不应求,美国核心PCE同比增速于1966年开始突破2%,并持续上升。20世纪70年代初美元与黄金脱钩,加上两次石油危机(1973-1974年、1979-1980年)的冲击,全球大宗商品大幅攀升,进一步加剧了美国通胀的失控,1974年底和1980年末美国核心PCE增速两度攀升至10%附近(见图8)。

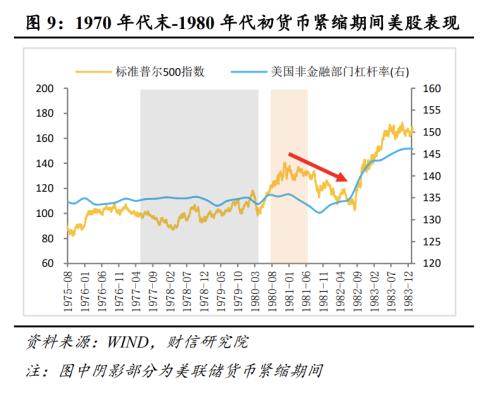

1970年代失控的通胀是影响美联储货币政策的最核心因素,1970年代末至1980年代初,美联储无惧经济与就业压力,持续收紧货币政策,推动有效联邦基金利率迎来两轮明显的上升周期。一是1977-1980年,美联储在失业率稳步回落和产出缺口触底回升后不久便收紧货币、推动利率上行,但利率上升并未能阻止通胀走高,美联储迫于无奈持续收紧货币近3年,美国有效联邦基金利率由9%左右升至17.6%,政策收紧后期美国产出缺口甚至已经开始回落、失业率也大幅回升(见图8)。二是1980-1981年,面对持续失控的通胀,时任美联储主席保罗·沃尔克将控制通胀作为核心目标,在时隔不足一年、失业率小幅走稳后再度启动一轮货币紧缩,有效联邦基金利率一度升至20%附近,但代价是引发了经济的明显衰退,期间美国产出缺口由正转负、GDP增速亦陷入负增长,美国失业率在1981年下半年之后大幅飙升至11%附近(见图8)。1970年代美国金融体系整体较为稳定,宏观杠杆率处于低位,首轮货币紧缩未引发资本市场大的调整,但第两轮货币紧缩后标普500最大回撤接近25%(见图9)。

2、1980年代:高通胀、高杠杆与经济复苏并存的激进加息周期

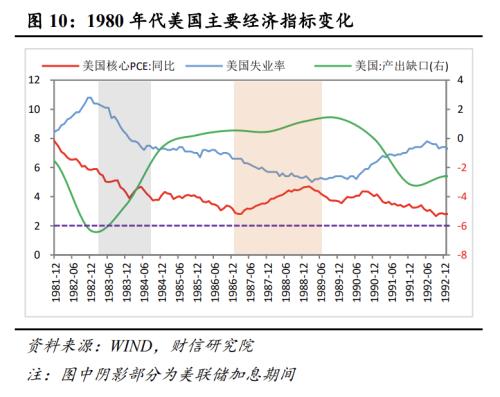

在保罗·沃尔克主席强硬推行货币紧缩政策下,1981年之后美国通胀开始拐头向下,到1983年下一轮朱格拉中周期启动时,美国核心PCE增速已降至6%左右,但仍处于偏高位置。

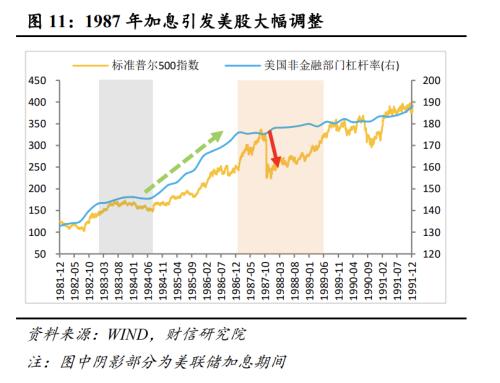

为进一步巩固通胀预期、防止恶性通胀卷土重来,美联储在新一轮经济复苏周期中,再度迎来两轮加息周期。一是1983-1984年,尽管美国通胀已持续回落,但因其仍远高于2%的目标,加上美国产出缺口已开始触底回升、失业率稳步回落,美联储迫不及待地启动了新一轮加息进程(见图10)。彼时,美国通胀压力继续缓解,加之经济、就业维持景气,宏观杠杆率抬升温和、金融体系较为稳定,本轮加息未引发资本市场大的调整(见图11)。二是1987-1989年,美国经济、就业持续走强下产出缺口由负转正,加上通胀再度升温,美联储再次启动加息(见图10)。受1984-1986年美国宏观杠杆率和股市估值均快速大幅提升影响,金融市场风险加快集聚,导致本轮加息之后不久,1987年10月美股爆发股灾,标普500指数单月最大回撤达约35%(见图11)。为了稳定金融市场,美联储连续紧急降息,直到1988年3月才重新回到原有的加息路径当中。

3、1990年代:低通胀、高增长和资产泡沫化下的快速加息周期

随着苏联解体、全球化加快和以互联网为代表的信息技术快速发展,1990年代美国经济迎来低通胀、高增长的“繁荣时期”,世界经济也进入“大缓和”(Great Moderation)时期。美联储货币政策框架日趋完善,逐步引入“泰勒规则”,明确将2%的通胀目标和产出缺口作为货币政策调整的主要考虑因素。

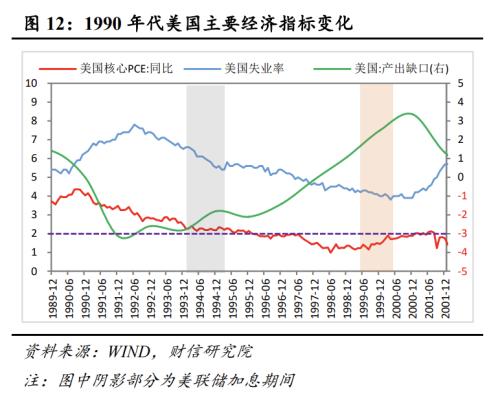

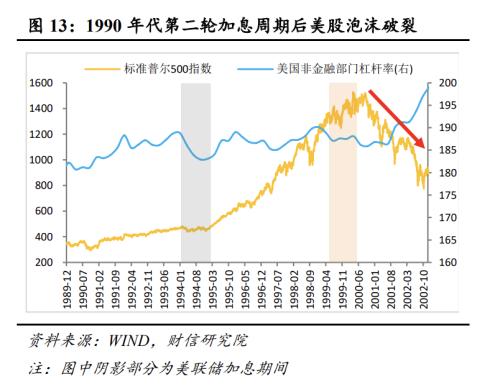

综合考虑通胀、产出缺口等因素后,1990年代美联储先后启动两轮加息周期。一是1994-1995年,美国核心PCE增速持续处于2%的目标值上方,加上美国产出缺口虽未转正但已出现稳步回升迹象,美联储担忧经济复苏会引发高通胀卷土重来,因此提前采取行动启动加息进程(见图12)。本轮加息持续时间仅一年左右,但累计加息幅度达到300BP、每次平均加息50BP,背后最大的支撑在于美国经济增长强劲、金融体系稳健,货币政策重点专注于实现通胀目标。二是1999-2000年,随着美国经济持续偏热,产出缺口逐渐由负转正且逼近1970年以来新高,加上核心PCE增速开始回升向2%的目标靠近,美联储重启加息周期(见图12)。实际上,严格来说本轮加息周期在1997年就已具备启动条件,但美联储在1997年3月加息一次后,亚洲金融危机爆发引起全球经济与资本市场动荡,美国金融稳定受到冲击、通胀水平亦快速回落,美联储被迫暂停加息并在1988年紧急降息,待危机消散后于1999年才重新收紧货币。在整个1990年代特别是中后期,美股股市迎来超级大牛市,标普500指数上涨3倍以上,金融市场风险大幅累积,美联储两轮加息期间美股总体延续涨势,但第二轮加息周期后,美国经济走弱,美股泡沫立马破裂,2000年9月-2002年7月标普500指数最大回撤近50%(见图13)。

4、21世纪头十年:低通胀、高增长与高杠杆的过热加息周期

在美国互联网泡沫破裂、9·11恐怖袭击等事件冲击下,为了防止美国经济陷入严重衰退,2001年美联储连续11次降息,联邦基金目标利率一年内降低475BP。受益于极度宽松的货币政策环境和金融自由化,美国居民和企业大幅加杠杆,美国经济很快触底回升。

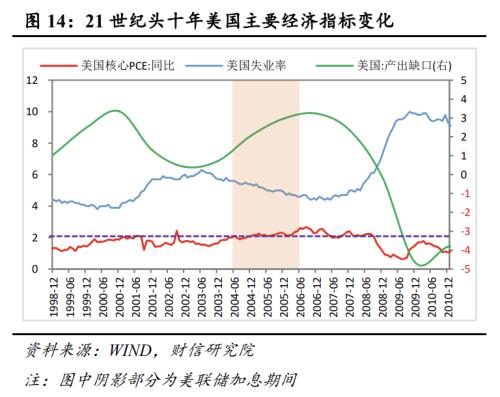

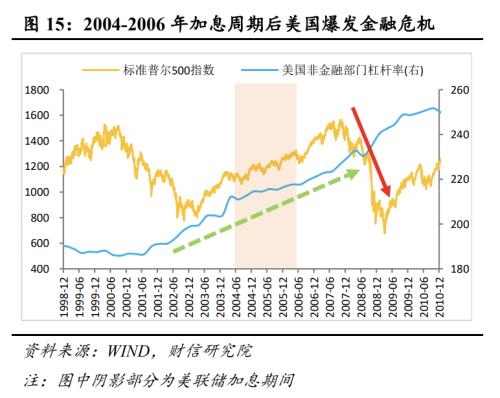

21世纪初美国经济、金融市场一片繁荣且逐步走向过热,但通胀水平总体温和,本轮中周期内美联储仅启动一轮加息周期。2004年美国核心PCE增速逐渐向2%的目标水平靠近,加上产出缺口在0以上持续抬升,美国股市和楼市均大幅上涨(2001-2004年期间美国实际房价指数上涨约50%),经济出现明显的过热迹象,因此美联储于当年6月份果断启动加息(见图14)。2004-2006年间,美联储累计加息17次,累计加息幅度达425BP。与此同时,美国过度金融自由化下居民、企业杠杆率大幅抬升,金融风险大量集聚。本轮加息之后,次贷危机最终爆发,美国股市和楼市泡沫均破灭,标普500指数最大跌幅接近60%(见图15)。

5、2010年以来:低通胀、低增长与稳杠杆的保守加息周期

2008年全球金融危机之后,尽管美联储迅速将联邦基金目标利率快速降至0-0.25%,但受科技创新对经济的贡献放缓、经济逆全球化思潮泛起和全球债务高企的影响,美国甚至是全球的劳动生产率与全要素生产率增速均明显下台阶。

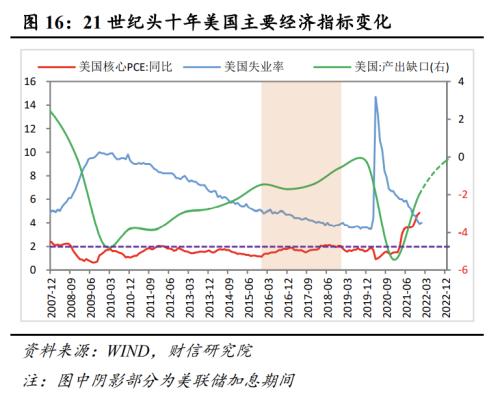

2009年下半年,美国启动新一轮朱格拉中周期,预示着经济逐步走向复苏,但从恢复力度与节奏看,本轮经济修复明显弱于前四轮中周期,美国产出缺口迟迟没有转正(见图16)。通胀方面,2010年以来美国核心PCE增速长期在2%下方震荡,通胀对美联储政策已不再构成主要掣肘(见图16)。金融稳定方面,2010-2019年美国总的宏观杠杆率保持稳定(见图17),结构上次贷危机前大幅飙升的居民部门杠杆率稳步回落,金融市场风险总体趋于收敛。

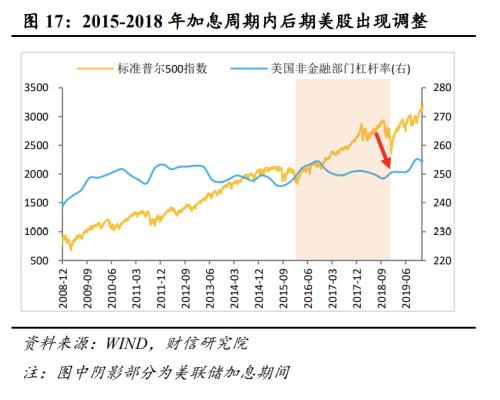

因此,在本轮中周期内,就业最大化成为美联储货币政策的主要考量因素。2015年末,美国失业率降至5%左右的历史低位水平后,美联储才启动首次加息,且在2015-2016年每年均只加息一次,到2017年产出缺口继续回升、失业率逼近历史新低后,才明显加快加息进程(见图16)。受本轮加息进程偏稳健和金融体系风险可控、宏观杠杆率未大幅抬升影响,2015-2018年加息周期中,美股仅在后期出现调整,期间标普500指数最大跌幅为20%左右(见图17)。

6、小结

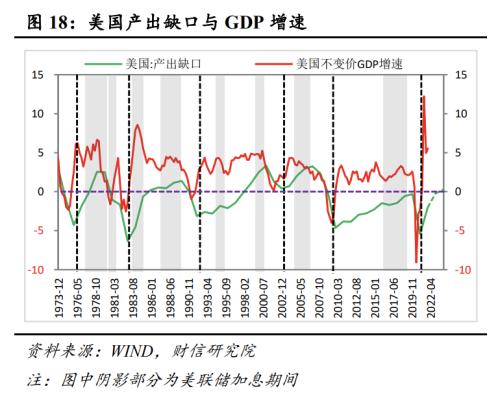

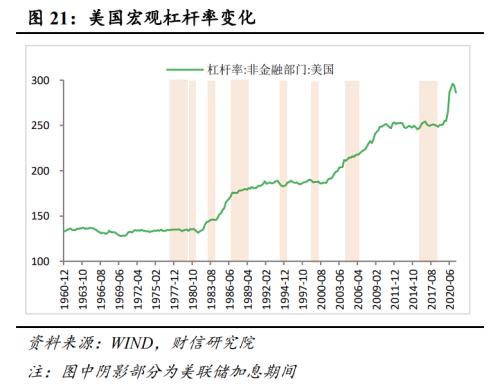

总结来看,美国近5个中周期内的加息周期(见图18-21),主要呈现出以下特点:一是恶性通胀与高通胀背景下的加息周期更为激进,且往往会以牺牲一定经济增长为代价,如1970年代中后期至1980年代的四轮加息周期均是这样的情况;二是经济高增长与低通胀下的加息周期往往短而快,如1994-1995年、1999-2000年和2004-2006年;三是经济低增长与低通胀下的加息更为谨慎,如2015-2018年;四是每一个中周期内的加息周期后段或加息周期结束之后,美股均面临调整压力,且调整幅度与市场估值和金融风险相关,如市场估值处于高位、宏观杠杆率处于高位则调整最为剧烈,反之则相反。

二、本轮美联储加息路径预判:先快后慢,预计2022年加息4-6次

(一)当前已具备启动一轮加息周期的条件

一是从经济周期看,2021年以来美国已启动新一轮朱格拉中周期,预示着在私人设备投资支出增长的带动下,美国经济增长将具备较强韧性,且当前美国私人设备投资占GDP的比重仍处于历史偏低位置,本轮回升在时间和幅度上均存在较大提升空间。根据历史经验,加息周期内嵌于朱格拉中周期,每轮中周期包含1-2个加息周期,表明从大的宏观环境看,美联储已具备启动新一轮加息周期的基础。

二是从影响美联储货币政策的三大因素看,美联储加息也已时不我待。如通胀方面,截至2022年1月份,美国核心PCE同比增长5.2%,持续大幅超过美联储平均2%左右的目标值。就业方面,美国非农就业人数虽未完全恢复至疫情前水平,但失业率已降至4%左右的历史极低水平,加上美国职位空缺率、工人薪资增速均创下有统计数据以来新高,表明美国劳动力市场已十分强劲。美联储主席在2022年1月份议息会议后的采访中也表示,大多数联邦公开市场委员会的参与者都同意,当前劳动力市场条件与最大就业率是一致的。金融稳定方面,美联储1月议息会议纪要显示,当前美国金融体系的金融脆弱性被评估为显著,但企业和居民资产负债表的脆弱性大幅下降、融资条件普遍宽松,金融体系风险总体相对稳健,并未达到会阻碍美联储货币政策目标实现的程度。

(二)本轮加息与历史可比性不强,但力度或介于2015年与1980年代加息周期之间

历史总是惊人的相似,却不是简单的重复。回溯1976年以来美联储历轮加息周期,并无法找到与当前完全可比的阶段。一是疫情因素是当下宏观环境特有的背景,由此导致的供给、需求约束,与近50年来其他危机、衰退阶段存在本质区别,特别是当前通胀创下近40年新高,其成因与疫情影响密切相关;二是美联储货币政策框架不断趋于完善成熟,尤其是在货币政策操作连续性和预期管理等方面取得了重要进展,与1970、1980年代美联储频繁、反复加息/降息的阶段大不相同;三是当今世界面临百年未有之大变局,逆全球化思潮兴起、大国博弈加剧、全球治理体系重构带来的风险加大,美联储面临的不确定性明显增加。

但若参考一个区间范围,预计本轮加息周期力度、节奏或介于2015-2018年与1980年代加息周期之间。

一是与2015-2018年加息周期相比,当前美国通胀、就业、经济增长等关键指标的恢复力度均明显更强(见图18-21),对本轮加息提速形成支撑。从中长期经济增长潜力看,美国当前的状况与2015-2018年加息期间最接近;但从短期经济恢复力度看,疫后宽松政策支持下美国宏观杠杆率提升,加上新一轮朱格拉中周期启动,IMF和美联储最新预测均显示2022年美国GDP增速有望继续保持在4%左右的高位,而全球金融危机后美国劳动生产率放缓、实体加杠杆意愿不足,2015-2018年经济恢复明显偏慢、偏弱。通胀方面,当前美国核心PCE增速已高于5%,2015年启动加息时则不足1.5%。就业方面,当前美国非农职位空缺率、工人薪资增速均创下有统计数据以来新高,就业市场景气度也明显强于2015-2018年。

二是与1980年代相比,当前美国通胀水平虽与之相当但持续性或大不如前,经济增长潜力亦明显下降(见图18-21),本轮加息或难现1980年代激进操作。如当前美国核心PCE增速与1980年代相当、仅次于1970年代,但本轮通胀产生的原因,与疫情扰动下供给暂时性短缺密切相关,未来疫情消退后供给端恢复或明显快于以往的危机时期,加上美国总需求总体仍处在下行通道,本轮通胀的持续性和通胀预期与1980年代或不可同日而语(对本轮美国通胀走势预判可以参阅《美国通胀将如何演绎》)。此外,根据美国国会预算办公室的测算,美国潜在GDP增速在全球金融危机以后就已基本降至2%以内,疫后该值还面临继续回落压力,而1980年代美国经济潜在GDP增速中枢基本在3%左右,当前美国的经济潜能与1980年也有相当大的差距。最后,随着美联储货币政策框架日趋完善,1980年代联邦基金利率频繁大张大合的情况,当前大概率也难以出现。

此外,与历史上其他几轮加息周期相比,本轮加息周期所面临的宏观环境、通胀、就业水平均大不相同,相对而言可参考性将更差一些。

(三)预计2022年加息4-6次,节奏先快后慢

一是根据上文的分析,美联储本轮加息力度或介于保守加息周期(2015-2018年)与激进加息周期(1980年代)之间,而上述两类加息周期年均加息幅度在75-185BP区间,年均加息次数为3-8次,预计2022年的加息幅度、次数大概率在该范围之内。

二是从未来美国经济增长、就业和通胀指标的演绎路径看,2022年美联储加息偏激进的概率或更大。其一,根据我们的测算,基准情况下,2022年美国CPI增速大概率全年处于高位,上半年中枢水平在“7.0”时代,下半年进入“5.0”时代(详见报告《美国通胀将如何演绎》),整体远高于美联储平均2%左右的目标,也大幅高于目前市场普遍预期。此外,近期俄乌冲突给全球通胀带来新的不确定性,未来美国通胀预期脱锚的风险进一步加大,而一旦美国通胀失控,美联储激进加息的概率将大幅提升(具体可参考1977-1980年,随着美国CPI增速由约6%升至14%以上,沃尔克领导美联储将有效联邦基金利率由5%左右推升至20%附近)。其二,从经济增长看,2022年美国经济恢复力度虽已边际放缓,但总体仍具备较强韧性,对美联储加快收紧货币的掣肘短期内或有限,如当前美国仍处于新一轮朱格拉中周期的初始阶段,私人设备投资活跃有望带动居民薪酬持续改善,从而对居民消费形成重要支撑;同时疫后美国服务消费尚未恢复常态,加上居民储蓄率仍处于偏高水平,未来服务业恢复也会继续对GDP增长形成拉动。其三,就业市场方面,服务业恢复将继续支撑就业市场改善,同时美国职位空缺率、工人薪资增速均创下有统计数据以来新高,表明美国劳动力市场总体十分强劲,就业缺口仍处在收敛途中。

三是美联储本轮加息最大掣肘或在于金融市场脆弱性与海外经济金融冲击。一方面,受益于极度宽松的货币环境,疫后美国宏观杠杆率、资本市场估值高位大幅抬升,房地产价格指数亦持续攀升,如截至2021年末,美国标普500指数和房屋价格指数分别较疫情期间的低点上涨120%、24%,美国宏观杠杆率由2019年末的255%最高升至2021年一季度的294%。根据历史经验,美联储加息后资本市场将面临估值和盈利双重回落压力,近五轮中周期内的加息周期后段或加息周期结束之后,美股均出现明显的调整,且调整幅度与市场估值和宏观杠杆率正相关,这意味着本轮加息后美股调整压力已不容忽视。一旦美股大幅调整影响到金融市场稳定,美联储加息步伐也将作出调整,如1987年美股出现股灾后,美联储一度暂停加息甚至随后小幅降息。另一方面,世界正面临百年未有之大变局,地缘政治风险趋于升温,加上全球经济复苏分化、主要发达经济体收紧货币政策存在负溢出效应,部分国家爆发冲突、出现经济金融危机的概率增加。若一旦局部危机向全球蔓延,如若当前俄乌冲突进一步蔓延、发酵,冲击全球经济金融市场稳定或引发全球滞胀时,美联储本轮加息将面临更艰难的抉择,1997年亚洲金融危机也曾一度导致美联储加息延后。

综上,预计2022年美联储将加息4-6次,每次加息25个基点的概率偏大。预计全年加息节奏或先快后慢,一则有利于更好、更快控制通胀预期,防止其进一步发散;二则当前美国经济韧性犹存、就业市场强劲对加息的掣肘不大,但下半年随着经济放缓压力增加,金融市场调整压力进一步凸显,美联储加息面临的制约明显增多。

相关文章

猜你喜欢

今日头条

精彩文章

随机推荐