又一只“固收+”基金发行失败 2月基金平均成立规模创近三年半以来新低

来源:中国基金报 2022-03-02 14:22:32

基金新发市场持续低迷,又一只产品宣布发行失败。创金合信基金今天发布旗下创金合信甄选回报混合基金合同不能生效的公告,成为年内第6只募集失败的基金。这些基金在近20天内密集宣告发行折戟,品类涵盖ETF股票基金、“固收+”基金及纯债基金。

在业内看来,基金发行遇冷甚至失败是行业高速发展过程中赚钱效应爆发后出现的正常回落现象,应该理性看待。基金业内素有“好发不好做,好做不好发”的说法。从历史数据来看,基金发行受阻并不意味着基金的配置价值也同步降低,相反,这个时候正是布局的时机。

又一只“固收+”基金发行失败

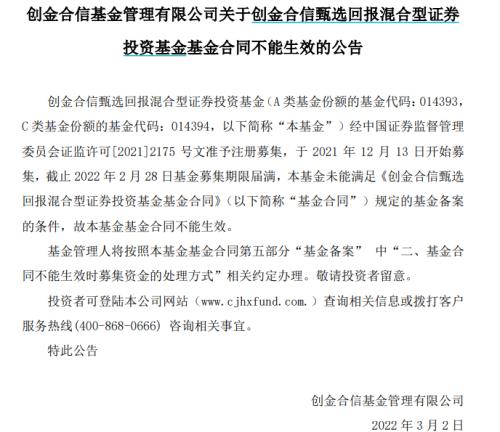

3月2日,创金合信基金发布公告称,旗下创金合信甄选回报混合型证券投资基金于2021年12月13日开始募集,截止2022年2月28日基金募集期限届满,未能满足基金合同规定的基金备案的条件,故基金合同不能生效。

资料显示,创金合信甄选回报是一只偏债混合型基金,基金托管人为华夏银行(行情600015,诊股)。发行失败后,该基金也成为今年以来发行折戟的第二只“固收+”产品。

尽管“固收+”基金是震荡市下资金避险优选,但去年半年以来,“固收+”基金募集失败的案例显著增多。业内人士认为,供应端数量激增和业绩分化加大的背景下,股债双配的“固收+”策略产品同样面临股债双重波动的考验。

事实上,作为不少基金公司重点发力的方向,“固收+”基金正陷入尴尬境地。2022年以来,股票市场持续震荡,叠加可转债市场高位回调,“固收+”基金出现集体回撤,甚至超八成“固收+”基金今年以来收益为负,变身“固收-”。

Wind数据显示,截至3月1日,今年以来超100只“固收+”基金跌幅超过5%,甚至还有跌幅超过10%的产品出现。原本定位为“抗震神器”,实际回撤幅度比部分权益基金还大,“固收+”基金销售端出现分化便在情理之中。

截至3月2日,今年以来募集失败的基金扩容至6只,其中偏债混合型基金、股票ETF基金和中长期纯债基金分别有2只。

华南一位业内人士表示,根据规定,新基金的成立,应自基金份额发售之日起3个月内,基金募集份额总额不少于2亿份,基金募集金额不少于2亿元,且基金份额有效认购人数不少于200人。

“这些基金于去年11月、12月陆续启动发行,而去年末至今市场持续震荡,热门赛道回调较大,基金赚钱效应差,导致投资者情绪陷入低谷,基金自然不好卖。经过长达两个多月甚至三个月顶格募集期限的发行,这些“跨年”认购的基金最终未能如期成立。”上述人士说道。

2月基金平均成立规模创近三年半以来新低

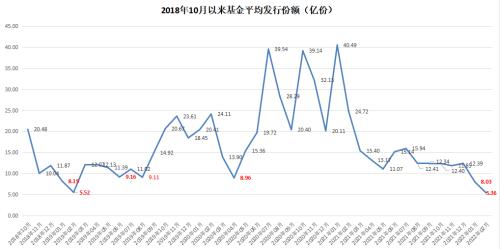

从基金成立数据来看,新基金明显不好发。继1月份单只基金平均成立规模创2019年3月份以来新低后,2月份基金平均募资规模再次走低。

Wind数据显示,今年2月份全市场仅有63只基金成立,合计发行份额337.67亿份,平均单只基金成立规模仅5.36亿元。

在市场情绪低落的1月份,148只新成立的基金合计发行份额1188.20亿元,单月募资总额环比骤降6成。而与之相比,今年2月份基金单月募资总额环比再度降低7成;单只基金成立规模大幅下降33.3%。

按照单只基金平均成立规模来看,2月份基金平均成立规模创2018年10月份以来新低,较2019年2月份5.52亿份的单只基金发行份额更少。

近三年半时间以来,仅2019年1月、2月、6月、8月、2020年4月、2022年1月六个月的基金平均成立规模低于10亿元。

从单只基金情况来看,不少2月新成立的基金,勉强达到2亿元的成立标准。国泰瑞丰纯债债券基金成立于2月15日,成立规模为2.03亿元,有效认购户数只有202户。而南方比较优势混合基金成立于2月7日,成立规模为3.21亿元。即使基金公司派出明星基金经理挂帅,基金发行也不是很景气。

尽管发行市场热度不高,多位业内人士看来,对基金发行市场不应悲观,对中国资本市场更应充满信心,呼吁理性看待市场情绪低谷。

一位业内人士表示,“近两年尽管市场震荡反复,但基金赚钱效应仍然显著,而投资管理实力出众的基金经理更是为投资者创造了优异回报。基金短期发行遇冷是行业高速发展过程中的正常现象,也是基金业绩大爆发后出现的正常回落,需要理性客观对待。”

基金公司“花式”提振市场信心

面对发行难度上升的现状,作为专业机构投资者的基金管理人依然信心满满,通过各种方式传达信心,提振市场情绪,倡导理性、长期投资。

近期,包括崔宸龙、谭丽、杨瑨、骆帅等在内的一大波知名基金经理行动起来,大手笔自购旗下基金产品,其中多数为认购或跟投旗下新发基金。在众多基金经理申购自己的新发基金的同时,刘江、葛兰等自购旗下老基金。

有业内人士则表示,自购体现彰显了基金经理对A股和基金投资的信心,市场的短期调整是比较不错的布局优质资产的机会,展现了公募基金管理人对后市的信心。整体来看“自购”展现出公募基金专业投资人的责任感,表达了对自身管理能力或被购买产品的信心。

A股的这波市场调整,在一些公募基金看来,短期可能难以立即出现“情绪底”,但基金自购可能加速情绪底部的出现。

而回顾2020年以来的走势会发现,以沪深300指数为例,批量自购之际正是当年的一个市场低位。不过也有市场分析人士认为,市场并不会因为基金公司的自购就马上改变市场节奏,自购纵然能提升市场信心,但市场走强关键还是本身要调整结束。

除自购外,基金公司也在密集降费率,弱市中为投资者提供优惠。近日,多家基金公司旗下产品发布了下调管理费率的公告,不少基金直降过半管理费率和托管费率。

此外,也有不少基金公司频频加入了费率优惠的行列,涉及申购费、赎回费、认购费等优惠。部分公司还在近期下调了旗下产品单笔最低申赎金额限制。

知名基金经理近期还密集发生,而这也被认为是提振投资者信心的做法。添富价值创造定开混合基金经理胡昕炜近期发表了致广大投资者的一封信,鼓励投资者“坚定信心,保持耐心”。

此外,一批主动权益基金密集宣布重新“开门迎客”,恢复申购或大额申购业务。多只权益基金选择此时放开大额申购预示着基金经理对后市依然充满信心,同时也可以为基金补充弹药,基民“抄底”开放投资工具。

基金难发时或是入局良机

从历史数据来看,基金发行受阻并不意味着基金的配置价值也同步降低,相反,这个时候正式布局的时机。

基金业内素有“好发不好做,好做不好发”的说法,指基金发行火热时往往是市场顶部,不好发的时候或许是市场底部。A股市场经过此轮调整,部分公司的估值已进入相对合理的位置,配置价值逐渐显现。

银华基金统计发现,以普通股票型基金指数为测算指标,模拟测算在历史上10个基金发行遇冷期当月首个交易日买入并持有一定时间的收益。

结果显示,在上述10个基金发行遇冷期,买入基金并持有1年,取得正收益的概率为70%,从具体收益情况,如若在2016年1月买入,持有1年约亏损12.39%,但如若在2014年7月买入并持有1年,收益率接近90%。

数据来源:Wind 、银华基金 截至2021年12月31日

如若买入基金并持有三年,除了在2016年1月买入外,均能实现正收益。如若买入并持有至去年年底,正收益率概率为100%,同时,年化收益率均在12%以上。

假如在基金发行火热的阶段买入,基金收益又如何?

在10个基金发行火热期,买入基金并持有1年,取得正收益的概率同样为70%。但是从具体收益情况来看,如若在2018年1月买入,持有1年亏损24.33%。

如若在2019年12月买入,持有1年收益率达到58.14%。这意味着在基金发行遇冷的时候买入基金更有保障,亏损幅度有限,收益弹性更足。

此外,从持有至今(截至去年年底)年化收益率来看,基金发行火热期的收益率整体要低于基金发行遇冷期。

数据来源:Wind 、银华基金 截至2021年12月31日

相对基金发行火热期,行情低迷时往往是布局基金的好机会,经历下跌之后,股价有了更高的安全边际,更易获得长期的超额收益。

有基金经理直言,当下时点是吸引长期和理性投资者入场的好机会。基金破圈后多次登上热搜,专业化面临快速的普惠化。随着市场趋于冷静,反倒是真正的基金粉丝长期和理性投资的机会。

事实上,在经历了大幅回调后,A股投资的性价比明显提升 ,市场价值被极大程度低估,一些优质龙头股逐步跌出了价值。近期全球各大投行几乎全线上调对A股的投资建议至增持,在流动性相对充裕的环境下可能迎来结构性行情。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐