近期A股四个关键流动性问题的解答

来源:金融界 2022-02-21 09:24:59

近期四个关键流动性问题的解答

——策略周聚焦

报告要点:

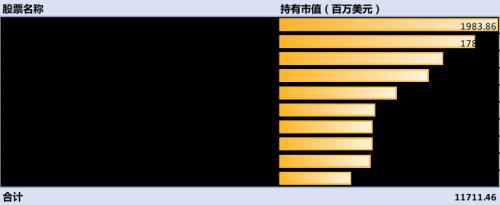

重申风格判断:天平向成长倾斜,建议关注数字经济、新能源、医药、军工的反弹机会,本周针对近期四个关键流动性问题,用数据进行解答。①海外收紧预期如何传导到A股下跌?答:联储紧缩预期对A股更多是情绪传导,历次高估值板块承压更大,本轮未看到汇率和外资流出路径影响。②绝对收益资金是否出现降仓赎回,负反馈能持续多久?答:本轮下跌前高仓位低净值,确有降仓迹象,绝对收益重仓股跌幅较各自行业中枢更深,历史上负反馈持续最多一个季度,如16Q4/20Q1/21Q1,政策宽松或经济趋稳是企稳信号。③成长反弹过程中多杀多是否限制反弹空间?答:“多杀多”是反弹中前期高位看多资金解套导致的正常交易情况,市场下跌和反弹阶段加权平均交易点位持平是反弹筹码受限的信号之一,由此估算本轮创业板指距反弹筹码受限还有20%左右空间。④机构投资者参与稳增长比例多大?答:年初至今外资加金融、周期,减医药、计算机、新能源;公募春节前偏周期春节后偏消费。

正文摘要

海外收紧预期如何传导到A股下跌,毕竟国内目前还处在宽松周期?①人民币汇率近期还维持在6.3的强势区间,股市北上资金年初至今251亿元净流入。纳斯达克主要权重集中在互联网、芯片、医药,FAANG等互联网巨头对指数影响大;创业板指权重集中在电新、医药板块,能直接与纳指进行国际对标的个股极少。②海外因素多数时间是解释A股下跌的安抚慰问剂,我们把2021年初白酒的下跌归结为美债上行,把2022年初新能源下跌也归结为美债上行,背后更多指向估值:海外收紧预期对A股是情绪传导,高估值板块承压更大。

绝对收益资金是否出现降仓赎回问题,负反馈能持续多久?①固收+与打新资金确有降仓迹象。年初以来绝对收益的下跌是在高仓位低净值的背景下发生的,净值下跌过程中确实出现了降仓迹象。②负反馈持续最多一个季度,仓位很难持续下降。过往十年固收+资金连续两个季度以上降仓只出现在2015、2018两轮熊市,除过熊市区间外,绝对收益资金的降仓多数就维持一个季度。③当下我们认为宏观的积极因素已在显现,市场对经济的悲观预期将逐步修复。

成长反弹过程中多杀多问题有多严重,是否限制反弹空间?①反弹中前期高位看多资金解套形成“多杀多”,导致反弹空间受限。②反弹阶段加权平均价格是否接近前期下跌阶段可视为反弹受限的参考指标,本轮下跌期间创业板指加权平均成本3227点,2/15以来反弹期间2826点,假设反弹持续1、2、3个月,所需成交均价分别3301、3260、3250点。对应创业板指距反弹筹码受限还有20%空间。

近两个月机构投资者参与稳增长的比例多大?①外资维持净流入趋势,结构上明显偏向价值,元旦以来外资主要买入银行、周期、地产等低估值品种,对医药、TMT、白酒等板块减持较多,春节后对新能源板块也转为卖出态势。②公募风格偏向价值,春节前偏周期春节后偏消费。元旦以来公募风格持续偏向以上证50和沪深300为代表的大盘价值,而与创业板指和电力设备等成长风格的偏离逐渐加大。

注:本文提及今年指2022年,去年指2021年。

风险提示:全球疫情蔓延风险、疫苗有效性;宏观经济增长不及预期;通胀短期大幅飙升,货币政策快速收紧;历史经验不代表未来。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐