完善信用体系建设 更好推动数字经济和实体经济融合

来源:金融时报 2021-09-09 10:25:33

现代经济体系下,征信被誉为“经济身份证”。在日常生活中,个人办理和使用信用卡、贷款申请,企业融资都离不开征信。数字经济时代,征信服务的重要性更是进一步凸显。一方面,我们对征信服务的需求越来越多;另一方面,新兴信息技术的广泛运用使得增加征信有效供给成为可能。如何推动征信体系高质量发展,更好推动数字经济和实体经济融合?

服贸会期间,在北京市地方金融监督管理局及北京市朝阳区人民政府联合主办,标普全球、标普信评和朴道征信共同协办的“2021中国信用论坛”上,来自监管机构、市场机构、研究机构的多位业内人士围绕“如何构建好征信体系,更好支撑我国经济社会高质量发展”“信用评级机构目前存在哪些挑战”等市场关切的问题展开交流和探讨。

技术赋能 完善征信体系建设

“当今社会,信用文化发生了很大的变化。”中国人民大学财政金融学院教授、博士生导师、信用管理学科带头人吴晶妹表示,“现在的信用内涵特别丰富,信用包括诚信度、合规度、履约度三大维度,人们对信用的认识极大地提升了。”她强调,当前,信用是获得信任的资本,信用的作用发生了很大变化,信用是一个资本要素,整个社会的治理和经济发展都按照信用进行配置资源。

在这个过程中,我国征信业“全国+地方”“政府+市场”双层双轮发展战略布局逐渐成形,发挥着越来越重要的作用。“目前,我国建成了世界最大的企业和个人征信系统、全国统一的动产融资登记系统和应收账款融资服务平台,成为经济金融体系的坚实根基,是保障和推动中国特色社会主义市场经济发展的重要基石。”中国人民银行营业管理部党委委员、副主任马玉兰介绍。

不过,马玉兰也表示,当前,整个信用行业的发展仍然面临着供需的矛盾。在数据要素流通、信用信息应用等方面仍存在许多挑战,对经济新发展阶段的适配性也需要进一步增强。

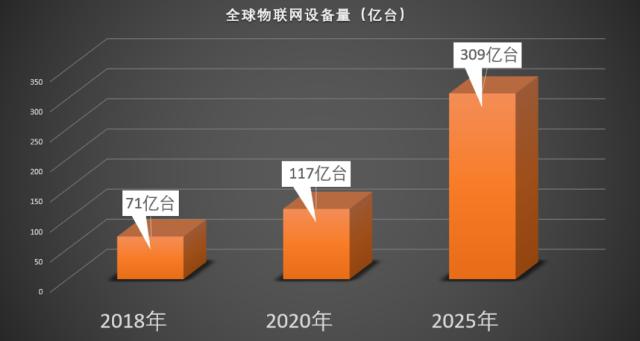

朴道征信董事长赵以邗表示,要探索数据要素赋能数字经济发展路径。“朴道征信将充分发挥股东单位优势,以个人征信业务为核心,推动构建完善的信用信息传递、信用产品供给等机制,积极为我国数字经济高质量发展赋能。”他强调,朴道征信将持续关注科技金融、普惠金融、绿色金融、数字金融领域,提供优质的征信服务和产品,助力金融创新和经济社会高质量发展。

吴晶妹建议,应该从立法、监管和顶层设计等方面寻求突破。“如果要建立一个覆盖全社会各领域的征信,需要一个统一的征信法做支撑,所以法律要有一个立法突破。”

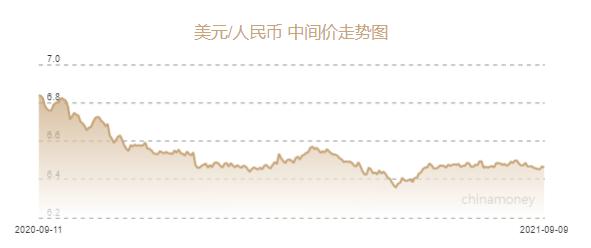

就征信业务的国际化发展与本土化适应方面,益博睿大中华区执行总裁刘雪斌表示,作为一家全球征信机构,益博睿一方面是做好中国征信国际化的市场助力;另一方面是服务好现有的所有金融机构客户。益博睿在8月份进行了突破性尝试,把全球18个国家征信报告、征信数据进行了中国的实时落地。“这是整个世界经济舞台的数据跨境,因为数据只有真正跨境流动起来,我们才能对数据的内在价值进行深挖,数据才有自己真正的商业价值。”刘雪斌说。

在吴晶妹看来,信用经济已经到来,怎样把全国的信用交易和信用数据监管与社会治理、经济发展结合起来,统一布局进行管理,真正实现数字化发展,需要优化顶层设计,统筹规划管理。她表示,可以在授信业务流程和管理流程上嵌入信用科技服务,让中小企业特别是小微企业获得发展机会。“这有利于控制风险,保持和挖掘市场主体最大限度的增长活力。”

“从征信机构角度看,我们希望帮助中国的金融机构挖掘整个生命周期的最大价值,在整个经济周期不断变化的过程中,适应监管的要求,确定最优的定价。”刘雪斌表示。

完善行业生态 推动信用评级行业健康发展

信用评级是资本市场降低信息不对称的重要基础性制度安排,关系到债券市场健康发展的大局。在标普信评董事总经理、首席商务官周廉慧看来,信用评级行业跟征信一样都是非常重要的金融基础设施,它主要的作用在于识别风险、参考定价、提高市场效率、助力融资环境的改善。“信用评级意在提高信息的透明度,也是在观测长期限的风险,如果信用评级本身有足够的前瞻性,就可以给市场提供一个相对稳定的预期,也会避免市场产生波动。”他表示。

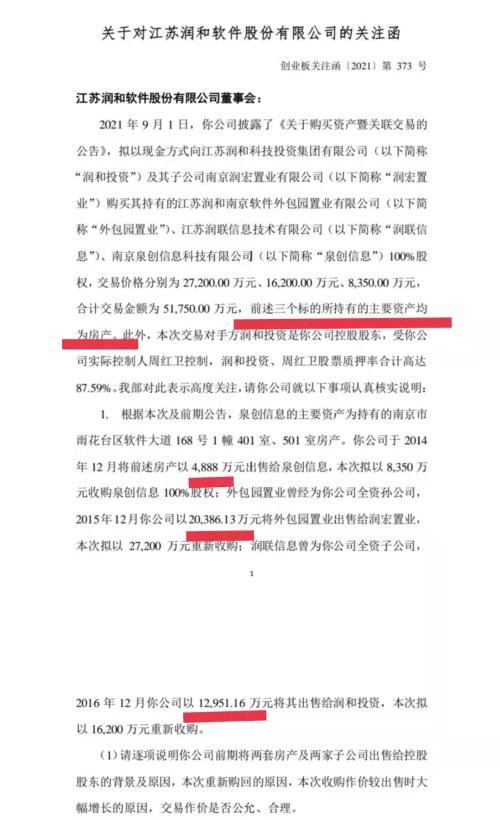

8月6日,央行等五部门发布《关于促进债券市场信用评级行业健康发展的通知》提出,降低监管对外部评级的要求。8月11日,人民银行发布公告,为进一步提升市场主体使用外部评级的自主性,推动信用评级行业市场化改革,决定试点取消非金融企业债务融资工具发行环节信用评级的要求。

在本次论坛上,多位嘉宾还围绕如何更好发挥信用评级作用发表了看法。中金公司(行情601995,诊股)(港股03908)投资银行部固定收益组负责人、董事总经理慈颜谊就此提出三点建议。“市场各方应积极探索新评级体系建立的技术路径,尽快解决投资准入、质押准入。”她建议,可考虑将发债人的股东、决策人和团队的个人都纳入征信体系,形成生态系的约束。此外,呼吁各地政府积极建设信用大省,希望各方积极构建信用中国。

周廉慧则强调了信用评级的几个标准。“首先,信用评级要有一个区分度,也就是要把信用质量的相对排序以一个相对准确的方式呈现给市场;其次,要有可比性,即要在不同行业、不同领域之间可类比;再次,信用评级要有前瞻性,要基于现有的信息,利用信用评级机构的专业判断和与企业的充分交流,得出未来信用风险的参考信息;此外,伴随着前瞻性,还要有稳定性,评级如果经常有大幅度波动,评级的稳定性不好,对于市场的作用也是有限的。”他表示。

对于如何实现上述目标,周廉慧认为,要建立非常严格的利益冲突防范机制,并坚定不移地执行相关纪律。他表示,希望通过业内共同努力,提升国内信用评级的质量,构建一个更加透明开放的市场。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章