兴证策略:百花齐放进行中 科创长牛颠簸是机会

来源:金融界网 2021-09-05 20:22:11

核心观点

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调科创长牛,科创板行情。近半年以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“夏日避暑”、“科创进入颠簸布局期”、“引领百花齐放”,之后市场如期震荡、分化、扩散。

展望:维持下半年“宏观有惊无险、A股先抑后扬”的判断。短期可能仍有颠簸,但随着稳增长、稳就业压力加大,政策宽松逐步明朗,A股正逐渐进入由先抑到后扬的过渡期,市场也呈现百花齐放。而对于机构投资者,更建议立足长期,围绕科创大方向及其拉动下的新需求积极布局。

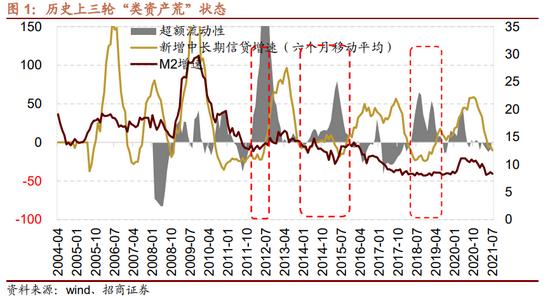

——维持下半年“宏观有惊无险、A股先抑后扬”的判断。短期可能仍有颠簸,但随着稳增长、稳就业压力加大,政策宽松逐步明朗,A股正逐渐进入由先抑到后扬的过渡期。1)海外流动性仍将维持相对宽松。美国8月非农就业大幅弱于预期,叠加美联储强化就业、淡化通胀的态度,市场对年内开启Taper具体时点的预期后移、对Taper的冲击也在缓释。2)国内经济修复动力转弱,8月制造业PMI再次低于预期,局部疫情反复也导致非制造业PMI大幅回落。下半年就业压力也将再度显现。730政治局会议率先确认下半年政策基调边际转松后,货币已然宽松、无风险利率下行。后续,进一步降准可期,财政、信贷也有望发力:8月27日财政部明确强调将加快下半年预算支出和地方政府债券发行进度;9月1日国常会提出今年再新增3000亿元支小再贷款额度。3)资金面上,基金发行回暖、每月维持1500-2000亿规模的常态化发行,继续为股市流动性提供支撑。

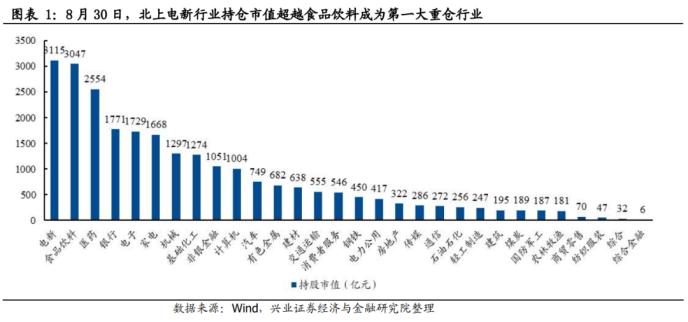

——市场渐入百花齐放。二季度,市场持续聚焦在新能源、半导体、军工、科创等高景气赛道。而近期,各个板块开始轮番向上:无论煤炭、钢铁等上游资源品,还是基建地产等大盘蓝筹,亦或券商等高β板块,还有中证1000等小盘指数,都有所表现。市场之所以呈现这种百花齐放的特征,原因在于:1)如我们一直强调,当前市场并非2018年,并无系统性风险,存量资金不会系统性降仓位,而是在各个板块中来回涌动。2)新能源、半导体等热门板块经历二季度的趋势性上涨和资金的集中流入后,其交易拥挤度在7月一度达到历史最高位。因此我们提出了“夏日避暑防过热”,资金也逐步从这些板块扩散、外溢。但由于市场在方向上仍未形成一致共识,导致资金外溢呈现散点状、并未形成趋势性方向。

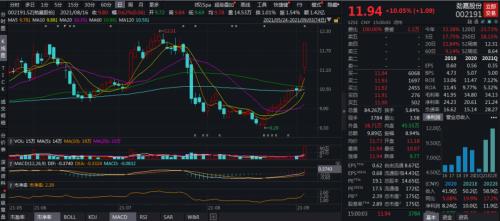

——对于机构投资者,更建议立足长期,围绕科创大方向及其拉动下的新需求积极布局:1)科创长牛方兴未艾,利用“底部的顶部”后的颠簸,布局长期性价比高的“小而美”、“专精特新”与科创“小巨人”。其代表的“硬科技”属性最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。与此同时,资金面由增量入场转为存量博弈,“无脑买龙头”的时代已过去,市场审美正从ROE转向G,高增速、高景气将成为机构审美的核心,“专精特新”与科创板作为全市场增速最高的板块,将成为战胜“内卷”的优选方向。2)科创行情扩散之中,能够拥抱制造业升级、拥抱科技、拥抱双碳时代的周期行业等传统领域,估值和盈利也正面临重估。重点关注服务科创需求、有新的α逻辑、拥抱新的科技赋能的钢铁、铝、铜、化工、水泥、券商等板块。3)那些基本面不太亮丽领域,提前布局下半年有转机的资产,稳增长“新基建”方向,包括,小家电、汽车、机械,也包括消费细分行业龙头。

——投资策略:拥抱长期、拥抱大方向,以长打短。继续逢低布局以“专精特新”与科创“小巨人”为代表的优质成长核心主线。1)高端制造(半导体产业链、军工产业链等),2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等),3)AIoT(计算机、通信、电子),4)生命科学(生物医药、医疗器械、医疗服务、种子等)

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

报告正文

百花齐放进行中,科创长牛颠簸是机会

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调科创长牛,科创板行情。近半年以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“夏日避暑”、“科创进入颠簸布局期”、“引领百花齐放”,之后市场如期震荡、分化、扩散。

展望:维持下半年“宏观有惊无险、A股先抑后扬”的判断。短期可能仍有颠簸,但随着稳增长、稳就业压力加大,政策宽松逐步明朗,A股正逐渐进入由先抑到后扬的过渡期,市场也呈现百花齐放。而对于机构投资者,更建议立足长期,围绕科创大方向及其拉动下的新需求积极布局。

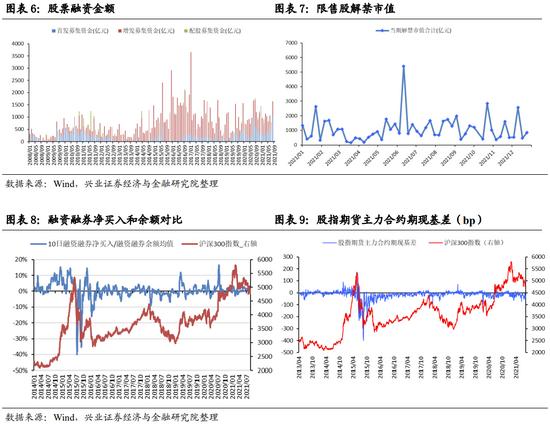

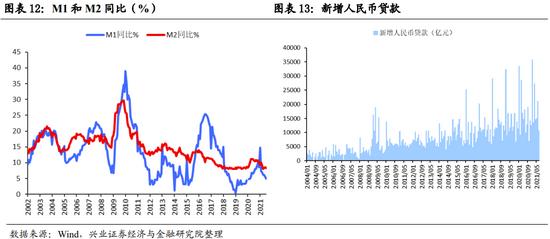

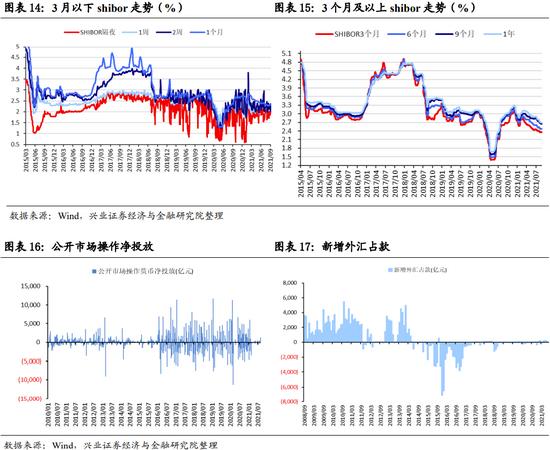

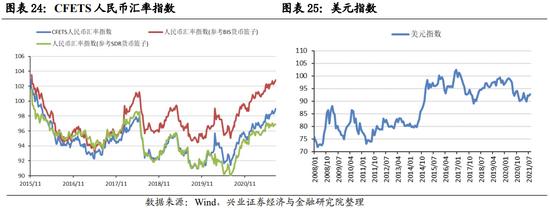

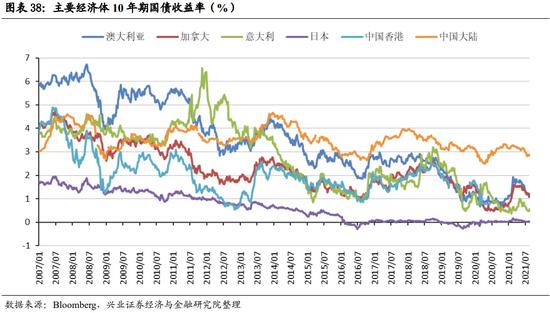

——维持下半年“宏观有惊无险、A股先抑后扬”的判断。短期可能仍有颠簸,但随着稳增长、稳就业压力加大,政策宽松逐步明朗,A股正逐渐进入由先抑到后扬的过渡期。1)海外流动性仍将维持相对宽松。美国8月非农就业大幅弱于预期,叠加美联储强化就业、淡化通胀的态度,市场对年内开启Taper具体时点的预期后移、对Taper的冲击也在缓释。2)国内经济修复动力转弱,8月制造业PMI再次低于预期,局部疫情反复也导致非制造业PMI大幅回落。下半年就业压力也将再度显现。730政治局会议率先确认下半年政策基调边际转松后,货币已然宽松、无风险利率下行。后续,进一步降准可期,财政、信贷也有望发力:8月27日财政部明确强调将加快下半年预算支出和地方政府债券发行进度;9月1日国常会提出今年再新增3000亿元支小再贷款额度。3)资金面上,基金发行回暖、每月维持1500-2000亿规模的常态化发行,继续为股市流动性提供支撑。

——市场渐入百花齐放。二季度,市场持续聚焦在新能源、半导体、军工、科创等高景气赛道。而近期,各个板块开始轮番向上:无论煤炭、钢铁等上游资源品,还是基建地产等大盘蓝筹,亦或券商等高β板块,还有中证1000等小盘指数,都有所表现。市场之所以呈现这种百花齐放的特征,原因在于:1)如我们一直强调,当前市场并非2018年,并无系统性风险,存量资金不会系统性降仓位,而是在各个板块中来回涌动。2)新能源、半导体等热门板块经历二季度的趋势性上涨和资金的集中流入后,其交易拥挤度在7月一度达到历史最高位。因此我们提出了“夏日避暑防过热”,资金也逐步从这些板块扩散、外溢。但由于市场在方向上仍未形成一致共识,导致资金外溢呈现散点状、并未形成趋势性方向。

——对于机构投资者,更建议立足长期,围绕科创大方向及其拉动下的新需求积极布局:1)科创长牛方兴未艾,利用“底部的顶部”后的颠簸,布局长期性价比高的“小而美”、“专精特新”与科创“小巨人”。其代表的“硬科技”属性最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。与此同时,资金面由增量入场转为存量博弈,“无脑买龙头”的时代已过去,市场审美正从ROE转向G,高增速、高景气将成为机构审美的核心,“专精特新”与科创板作为全市场增速最高的板块,将成为战胜“内卷”的优选方向。2)科创行情扩散之中,能够拥抱制造业升级、拥抱科技、拥抱双碳时代的周期行业等传统领域,估值和盈利也正面临重估。重点关注服务科创需求、有新的α逻辑、拥抱新的科技赋能的钢铁、铝、铜、化工、水泥、券商等板块。3)那些基本面不太亮丽领域,提前布局下半年有转机的资产,稳增长“新基建”方向,包括,小家电、汽车、机械,也包括消费细分行业龙头。

——投资策略:拥抱长期、拥抱大方向,以长打短。继续逢低布局以“专精特新”与科创“小巨人”为代表的优质成长核心主线。1)高端制造(半导体产业链、军工产业链等),2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等),3)AIoT(计算机、通信、电子),4)生命科学(生物医药、医疗器械、医疗服务、种子等)

本周A股市场回顾

A股资金面跟踪

A股盈利与估值

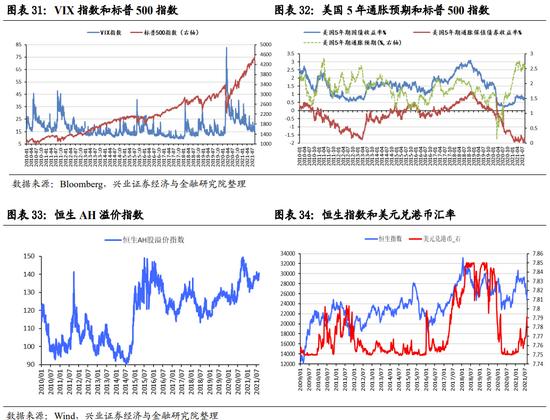

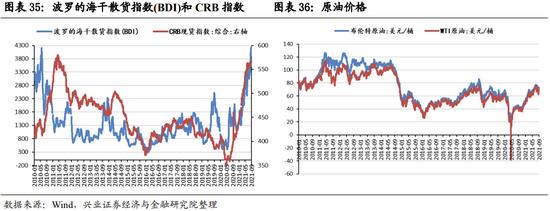

海外市场跟踪

风险提示

关注全球资本回流美国超预期,中美博弈超预期等。

相关文章

猜你喜欢

今日头条

图文推荐