接连收紧外汇交易 两大行暗示风险

来源:北京商报 2021-07-29 10:23:10

自对贵金属交易加强管控之后,商业银行又开始进一步收紧账户外汇交易规则。7月28日,北京商报记者注意到,近一个月内已有招商银行(行情600036,诊股)、工商银行(行情601398,诊股)两家银行发布公告对个人外汇买卖业务做出了调整。在分析人士看来,暂停此类业务某种程度是向投资者提示潜在风险,对投资者来说,外汇交易对投资者相关专业知识的要求较高,银行未来还是需要落实投资者适当性管理制度,切实保护中小投资者的权益。

两家银行限制外汇交易

7月27日,招商银行发布《关于调整个人双向外汇买卖业务的通告》称,于即日起关闭个人双向外汇买卖业务新客户签约功能,并将于8月11日对个人双向外汇买卖业务规则和交易系统进行调整。

招商银行也在7月27日同步宣布,该行个人外汇期权业务即日起停止发售新产品,已发售产品的买卖与到期结算不受影响。全部存续产品到期后,不再向个人客户开放,已签约客户产品协议终止。

7月28日,北京商报记者从招商银行客服人员处获悉,此次招商银行收紧个人双向外汇买卖业务的原因为受疫情反复以及国际经济政策的影响,外汇市场波动较大,为了顺应市场变化,银行做出调整。针对何时恢复个人双向外汇买卖业务新客户签约功能,上述客服人员表示“暂时未接到相关安排通知”。

除了限制个人双向外汇买卖业务之外,招商银行还在《关于关闭实盘纸黄金纸白银、实盘外汇买卖业务电话银行渠道的通告》中表示,自2021年8月11日起,将逐步关闭实盘外汇买卖业务电话银行渠道。

“考虑到外汇市场风险较大,我行未来将进一步从严限制个人双向外汇买卖业务,若您有个人双向外汇产品持仓余额,请保持关注并做好仓位管理,适时降低持仓余额。”招商银行同时提醒投资者。

这是近一个月内第二家官宣对外汇业务进行调整的银行,此前的7月16日,工商银行发布《关于调整账户外汇业务的通告》指出,将于8月15日对账户外汇业务规则和交易系统进行调整,本次接受调整的账户外汇是指工商银行为个人客户提供的,采取只计份额、不支取实际外汇的方式,以人民币买卖多种外汇的交易产品。

除了将账户外汇产品的风险级别调整为第5级(R5),客户风险承受能力评估结果要求调整为进取型(C5)等之外,工商银行还提高了部分外汇业务的交易起点,例如,8月15日起,账户日元的单笔交易起点数量为10000日元,交易最小递增单位为100日元;账户挪威克朗、账户瑞典克朗的单笔交易起点数量为1000单位外币,交易最小递增单位为10单位外币。

谈及两家银行收紧外汇交易业务的原因,宏观分析师周茂华分析认为,调整此类业务在某种程度上是向投资者提示潜在风险。尤其是个人外汇期权衍生品具有较高风险特性,银行收紧相关业务,除了有助于落实投资者适当性管理义务之外,也有助于防范潜在纠纷和监管问责风险,维护银行自身市场声誉。

投资者切勿“蒙眼”入场

对收紧外汇交易业务的原因,招商银行和工商银行都在公告中提及了“为顺应市场形势变化”。

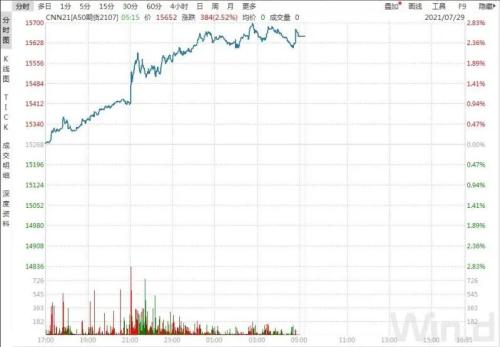

从汇率表现来看,今年以来,人民币汇率双向波动增强,北京商报记者根据中国外汇交易中心发布的数据梳理发现,今年美元/人民币中间价先是从1月初的1美元对6.5408元人民币下降至2月10日的1美元对6.4391元人民币,随后便经历了一段时间的平静,后又在3月31日上涨至6.5731的高点。4月、5月两个月的时间里,美元/人民币中间价再次出现下跌,一度跌至6月1日的6.3572。在随后的一个多月时间里,美元/人民币中间价迎来了一波回升,7月27日,美元/人民币中间价报1美元对6.4929元人民币。

民币汇率双向波动也从侧面体现了国际市场变化的复杂性和不可预测性,对人民币汇率走势,中国(香港)金融衍生品投资研究院院长王红英分析认为,由于未来世界经济发展的不确定性因素越来越多,在此背景下,包括人民币在内的世界货币的内在价值变动将会越来越频繁,但相对而言,人民币依旧会保持对美元的平稳性,微幅升值将是近期外汇市场主要的走势特点。

王红英进一步指出,目前在基于全球经济走向不确定性因素的情况下,一般的非专业投资者将会面临一些较大的波动性,会导致风险程度提高。不建议风险评级不高的这类客户进入外汇市场交易,对普通用户而言,只要维持日常生产贸易、留学等正常的换汇即可。当前,持有人民币资产是最佳的资产配置策略,不要盲目去兑换成美元或者其他货币资产,因为中国经济长期稳定的基本面不会改变。

“外汇交易对投资者相关专业知识的要求较高,未来银行还是需要落实投资者适当性管理,切实保护中小投资者的合法权益。对于银行来说未来不仅要规范、重塑业务管理流程,建立市场‘黑天鹅’事件处置预案,也需要增强投研能力等。”周茂华如是说道。