中金公司:银行降低基金申购费率影响几何?

来源:金融界网 2021-07-22 15:23:15

平安/招商银行(行情600036,诊股)近日宣布降低所代销基金A类份额的前端申购费率、在线上加大布局前端不收费的C类份额,并打造“招财号”为代表的开放生态。

银行降费的背景?

1)市场扩容:居民资产配置拐点之下,金融资产配置需求提升,基金销售行业大发展(平安/招行1Q21基金代销收入分别同比+290%/+61%);

2)竞争加剧:互联网平台依托申购费率低/入口流量足/产品种类多/用户体验好等优势持续向银行渠道抢占份额(蚂蚁/东财位居1Q21非货基保有量第一/五);

3)尾佣支撑:财富管理领先的零售银行基金保有量累计较高、用户持有期长(如招行公募基金客户平均持仓时间>;16个月),意味着其基金代销手续费收入中基于保有量的管理费分成(即“尾佣”)稳健增长、而对基于销售/赎回金额的申/赎费收入的依赖相对较低。

值得注意的是,非货基的C份额虽免申/赎费(当持有期>;7天)、但其收取“隐性”的销售服务费(与管理费类似、从净值中按日计提;股票型平均年化~0.35%);在A份额申购费1折(至多对应一次性的前端申购额的0.15%)的前提下,对持有期较长的客户而言选择A份额所承担的综合成本其实更低。考虑到当前银行渠道整体层面,申/赎费对其基金销售手续费的贡献>;50%,我们预计后续各银行价格战跟进时,多将采用逐步降费方式、从A份额申购费“部分1折”到“全面1折”或需两年以上时间以减少收入冲击(蚂蚁/东财已全面1折)。

费率是竞争核心?

降低费率有助于提升银行体系客户向基金产品的转化及留存水平,但长期而言,以客户为中心、建立围绕其投前/投中/投后的一站式服务能力才是竞争核心,如:

1)精准的用户识别和出色的投前教育(如东财成功吸引投资相对成熟、风险偏好较高画像的客群);

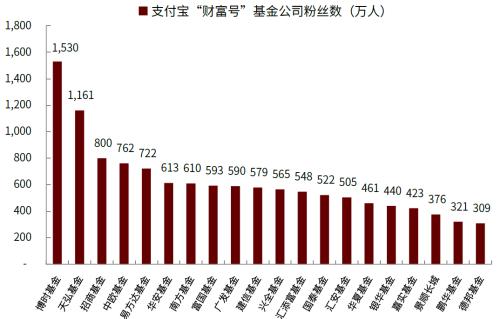

2)领先的社区运营(支付宝“财富号”粉丝量级可达千万vs.招行/平安刚起步);

3)丰富的基金服务(支付宝/东财含各类选基工具);

4)优异的资产配置(蚂蚁与顶级资管机构Vanguard合作);

5)贴心的投后陪伴(蚂蚁用户平均持仓已>;300天)等等。

长期的深远影响?

1)“量”:在银行/券商/第三方平台等渠道以“价格战”等方式持续加码基金代销业务下,我们预计中国非货基整体规模及投资者数量将继续快速增长;

2)“价”:前端申/赎费率主动下调、叠加竞争日趋激烈下资管机构降低管理费率带来的渠道从中所得分润的同步下降(参考美国共同基金费率长期下行)给渠道基金代销的综合货币化率带来压力,但头部渠道凭借产品由货基/类固收向更高费率的权益产品的迁移、叠加客户对买方投顾服务付费意愿的增强,有望保持费率的相对平稳;

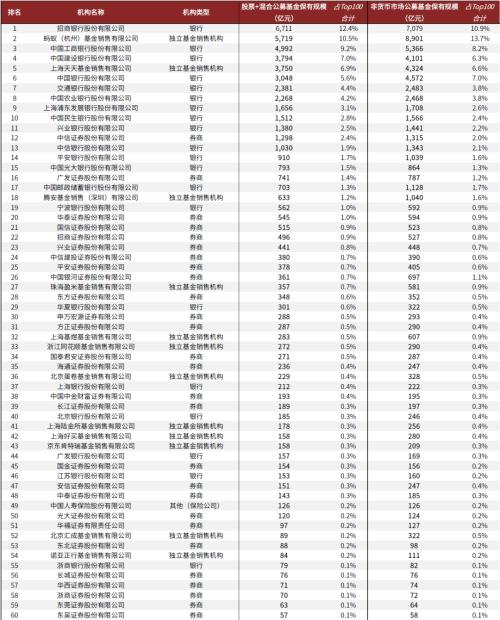

3)竞争格局:尽管当前银行仍占主导(1Q21末Top100非货基保有量市占:银行58%/券商15%/第三方27%);往前看,我们预计部分转型较慢的银行份额或将被财富管理转型领先的头部银行/券商以及互联网平台所抢占,银行整体份额将进一步压缩。

我们建议关注率先建立客户信任的领先金融科技公司,财富管理转型领先的头部券商及零售银行,及第三方财富管理平台标杆。

风险

市场竞争超预期、金融监管进一步趋严。

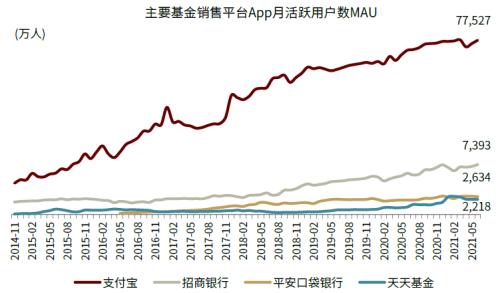

图表:支付宝APP月活跃用户数大幅领先

资料来源:Questmobile,中金公司(行情601995,诊股)研究部

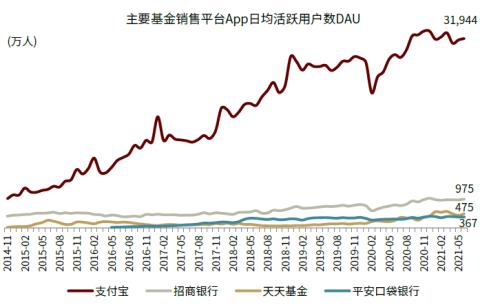

图表:支付宝App日均活跃用户数大幅领先

资料来源:Questmobile,中金公司研究部

图表:支付宝/天天基金App人均单日使用时长领先

资料来源:Questmobile,中金公司研究部

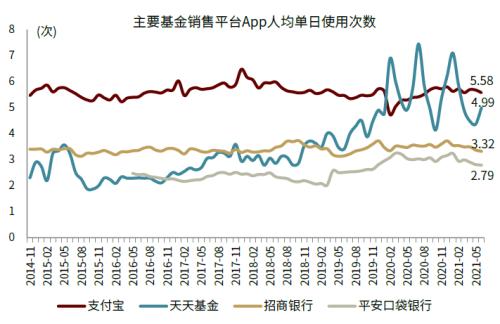

图表:支付宝/天天基金App人均单日使用次数领先

资料来源:Questmobile,中金公司研究部

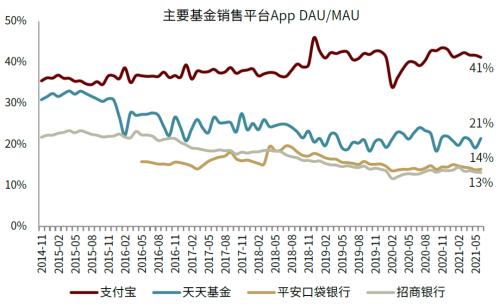

图表:支付宝/天天基金App活跃用户粘性更强

资料来源:Questmobile,中金公司研究部

图表:整体而言,天天基金与支付宝/招行/平安用户的重叠度较低

资料来源:Questmobile,中金公司研究部

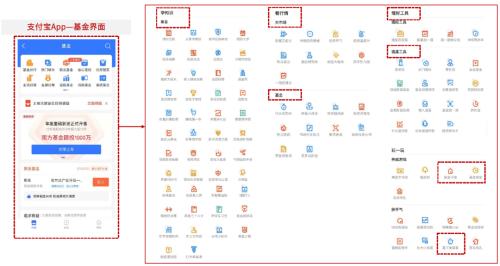

图表:对比App用户界面,支付宝及天天基金入口更加突出

资料来源:天天基金/支付宝/平安口袋银行/招商银行App,中金公司研究部

图表:支付宝App内包含基金相关的“学知识”/“选基工具”/“看行情”/“玩一玩”等丰富的服务工具

资料来源:支付宝App,中金公司研究部

图表:天天基金App内的基金及其他投资理财“百宝箱”工具较为丰富

资料来源:天天基金App,中金公司研究部

图表:银行系App内的基金类服务工具相对较为简单

资料来源:招行银行App,平安口袋银行App,中金公司研究部

图表:支付宝“财富号”下合作基金公司粉丝数达千万量级

资料来源:支付宝App,中金公司研究部 注:统计截至2021/7/21

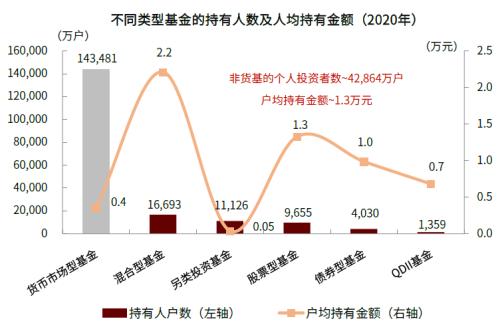

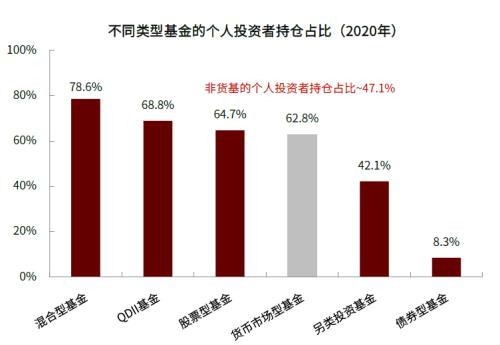

图表:基民用货基做闲钱理财的同时、亦逐渐开始配置其他品类基金产品

资料来源:万得资讯,中金公司研究部 注:1)开放式基金口径;2)用全部份额持有人户数近似代替个人投资者数量;3)持有人户数为同类别下各基金的简单加总而未剔除重复持有、且未剔除失效账户,因此计算所得的基金持有人户数存在高估、户均持有金额存在低估

图表:基民对债券基金相对“不感冒”

资料来源:万得资讯,中金公司研究部

图表:从1Q21公募基金销售保有量看竞争格局——银行规模领先、券商数量占优、独立销售机构后来居上

资料来源:中国证券投资基金业协会,中金公司研究部 注:1)涉及保有量计算时,天天基金(独立类)包括东方财富(行情300059,诊股)证券(券商类)、中金公司(券商类)包括中金财富(券商类);2)数据截至1Q21末

图表:从1Q21非货基保有量规模排名来看——互联网渠道中的蚂蚁/东方财富已分别位居第一/第五

资料来源:中国证券投资基金业协会,中金公司研究部 注:1)涉及保有量计算时,天天基金(独立类)包括东方财富证券(券商类)、中金公司(券商类)包括中金财富(券商类);2)计算市占时,分母非货币规模包括了开放式基金中的非货基规模及全部封闭式基金规模;3)数据截至1Q21末

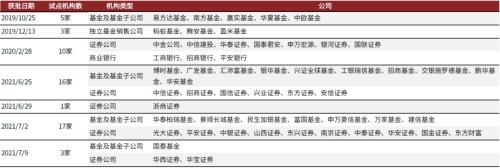

图表:当前获得基金投顾业务试点资格机构的数量已超50家

资料来源:公司公告,证监会,中金公司研究部

注:1)统计截至2021/7/18;2)首批试点机构指截至2020/2/28为止的合计18家机构

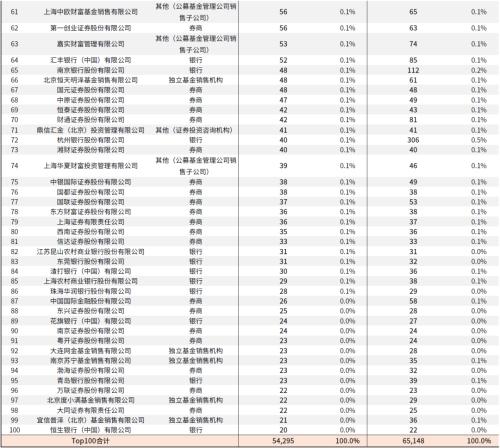

图表:截至1Q21末代销机构公募基金销售保有规模Top100榜单

资料来源:中国证券投资基金业协会,中金公司研究部 注:1)表中均为基金业协会披露的原始数据,未对天天基金/东方财富证券、中金公司/中金财富作数据处理;2)保有规模精确至0.01亿元进行排序;3)Top100机构的股票&;混合基金/非货基保有量,与全市场开放式基金股票&;混合基金/非货基保有量的差异主要在基金公司直销

文章来源:中金点睛