试点十年,碳排放权交易开闸,千亿市场启动!碳期货在路上

来源:时代周报 2021-07-17 10:22:13

7月16日上午,期盼已久的全国碳排放权交易市场鸣锣开市。

9点30分,全国碳排放权交易在上海环境能源交易所正式启动,开盘价为48元/吨。首笔全国碳交易撮合成交价为52.78元/吨,总共成交16万吨,交易额为790万元。

仅10分钟,全国碳交易挂牌协议交易已累计成交45万吨,成交额达2200多万元。成交量和成交价不断刷新,最新价相较于开盘价已上涨超8%。

“碳交易的底层逻辑是对碳排放权的定价。碳金融的直接功能,是联通碳市场和资本市场,使符合特定条件的碳减排具有更强的资产属性,并且进一步深化其流动性。在此意义上,全国性碳市场的良好运行,对于市场容量的释放、对于碳排放资产属性的激活至关重要。”世界自然基金会顾问、绿色金融及低碳经济资深顾问徐楠告诉时代周报记者。

据了解,全国碳市场建设采用“双城”模式,即:上海负责交易系统建设,湖北武汉负责登记结算系统建设。

在股权架构方面,碳市场交易将分别以上海和湖北指定的实施机构为主导,其他联建省市自愿共同参与的方式。

此次全国注册登记系统落户湖北,将汇聚大量金融资本和产业资本,带动湖北绿色金融业和低碳产业快速发展,有利于湖北建设全国碳交易中心和碳金融中心。

7月16日,中央财经大学绿色金融国际研究院副院长徐洪峰向时代周报记者表示,碳交易是绿色金融的一种工具和手段,全国碳市场的启动将全面提升我国碳交易的市场规模以及流动性,进一步丰富绿色金融的产品种类和体系。

时代周报记者了解到,首批被纳入管理的是发电行业2225家重点排放单位,据测算上述企业二氧化碳排放总量超过40亿吨/年,这也意味着中国的碳市场一经启动就将成为全球覆盖温室气体排放量规模最大的碳市场。

7月16日,中大期货副总经理景川向时代周报记者表示,碳达峰与碳中和愿景意味着经济发展方式、能源体系将全面变革。全国碳市场启动,我国将在下一阶段以更大力度、更快速度推进经济发展方式变革,全面推动高质量发展。

全球最大规模碳市场

作为全球最大的制造业大国,我国的碳排放量位居全球第一。

据英国石油公司(BP)发布的《世界能源统计年鉴(第70版)》统计数据,2020年,亚太地区碳排放量占全球总排放量的占比达52%。其中,中国占比30.7%,远超碳排放量占比为16.6%的北美地区和碳排放量占比为11.1%欧洲地区。

中国是全球第一大碳排放国,碳市场规模也是全球第一。

“2021年是全国碳市场第一个履约周期,纳入发电行业重点排放单位超过了2000家,我们测算纳入首批碳市场覆盖的这些企业,碳排放量超过40亿吨二氧化碳,这意味着中国的碳排放权交易市场一经启动,就将成为全球覆盖温室气体排放量规模最大的碳市场。”生态环境部副部长赵英民表示。

景川分析称,全国碳市场的启动有利于产业优化升级,也助推战略性新兴产业、现代服务业、数字经济将打造新的增长引擎。未来以煤为主的能源格局彻底改变,非化石能源占比将大幅提高。低碳目标驱动创新技术发展,能源、工业、交通等领域的长期深度脱碳需要突破性技术支撑,这也将进一步加速低碳发展步伐。

综合来看,建设全国碳排放权交易市场,是利用市场机制控制和减少温室气体排放,推动绿色低碳发展的一项重大制度创新。

首创证券研报预计,2021年,我国碳交易市场成交量或将达到2.5亿吨,是2020年各个试点交易所交易总量的3倍,成交金额将达60亿元。未来,随着我国碳市场覆盖范围的逐步扩大,排放总量或将超50亿吨,到2030年累计交易额或超1000亿元。

随着“双碳”目标愈发受关注,势必对各行各业产生深远影响。

7月16日,中投协咨询委绿创办公室副主任郭海飞向时代周报记者表示,碳交易的意义在于通过商品市场自由交易机制促进温室气体排放的减少,不仅能够增加碳排放较大企业的排放成本,倒逼其改进技术工艺、压缩产能等节能减排,还可以增加碳排放较少企业的商业和经济价值,进一步激发企业的节能减排动力。

“企业通过期货、期权、置换、回购、质押等金融手段,不仅能够在碳市场实现套期保值、锁定风险,更能为企业提供额外的融资工具,助力企业长期发展。因此,可以说全球碳市场的启动,对于设碳企业而言,带来了一次重洗牌的发展良机。”景川表示。

7月16日,北京特亿阳光新能源总裁祁海珅向时代周报记者表示,我国目前的碳交易水平与欧盟等国家相比还有一定差距,但作为碳排放大国,我国参与交易的主体和领域众多,正在积极探索手工核算碳排放向在线监测方向发展,这将催生更多商机,利好低碳经济发展。

祁海珅认为,未来,碳信用发挥的作用不亚于银行金融领域的“金融信用”,对企业、个人和各机构都会产生深刻影响,将来甚至像股票基金市场都可能参与交易和投资。

十年曲折试点

从七个地方碳市场试点到全国碳市场正式启动,前后历时10年之久。

2011年,国家发改委设立碳排放权交易试点区域,北京、天津、上海、重庆、广东、湖北、深圳等七个省市入选。2013年6月前后,七个地方试点碳市场陆续开始上线交易。当年,深圳碳排放权交易所率先建立,其余的试点交易市场也在2014年年相继建立。

近五年,全国碳市场筹建进度加速。

2017年12月,经国务院同意,国家发改委发布《全国碳排放权交易市场建设方案(发电行业)》,提出“稳步推进建立全国统一的碳市场”,并将全国碳市场建设工作划分为基础建设期、模拟运行期、深化完善期三个阶段。

2021年5月19日,生态环境部发布《碳排放权登记管理规则(试行)》、《碳排放权交易管理规则(试行)》和《碳排放权结算管理规则(试行)》三份文件,进一步规范全国碳排放权登记、交易、结算活动。

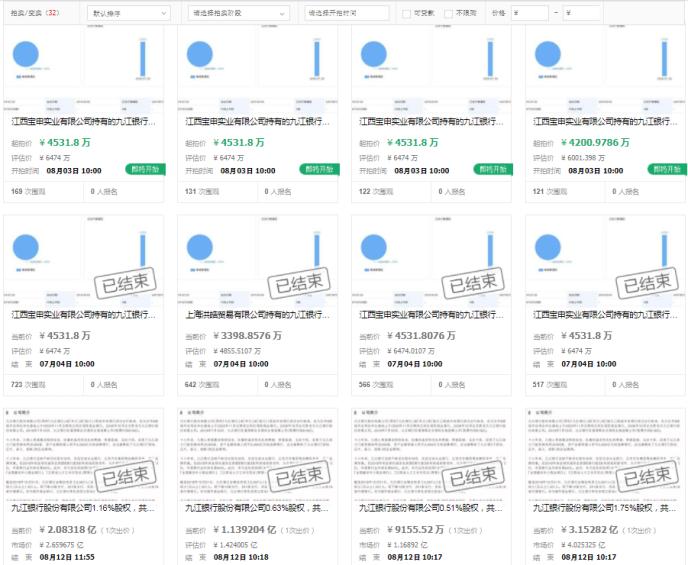

《碳排放权交易管理规则》显示,全国碳排放权交易主体包括重点排放单位以及符合国家有关交易规则的机构和个人。全国碳市场启动前期,只有重点排放单位参与交易,即首批2225家发电企业参与交易,其他机构和个人暂时未能参与交易。

扩大交易主体对碳市场至关重要。赵英民表示,下一步,生态环境部将按照成熟一个批准发布一个的原则,加快对相关行业温室气体排放核算与报告国家标准的修订工作,研究制定分行业配额分配方案,在发电行业碳市场健康运行以后,进一步扩大碳市场覆盖行业范围。

不过,全国碳市场推出后,地方试点市场仍将并存。

七省市的试点市场合计覆盖了电力、钢铁、水泥20多个行业、近3000家重点排放单位。统计数据显示,截至2021年6月,试点省市碳市场累计配额成交量达4.8亿吨二氧化碳当量,成交额约114亿元。

生态环境部气候变化司司长李高此前介绍,在全国碳市场建立的情况下,后续将不再支持地方新增试点,现有试点可以在现有基础上进一步深化,同时做好向全国碳市场过渡的相关准备工作。

二级市场在路上

我国碳排放权交易市场落地,碳期货市场的建设同样备受关注。

“目前正在启动的配额发放及排放权交易市场,属于碳市场的一级市场现货交易。未来二级市场上的碳金融产品可能包括碳期货、碳期权(场内或场外)、碳掉期(场内或场外)、碳资产证券化、碳远期等,与碳市场和碳价格相关的融资业务可能包括碳质押授信、碳托管等。”徐楠认为。

“借鉴国外的碳期货发展情况,未来我国的碳期货市场发展潜力非常客观。”徐洪峰分析称,目前欧盟的碳现货与碳期货同时存在,但碳期货市场交易量远大于碳现货市场交易量,碳期货及其衍生品目前的交易规模占碳交易规模总量的90%以上。我国已拥有全球最大的碳现货交易市场,有必要借助国外经验推出碳期货产品。

广州期货交易所被寄予碳期货创新期望,广期所总经理朱丽红公开表示,目前,广期所正在证监会指导下积极稳妥推进碳排放权期货研发工作。下一步,广期所将继续关注碳现货市场运行及制度建设情况,在条件成熟时研究推出碳排放权相关的期货品种。

在徐洪峰看来,全国碳期货市场的发展需要具备一定的条件。首先,要有一个全国统一的碳交易市场。其次,需要现货市场达到一定规模且具备一定流动性。第三,碳价需要在一个相对合理的区间。全国碳市场启动,对于碳期货市场的推出将起到加速推动作用,将进一步完善碳期货及其衍生品市场的发展。